مدیریت سرمایه در فارکس یا مدیریت ریسک یکی از مهمترین عوامل در موفقیت یا شکست یک معامله گر است.

اگر شما دو معامله گر تازه کار فارکس را در مقابل صفحه کامپیوتر قرار دهید و تمام امکانات لازم را نیز به آنها بدهید، و به آنها بگویید که مخالف یکدیگر معامله انجام دهند، می بینید که هر دو به سرعت تمام پولشان را از دست می دهند. در مقابل اگر دو معامله گر حرفه ای فارکس را در شرایط مشابه قرار دهید و بگویید که مخالف یکدیگر معامله انجام دهند، به احتمال زیاد هر دوی آنها پول بدست خواهند آورد (شاید کمی عجیب بنظر برسد).

مبحث شماره 1 از بخش روانشناسی مجموعه کامل آموزش فارکس

اما چگونه این اتفاق می افتد؟ تفاوت بین یک معامله گر تازه کار با یک تریدر حرفه ای در چیست؟ جواب سئوال یادگیری مدیریت سرمایه و ریسک با افزایش تجربه در بازار است.

مدیریت ریسک چیست ؟

مدیریت ریسک به فرآیند شناسایی، ارزیابی و کنترل ریسک های بالقوه موجود در معاملات اشاره دارد. هدف این است که ضرر و زیان را به حداقل برسانید و از سرمایه خود محافظت کنید و در عین حال پتانسیل سود را به حداکثر برسانید. به بیان ساده، مدیریت ریسک در مورد کنترل میزان سرمایهای است که میخواهید در هر معامله ریسک کنید به همین دلیل به آن مدیریت سرمایه گفته می شود.

برای مدیریت ریسک یک معامله گر استراتژیهایی را تنظیم میکند تا اطمینان حاصل کند که بیش از توان مالی خود ضرر نمیکند. این استراتژی ها عبارتند استفاده از ابزارهایی مانند دستورات توقف ضرر، تعیین اندازه پوزیشن مناسب و تعیین نسبت ریسک به پاداش است.

احتمالا برای شما هم پیش آمده که تصمیم گرفته باشید یک رژیم غذایی سالم را دنبال کنید یا از روز شنبه به باشگاه بروید. اما در نهایت نتوانستید این کار را شروع کنید یا ادامه دهید. مدیریت سرمایه در معاملات فارکس نیز چیزی است که بسیاری از معامله گران حرفش را می زنند ولی آن را رعایت نمی کنند. دلیل اینکه بسیاری از معامله گران مدیریت ریسک در معاملات را رعایت نمی کنند این است که همانند باشگاه رفتن و رژیم داشتن، مدیریت سرمایه در فارکس نیز یک فعالیت کسل کننده و ناخوشایند است.

برای مدیریت ریسک یک تریدر باید هر لحظه پوزیشن های خود را رصد کند و گاهی به سرعت با ضرر خارج شود و تعداد محدودی از افراد این کارها را دوست دارند. با این وجود قبول ضرر کوتاه مدت و به موقع، امری حیاتی برای موفقیت در بلند مدت است.

جدول زیر نشان می دهد که چقدر دشوار است تا از یک ضرر بزرگ در معاملات دوباره بهبود پیدا کنیم.

| درصد سرمایه از دست رفته | میزان سودی که برای برگشت به اصل سرمایه نیاز است |

|---|---|

| 25% | 33% |

| 50% | 100% |

| 75% | 400% |

| 90% | 1000% |

همانطور که در جدول بالا میبینید یک معامله گر باید 100% سود کند تا از معامله ای که 50% ضرر کرده است مساوی (سر به سر) بیرون بیاید. 100% سود در دنیای واقعی فارکس کاری بسیار دشوار است و شاید 1% از تریدرهای حرفه ای هم از پس آن بر نمی آیند.

همچنین با نگاهی به همین جدول متوجه می شوید که اگر در معامله ای 75% از سرمایه خود را از دست بدهید، برای برگشتن به موقعیت مساوی باید 400% سود کسب کنید که این کار در معاملات واقعی بسیار سخت و دشوار است.

با این پیش زمینه به سراغ توضیح مدیریت ریسک در فارکس و روش های پیاده سازی آن در معاملات می رویم. پس با ما تا انتها همراه باشید تا بتوانید قدمی بسیار مهم در موفقیت در معاملات بازارهای مالی بردارید.

مرتبط : ۲۰ نکته تکراری در مورد بازار فارکس که همواره فراموش می شوند

مدیریت سرمایه در فارکس

با وجود اینکه بیشتر معامله گران فارکس از اعداد ارقامی که در جدول بالا آورده ایم مطلع هستند، ولی آنها را نادیده می گیرند. کتاب های آموزش معامله گری، پر از نمونه هایی است که یک تریدر نتیجه زحمات یک سال، دو سال و یا بیشتر خود را تنها در یک معامله از دست داده است. اغلب این ضرر به دلیل عدم رعایت مدیریت سرمایه سبب می شود. میزان بالای لوریج، نداشتن توقف ضرر، شورت کردن های بدون نظم همه و همه باعث چنین ضرر بزرگی می شوند.

مرتبط : اصطلاحات فارکس – مهمترین اصطلاحات فارکس که هر معامله گری باید بداند

اغلب معامله گرانی که وارد دنیای بازارهای مالی می شوند، چه خواسته و چه ناخواسته به دنبال یک معامله بزرگ هستند، معامله ای که برای آنها میلیون ها دلار سود به همراه بیاورد تا بتوانند دوران جوانی و بقیه عمر خود را با آزادی و بدون دغدغه زندگی کنند.

در بازار فارکس این توهم به دلیل سازوکار بازار تقویت هم می شود. همه می خواهند مانند جورج سوروس، که با شورت کردن پوند در یک روز 1 میلیارد دلار سود به جیب زد و پس از آن پشت سرش را هم نگاه نکرد زندگی کنند. اما حقیقت این است که اغلب تریدرهای فارکس نمی توانند آن معامله بزرگ را انجام دهند و به جای آن معاملات اشتباه انجام می دهند و پول خود را از دست می دهند.

مفاهیم کلیدی مدیریت ریسک

معامله گران می توانند با مدیریت ریسک از اتفاقی که برای 90% از معامله گران بازار فارکس می افتد فاصله بگیرند. برای رسیدن به این هدف با مفاهیم کلیدی مدیریت ریسک در فارکس و دیگر بازارهای مالی آشنا می شویم.

نسبت ریسک به پاداش

نسبت ریسک به پاداش (زیان به سود) یک مفهوم اساسی در معاملات فارکس و دیگر بازارهای مالی است. این نسبت سود بالقوه یک معامله را با ضرر احتمالی مقایسه می کند. به عنوان مثال، نسبت ریسک به پاداش 1:2 به این معنی است که شما مایل به ریسک 1 دلار هستید تا 2 دلار به دست آورید.

نسبت ریسک به پاداش مطلوب تضمین می کند که حتی اگر تعداد معاملات زیانده بیشتری نسبت به معاملات برنده داشته باشید، باز هم می توانید در بلندمدت سودآور باشید.

نحوه استفاده از نسبت ریسک به پاداش

نحوه پیاده سازی نسبت ریسک به پاداش بسیار ساده است. شما می بایست قبل از ورود به هر معامله، پاداش بالقوه و ریسک مربوطه را محاسبه کنید. اطمینان حاصل کنید که سود بالقوه شما بیشتر از ریسک است، با هدف حداقل نسبت 1:2 یا 1:3.

شما می توانید همانند عکس بالا، با استفاده از ابزارهای موجود در تریدینگ ویو نسبت ریسک به پاداش خود را مشخص نمایید. برای یادگیری تریدینگ ویو می توانید با کلیک برروی این لینک با ابزارهای آن آشنا شوید.

اندازه پوزیشن

اندازه پوزیشن در یک معامله به مقدار سرمایه اختصاص داده شده به آن معامله اشاره دارد که مستقیماً بر میزان برد یا باخت شما تأثیر می گذارد. نکته مهم در اندازه پوزیشن مناسب این است که اطمینان حاصل کنیدکه هیچ معامله ای کل حساب شما را در معرض خطر جدی قرار نمی دهد.

نحوه تعیین اندازه پوزیشن

بسیاری از معامله گران درصدی از سرمایه تجاری خود را برای تعریف ریسک برای هر معامله استفاده می کنند (به عنوان مثال، ریسک تنها 2٪ از کل موجودی حساب). 2% ریسک در هر معامله به این معنی است که شما در هیچ معامله ای نباید بیشتر از 2% از کل حساب خود را ریسک کنید یا از دست بدهید.

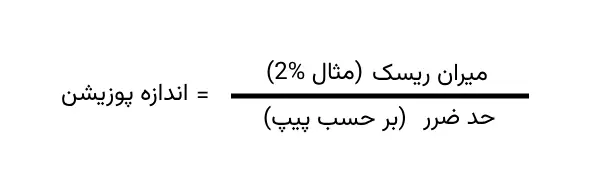

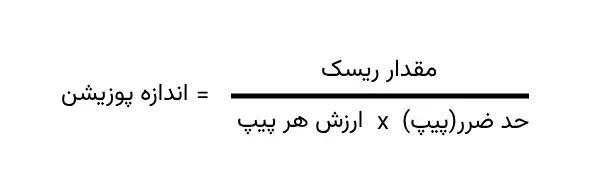

این فرمول به شما کمک می کند تا بتوانید اندازه پوزیشن خود را بر مبنای میزان سرمایه موجود در حساب خود مشخص کنید:

اولین ابزار برای فرار از دام شکست، استفاده از توقف ضرر یا همان Stop Loss است. یکی از رویکردهای مهم در مدیریت ریسک در فارکس در کتاب “جادوگران بازار” که آقای جک شواگر نوشته است آمده است. در این کتاب معامله گر روزانه آقای لری هایت پیشنهاد می کند که هرگز بیشتر از 1% از تمام سرمایه خود را در یک ترید وارد نکنید.

مثال برای اندازه پوزیشن

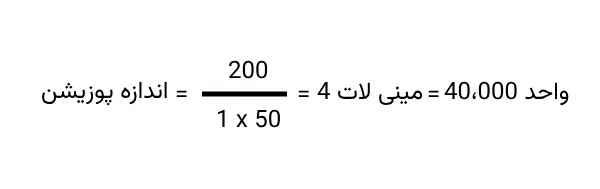

فرض کنید که شما یک حساب 10000 دلاری دارید و حاضرید 2% از سرمایه خود را در یک معامله ریسک کنید. شما جفت ارز EUR/USD را معامله می کنید و توقف ضرر شما 50 پیپ با قیمت ورودی شما فاصله دارد.

1 – مقداری را که می خواهید ریسک کنید را تعیین کنید:

از آنجایی که شما 2٪ از حساب 10000 دلاری خود را ریسک می کنید، مبلغی که احتمال دارد در این معامله از دست بدهید این است:

دلار 200 = 2% × 10,000

این حداکثر چیزی است که اگر معامله علیه شما پیش برود، ممکن است از دست بدهید.

2 – استاپ ضرر خود را تعیین کنید:

حد ضرر شما روی 50 پیپ تنظیم شده است.

3- مقدار هر پیپ را محاسبه کنید:

برای یک لات استاندارد (100,000 واحد) است و حرکت 1 پیپ دز جفت ارز EUR/USD ارزش 10 دلار دارد. یک لات مینی (10,000 واحد)، 1 پیپ 1 دلار ارزش دارد. برای آشنایی بیشتر با مفهوم پیپ می توانید روی این لینک کلیک نمایید.

4 – نتیجه

شما باید 4 مینی لات (40000 واحد) EUR/USD معامله کنید. اگر معامله با 50 پیپ علیه شما پیش برود، دقیقاً 200 دلار از دست خواهید داد که 2٪ از موجودی حساب شما است.

با ریسک کردن تنها 2% سرنوشت خود را تنها به یک ترید نخواهید سپرد. با این رویکرد شما می توانید در 10 ترید پشت سر هم ضرر کنید ولی هنوز 80% از سرمایه خود را در اختیار دارید.

ماشین حسای محاسبه اندازه پوزیشن

مرتبط : بهترین اندیکاتورهای فارکس برای معاملات روزانه – اندیکاتورهای فارکس

حد سود و توقف ضرر

دستورهای حد سود و توقف ضرر (Stop Loss / Take Profit) ابزارهای مهمی در مدیریت ریسک هستند که با رسیدن قیمت به یک سطح مشخص، معامله را به طور خودکار می بندند. در چنین شرایطی درصورتی که بازار علیه شما حرکت کند از ضرر بیشتر جلوگیری میشود. همچنین اگر بازار به نفع شما حرکت کند با سود شما را از بازار خارج میکند. در واقع این دستورها به عنوان یک شبکه ایمنی عمل می کنند.

نحوه تنظیم توقف ضرر

در حالت ایده آل، توقف ضرر خود را بر اساس تحلیل تکنیکال، مانند سطوح حمایت و مقاومت، یا با استفاده از اندیکاتورهایی مانند میانگین محدوده واقعی (ATR) تنظیم کنید. از تنظیم توقف های خیلی نزدیک به قیمت ورودی خودداری کنید، زیرا نوسانات کوچک می تواند باعث توقف زودرس معامله شود.

نحوه تنظیم حد سود

از نسبت ریسک به پاداش خود برای تعیین سطح سود معقول استفاده کنید. به عنوان مثال، اگر 50 پیپ را به خطر میاندازید، سود 100 تا 150 پیپ را هدف قرار دهید تا تعادل ریسک و پاداش مطلوب را حفظ کنید.

حقیقت این است که تعداد معدودی از معامله گران این نظم را می پذیرند و آن را مداوم اجرا می کنند. مانند یک کودک که تا دست خود را یکی دوبار برروی اجاق گاز نسوزاند درس نمی گیرد، اغلب تریدرها نیز نظم در معامله را، تا طعم تلخ از دست دادن پول را نچشند، در عمل پیاده نخواهند کرد. به همین دلیل است که بیشتر معامله گران باید از پول اضافی خود برای ورود به بازار فارکس استفاده کنند و نه از پولی که برای روز مبادا کنار گذاشته اند یا بدتر از آن پول قرض گرفته اند.

مدل های مدیریت ریسک در فارکس

به صورت کلی دو مدل موفق مدیریت ریسک وجود دارد. در مدل اول معامله گر تعداد زیادی معامله با حد ضرر (Stop Loss) خیلی کم تعریف می کند و سعی می کند از تعداد کمی از معاملات موفق سود بالایی کسب کند. در مدل دوم معامله گر تعداد کمی معامله با حد ضرر بالا تعریف می کند و سعی می کند از تعداد زیادی معامله با سود خیلی کم بیرون بیاید با امید اینکه مجموع این سودهای کم از چند ضرر زیاد بیشتر شود.

در مدل اول معامله گر به مراتب دردهای روانی جزئی را متحمل می شود اما لحظاتی از شعف نیز در او بوجود می آید. در مدل دوم معامله گر تعداد زیادی شادی جزئی را تجربه می کند اما لحظاتی از ضربات روانی شدید را نیز متحمل می شود. با این مدل های مدیریت ریسک در فارکس، احتمال اینکه درصد بالایی از سرمایه خود را در کوتاه مدت از دست دهید بسیار پایین است.

انتخاب یکی از این دو مدل مدیریت ریسک در فارکس بستگی زیادی به شخصیت فردی شما دارد و هر معامله گر خودش باید کشف کند که با کدام مدل درصد موفقیت بیشتری خواهد داشت. یکی از مزایای بازار فارکس این است که به شما این اجازه را می دهد تا هر دو مدل مدیریت سرمایه را بدون هیچ هزینه اضافی و به صورت مساوی پیاده سازی کنید. از آنجاییکه فارکس بازاری مبتنی بر اسپرد است، هزینه تراکنشها بدون در نظر گرفتن سایز پوزیشن ها یکسان می باشد.

مرتبط : سرمایه گذاری در بورس امریکا و خرید سهام شرکت های خارجی

روش های تنظیم حد سود و توقف ضرر

حالا که تصمیم گرفته اید معاملات خود را با رویکرد مدیریت پول و سرمایه انجام دهید و مقدار مناسبی از سرمایه خود را به حساب فارکس خود اختصاص داده اید، به 4 مدل از محدودیت گذاری یا “حد گذاشتن” اشاره می کنیم.

مرتبط : نحوه ورود به دنیای فارکس – ثبت نام در فارکس چگونه است

تنظیم بر اساس میزان دارایی

این نوع تنظیم حد سود و توقف ضرر ساده ترین روش در بین بقیه روشها است. در این استراتژی، معامله گر تنها میزان مشخصی از حساب خود را در یک معامله ریسک می کند. یک معیار متداول ریسک 2% از حساب در یک معامله است. به طور مثال اگر شما در حساب خود 10.000 دلار سپرده دارید می توانید 200 دلار از آن را در معرض ریسک قرار دهید ویا به عبارت دیگر 200 پوینت در یک مینی لات (10.000 واحد) از EUR/USD یا تنها 20 پوینت در یک لات استاندارد (100.000 واحد) در این معامله است.

معامله گرانی که می خواهند ریسک بیشتری بپذیرند ممکن است که حد ضرر را تا 5% از کل حساب خود نیز افزایش دهند، اما توجه داشته باشید که این میزان بالاترین حدی است که بر اساس مدیریت ریسک در فارکس می توانید ریسک کنید. زیرا 10 معامله اشتباه 50% از کل حساب شما را کسر خواهد کرد.

یکی از انتقاداتی که به این روش وارد است این حقیقت است که نقطه خروج در معامله، قراردادی خواهد بود. لذا تریدر با استدلال و تحلیل، پوریشن خود را نمی بندد، بلکه برای کنترل ریسک مجبور به بستن پوزیشن می باشد.

مرتبط : معرفی امواج الیوت و کاربرد آن در تحلیل تکنیکال – استراتژی فارکس

تنظیم بر اساس چارت

افرادی که به تحلیل تکنیکال فارکس می پردازند می توانند هزاران نقطه توقف ضرر شناسایی کنند که برگرفته از پرایس اکشن و سیگنال های اندیکاتورهای تکنیکال بدست آورده اند. معامله گرانی که مبنای معاملاتشان تحلیل تکنیکال است می توانند نقاط خروج را با “توقف براساس میزان دارایی” که در بالا توضیح دادیم ترکیب کنند تا فرمولی برای نقاط توقف خود پیدا کنند.

تنظیم بر اساس میزان نوسانات

یک نسخه خردمندانه تر برای توقف بر اساس چارت، استفاده از میزان نوسانات به جای بهره گیری از پرایس اکشن بعنوان پارامتر کنترل ریسک است. مفهوم تنظیم بر اساس میزان نوسانات این است که در یک بازار پرنوسان، زمانیکه قیمت ها طیف وسیعی را طی می کنند، تریدر باید با شرایط فعلی سازگار گردد و ریسک معامله خود را کمی بیشتر کند تا بازار آرام گیرد. همچنین در یک بازار کم نوسان می تواند برعکس عمل کند و میزان ریسک خود را کاهش دهد.

مرتبط : تحلیل جامع نمودار شمعی در تحلیل تکنیکال

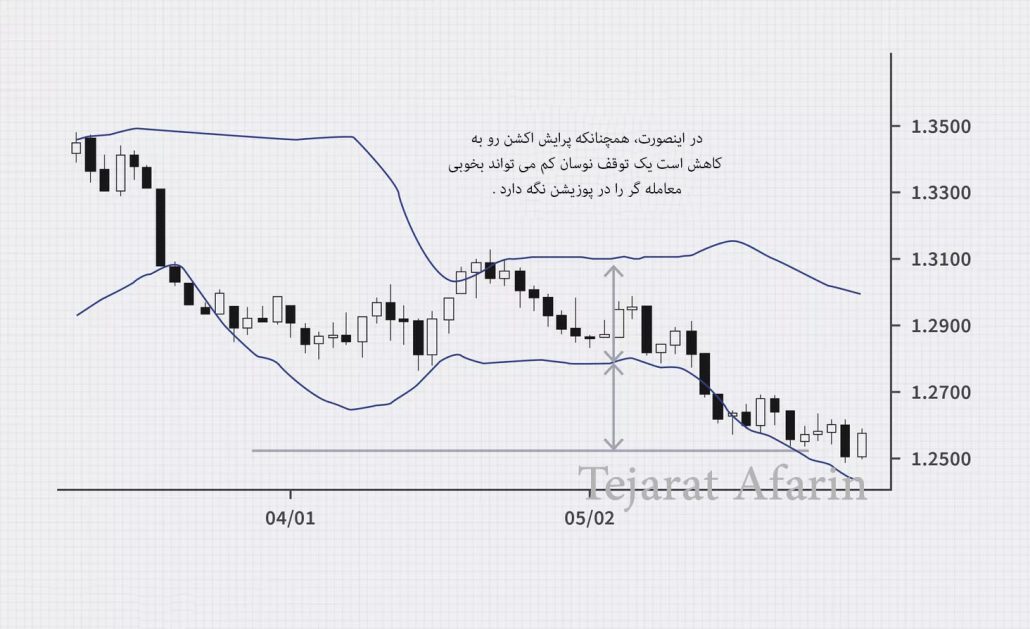

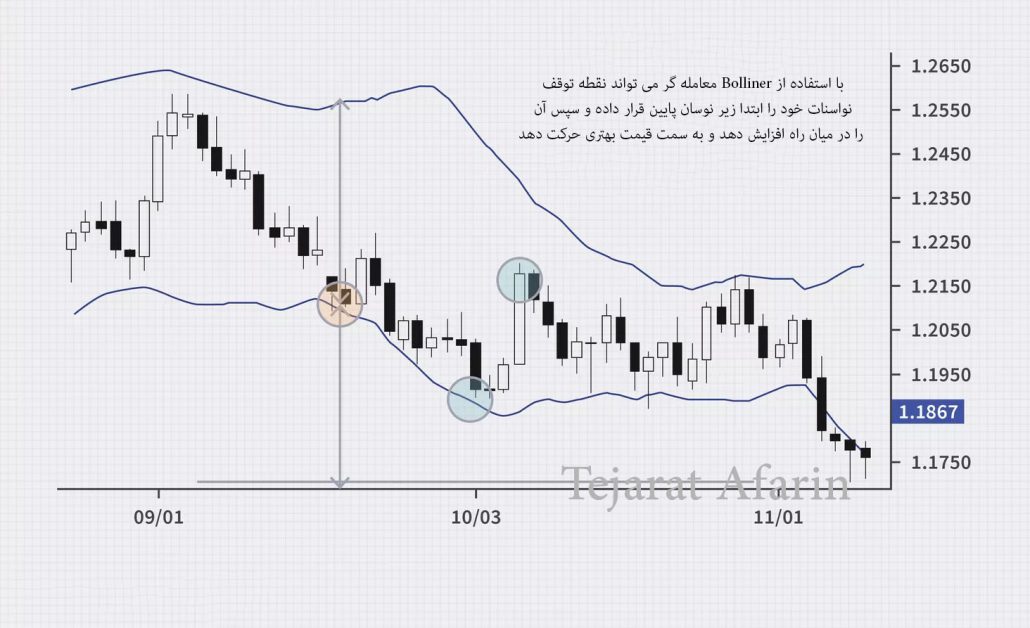

روش ساده برای اندازه گیری نوسانات بازار استفاده از اندیکاتور بولینجر بندز (Bollinger Bands) است که از انحراف معیار برای اندازه گیری تغییرات قیمت استفاده می کند.

در عکس زیر نشان داده شده است که توقف نوسانات به معامله گر اجازه می دهد تا از روش مقیاس گذاری برای رسیدن به قیمتی بهتر استفاده نماید. توجه داشته باشید که حداکثر ریسک در این پوزیشن نباید بیشتر از 2% از حساب شما باشد، بنابراین این نکته بسیار مهم است که معامله گر از لات های کوچکتر برای اندازه گیری دقیق تر ریسک کلی خود در معامله استفاده کند.

مرتبط : آموزش قدم به قدم متاتریدر – همه چیز در مورد متاتریدر

در عکس زیر حالت مخالف با موقعیت بالا را می بینید.

مرتبط : بهترین سایت های خبری برای انجام بهینه معاملات فارکس – اخبار فارکس

تنظیم بر اساس مارجین

شاید این نوع مدیریت ریسک در فارکس کمی غیر کلاسیک باشد اما اگر عاقلانه استفاده شود، روشی کارآمدی در معاملات به شمار می آید. بر خلاف اغلب بازارهای مالی، بازار فارکس بازاری 24 ساعته است. بنابراین بروکرهای فارکس می توانند پوزیشن های مشتریان خود را به محض رسیدن به مارجین کال* معامله آنها را ببندد. به همین دلیل، معامله گران اغلب وارد موقعیت موجودی منفی نخواهند شد.

*مارجین کال : موقعیتی است که در آن بروکر به معامله گر می گوید که برای نگهداشتن معامله باید موجودی بیشتری به حساب خود واریز نماید.

این مدل از مدیریت ریسک در فارکس نیاز به تقسیم سرمایه به 10 قسمت مساوی دارد. بعنوان مثال اگر سرمایه اولیه شما 10.000 دلار است، می بایست تنها 1000 دلار از آن را متصل به حساب کنید و بقیه 9000 دلار را در بالانس خود یا در حساب بانکی خود نگه دارید. اغلب معامله گران فارکس از مارجین 100:1 استفاده می کنند، بنابراین 1000 دلار سپرده گذاری به آنها اجازه معامله یک لات استاندارد یا 100.000 واحد را می دهد. در اینصورت، حتی 1 واحد تغییر قیمت مخالف مارجین کال را فعال می کند.

بنابراین بسته به میزان ریسک پذیری معامله گر، می تواند یک موقعیت 50.000 واحدی برای معامله باز کند که به او حاشیه ریسک تقریبا 100 پوینتی می دهد. فارغ از میزان لوریج استفاده شده، این تجزیه و تحلیل و استفاده از بخشی از سرمایه، جلوی از بین رفت کل سرمایه را می گیرد و به معامله گر اجازه می دهد که با تعداد زیادی از نوسانات بدون نگرانی از لیکویید شدن، پتانسیل کسب سود داشته باشد.

نتیجه گیری

استفاده از مدیریت ریسک و سرمایه در فارکس بسیار گسترده است و روش های بسیار متنوعی برای این کار وجود دارد. قانون جهانی در مدیریت سرمایه این است که معامله گران باید خودشان روش های متفاوت مدیریت پول و سرمایه را در دنیای واقعی تجربه کنند و به بهترین مدل که متناسب با روحیه و شخصیت خود آنها برای موفقیت است دست یابند. هدف اصلی مدیریت سرمایه در فارکس محافظت از سرمایه و سود کسب شده در مقابل از بین رفتن در مدت کوتاه است.

مرتبط : بهترین بروکر های فارکس در جهان

این مطلب آموزش بخشی از سری آموزش های رایگان آموزش فارکس است.

مبحث شماره 1 از بخش روانشناسی مجموعه کامل آموزش فارکس

مبحث قبلی(بخش پرایس اکشن): استراتژی سوپ لاک پشت در ICT چگونه است

مبحث بعدی (بخش روانشناسی): روانشناسی معامله گری | روانشناسی معاملات در بازار فارکس

سلام . ممنون از اطلاعات خوب و تاثیر گذار شما..

سلام

ممنون از پیام شما