کندل استیک چیست | آشنایی با شمع ها و الگوهای کندل استیک در تحلیل تکنیکال

نمودار شمعی که به آن کندل استیک یا Japanese Candlestick نیز گفته می شود، یکی از مهمترین ابزار تحلیل تکنیکال برای افرادی است که می خواهند با استفاده از پرایس اکشن در بازارهای مالی مانند بازار فارکس، بورس یا ارزهای دیجیتال معامله کنند. دانستن الگوهای شمعها برای موفقیت در معاملات و تریدکردن بسیار مهم است.

مبحث شماره 10 از بخش مقدماتی مجموعه کامل آموزش فارکس

تاریخچه کندل استیک

به نقل از ویکی پدیا، تاریخ نمودار شمعی یا کندل استیک به قرن هجدهم در ژاپن باز می گردد که از آن برای معاملات آتی بازار استفاده می شد. این روش چارت قیمت به آقای مونهیسا هوما که تاجری مشهور در فروش برنج بود منتسب می شود.

خالق نمودار شمعی آقای هوما درک کرده بود که بین قیمت و ارزش در بازار اختلاف وجود دارد. او همچنان می دانست که نه تنها عرضه و تقاضا نیروی محرکه قوی ای در پشت تغییرات قیمت هستند، بلکه روحیات و احساسات معامله گران نیز برروی قیمت ها تاثیر می گذارند. او میدانست که برای موفقیت در تجارت و بازار باید توانایی سنجیدن احساسات بازار را داشته باشد.

او شروع به بررسی تاریخی قیمت ها کرد و قیمت روز قبل را به صورت بالاترین، پایین ترین و آخرین قیمت ثبت کرد، شیوه ای که پس از مدتی طرح اولیه نمودار شمعی را ارائه داد. او از کندل استیک و الگوهای شمع برای پیش بینی بازار و جریان های آن استفاده می کرد و بنابر گزارشات صدها معامله موفق را با همین روش تحلیل بازار انجام داده بود.

مرتبط : آشنایی با 3 نوع اصلی الگوهای چارت

نمودار شمعی تا اواخر دهه 1980 میلادی برای دنیای غرب ناشناخته بود. همین سال ها بود که آقای استیو نیسان شروع به نوشتن مقالاتی برای توضیح روش معامله بازار توسط چارتی جدید کرد. کتاب او به نام “تکنیک شماتیک نمودار شمعی ژاپنی”، کندل استیک ژاپنی را به معامله گران و سرمایه گذاران بازار و بورس در غرب معرفی کرد.

کندل استیک چیست ؟

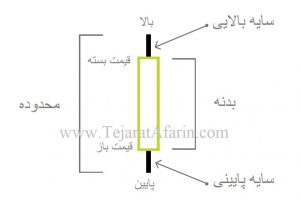

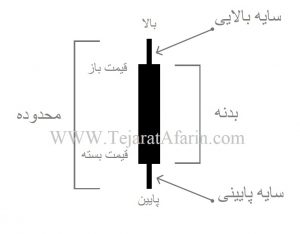

کندل استیک نوعی نمودار قیمت است که در تحلیل تکنیکال استفاده می شود و قیمت های بالا، پایین، باز و بسته شدن یک سهم، دارایی یا جفت ارز را برای یک دوره خاص نمایش می دهد.

ما بصورت روزانه به بررسی فنی جفت ارزهای فارکس و دیگر دارایی ها میپردازیم و آن را در اختیار کاربران سایت تجارت آفرین قرار میدهیم. برای دنبال کردن تحلیل و بررسی های روزانه ما از صفحه تحلیل تکنیکال فارکس بازدید نمایید و آن را بصورت روزانه بررسی کنید.

نمودار شمعی ژاپنی

یکی از مهمترین مهارت های هر معامله گر در بازار فارکس و به طور کلی در بازارهای مالی، تحلیل تکنیکال بازار است. نمودار شمعی معروفترین و بهترین چارت برای تحلیل تکنیکی بازارهای مالی می باشد.

برای درک معاملات در نمودارهای خطی سنتی، حتما باید از شاخص های دیگر بازار نیز استفاده شود، ولی هر کدام از شمع های نمودار شمعی به سرمایه گذاران و معامله گران این اجازه را می دهد تا تحلیل دقیقی از آنچه در بازار گذشته است را داشته باشند. این بینش به معامله گران کمک می کند تا با استفاده از تجزیه و تحلیل الگوها، پیش بینی های بهتری درمورد روند بازار داشته باشند و معاملات موفقتری انجام دهند.

تحلیل تکنیکال بدون آشنایی کامل با نمودار شمعی ممکن نیست. بعد از تمرین و آموزش استفاده از نمودار شمعی، تجزیه و تحلیل بازار برای سرمایه گذاران و معامله گران ساده تر شده و می توانند استراتژی خود را هدفمندتر طراحی کنند. تجزیه و تحلیل نموارد شمعی و تک تک شمع ها نه تنها از الگوهای برگشت و تداوم صحبت می کند، بلکه در مورد عنصر مهم روانشاسی بازار نیز به معامله گران توضیح می دهد.

مرتبط : مهمترین عوامل برای موفقیت در فارکس

تغییرات قیمت در بازار نه تنها تحت تاثیر نیروهای ملموسی مانند عوامل اقتصادی و سیاسی است بلکه ترس، امید، حرص و طمع نیز نقش مهمی در قیمت ها و روند بازار بازی می کنند. تحلیل نمودار شمعی به شما این امکان را می دهد تا بازار را بخوانید و احساسات معامله گران را نیز درک کنید.

کندل استیک تعاملات بین خریدار و فروشنده را نشان می دهد که این تعاملات نیز به نوبه خود در تغییرات قیمت ها منعکس شده است. تحلیل احساسات بازار ویژگی بارزی است که منحصر به نمودار شمعی است و در نمودار خطی یا دیگر نمودارها وجود ندارد.

این نوع نمودار ارتباط بین قیمت باز شدن، قیمت بسته شدن، حرکت های بالا و پایین قیمت ها را نشان می دهد. همچنین از نمودار شمعی می توان به تحلیل بازار فارکس پرداخت و با استفاده از الگوهای شمع در هنگام سرمایه گذاری تصمیمات مناسبتری گرفت.

آموزش تحلیل تکنیکال با نمودار شمعی و الگوهای شمع

نکته : اسامی مختلف شمع های این نمودار عبارتند از : شمع ، شمعدان، کندل و Marubozu. در این میان شمع سبز، شمع سفید، شمع صعودی همگی یک معنی را در این مقاله میدهند و در مقابل شمع قرمز، شمع سیاه و شمع نزولی نیز معنی واحدی در این مقاله دارند.

انواع شمع در نمودار شمعی

شمع صعودی (سبز)

دو نوع شمع در نمودار شمعی وجود دارد. شمع سبز که نشان می دهد بازار به سمت بالا در حال حرکت است و میزان محبوبیت تقاضا بیشتر از عرضه است. وقتیکه قیمت بسته شدن بالاتر از قیمت باز شدن باشد یعنی بازار صعودی بوده و بازار با رشد قیمت روبرو بوده است.

همچنین این شمع می گوید که احساسات معامله گران به سمت خرید تمایل داشته است. به این نوع بازار، بازار گاوی یا Bull Market می گویند. هر چقدر که ارتفاع این شمع بلندتر باشد نشان از تمایل فزاینده تقاضا دارد.

شمع نزولی (قرمز)

کندل یا شمع قرمز که نشان از تغییر نزولی قیمت دارد نیز نوع دوم شمع ها در نمودار شمعی می باشد. این شمع تمایل بیشتر برای فروش یک دارایی نسبت به خرید آن را نشان می دهد. در این نوع شمع قیمت بسته شدن پایین تر از قیمت باز شدن است. به این نوع بازار بازار خرسی یا Bear Market گفته می شود. هرچقدر که ارتفاع شمع قرمز بلندتر باشد نشان از تمایل فزاینده برای عرضه را دارد.

به خط بالا و پایین هر شمع، سایه گفته می شود که اندازه سایه ها در نمودار شمعی تحلیل مخصوص به خود را دارد.

سایه بالایی نشان می دهد که سطح قیمت ها به سمت بالا حرکت کرده است ولی مقاومت وجود داشته و شکست خورده است. در مقابل سایه پایینی نیز می گوید که قیمت ها به سمت پایین تر از بدنه شمع حرکت کرده است ولی قیمت با حمایت روبرو شده و نزول بیشتر شکست خورده است.

بیش از 60 الگوی شمع متفاوت برای تحلیل نمودار شمعی وجود دارد که برای آموزش فارکس و تحلیل تکنیکال می بایست از آنها اگاهی داشته باشید. در پایان این مقاله شما یک دید جامع درباره الگوهای شمع در نمودار شمعی خواهید داشت. در اینجا الگوهای شمع صعودی بررسی میشود. الگوهای شمع نزولی دقیقا نقطه مقابل الگوهای صعودی است.

تحلیل تکنیکال با الگوهای شمع

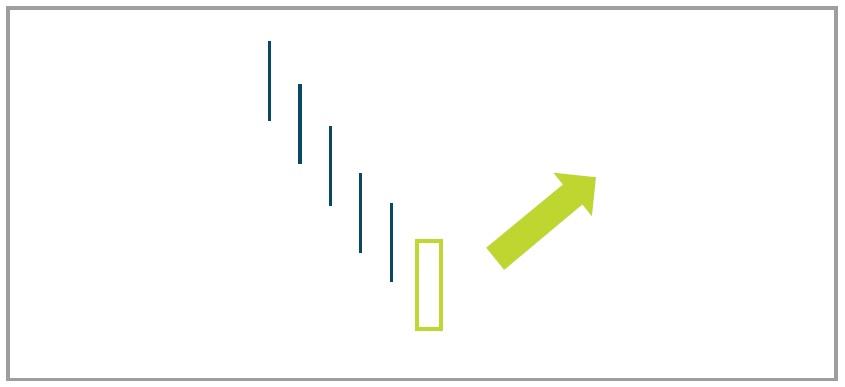

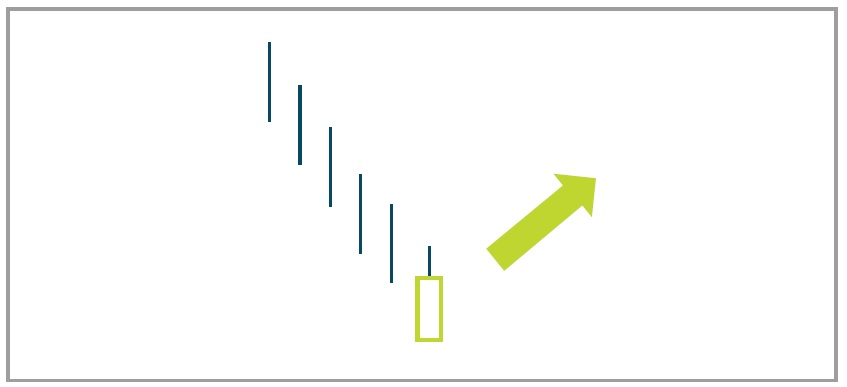

1- الگوی شمع صعودی بلند

شمعی صعودی که در انتهای یک روند نزولی بوجود می آید یا همان سطح حمایت از قیمت. این نوع نمودار پیامد صعودی دارد. این الگوی شمع را در شکل زیر میتوانید مشاهده نمایید.

تحلیل تکنیکال :

کاهش طولانی مدت قیمت ها به نقطه ای رسیده است که معامله گران تصمیم به ورود به بازار را گرفته اند و این امر باعث افزایش قیمت شده است. قیمت بسته شدن از قیمت باز شدن بالاتر یوده است و احتمال پایان روند نزولی و حرکت جدید به سمت بالا پیش بینی می شود.

جو روانی بازار :

مثبت

جهت :

صعودی

عکس العمل :

تصمیم برای خرید – اگر شمع بعدی بدنه بلندتری نسبت به این شمع موجود دارد.

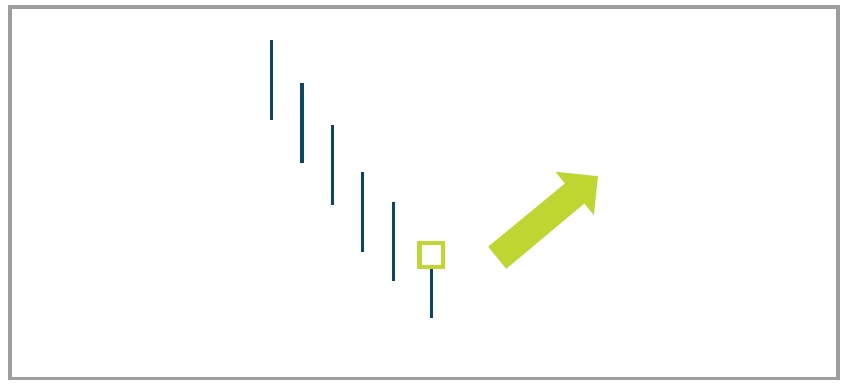

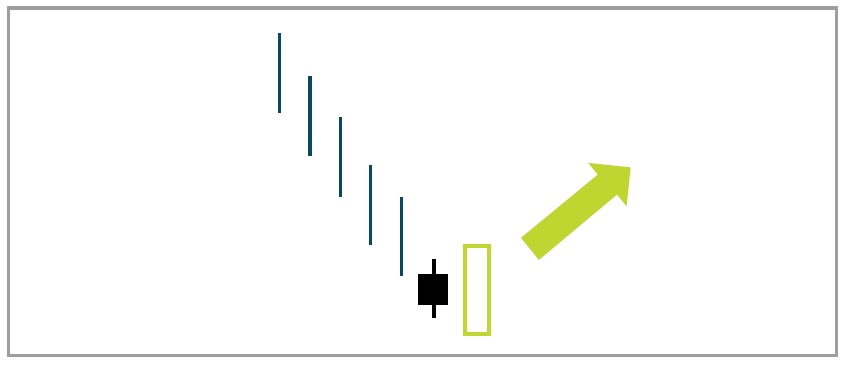

2- الگوی شمع چکش

شمع چکش که در انتهای یک روند نزولی بوجود می آید نشانه ای برای بازار صعودی است. این نوع نمودار پیامد صعودی کوتاه مدت دارد. معامله گران وارد موقعیت های متفاوتی می شوند و به همین دلیل سایه پایینی ممکن است پایین تر برود ولی در نهایت روند صعودی، بازار را در دست گرفته است. این الگو یک بدنه کامل را شکل می دهد که اندازه سایه پایینی 2 یا 3 برابر اندازه بدنه است. این الگوی شمع برای تحلیل تکنیکال را در زیر مشاهده نمایید.

تحلیل تکنیکال :

معامله گران به سمت روند غالب که نزولی است حرکت می کنند و همین امر باعث پایین آمدن قیمت شده است. با پایین آمدن قیمت خریداران قیمت را مناسب می بینند و شروع به خرید یک دارایی یا سهم می کنند. الگوی چکش که در انتهای یک روند نزولی ظاهر میشود، نشانگر احساسات مثبت بازار است و تغییر روند به سمت صعودی است.

جو روانی بازار :

مثبت

جهت :

صعدوی

عکس العمل :

تصمیم برای خرید – اگر بدنه شمع بعدی بلندتر از شمع چکش موجود است.

3- الگوی شمع کمربند ایمنی

الگوی شمع کمربند ایمنی که در انتهای یک روند نزولی بوجود می آید، نشانه ای برای رسیدن به سطح حمایت است. این الگوی شمع بدنه بلند سبز (صعودی) دارد و دارای یک سایه بسیار کوتاه یا بدون سایه پایینی است. در این بازار قیمت ها در نزدیکی کمترین قیمت باز شده است و تمایل به صعود داشته است. سایه بالایی نشان می دهد که قیمت ها تمایل به بالا رفتن بیشتر نیز داشته است.

تحلیل تکنیکال :

بعد از یک روند نزولی، قیمت ها برای معامله گران و خریداران جذاب شده است و تصمیم به ورود به بازار گرفته اند. در این حالت میزان تقاضا از عرضه پیشی می گیرد.

جو روانی بازار :

مثبت

جهت :

صعودی

عکس العمل :

تصمیم برای خرید – در صورت دیدن این الگوی کندل استیک، با موقعیت خرید وارد بازار شوید.

4 – الگوی شمع انفجاری

نمودار شمعی الگوی انفجاری در انتهای یک روند نزولی با آخرین شمع قرمز کوچوک ظاهر میشود. همانطور که در شکل زیر نیز مشاهده میشود، بدنه کوچک یک شمع سیاه (نزولی) به طور کامل با بدنه بلند شمع سبز بعد از آن دفع می شود. فشارهای نزولی حرکت غالب که توسط سرمایه گذاران وارد شده است غلط از کار درآمده است و بازار نزولی به انتهای خود رسیده. بنابراین یک شمع صعودی بلند، آغاز یک روند صعودی را نشان می دهد.

تحلیل تکنیکال :

در هنگام یک دوره بازار نزولی، وجود یک شمع قرمز یا نزولی کوچک، علامتی است که نشان می دهد ادامه روند نزولی بازار دچار تردید شده است. در همین زمان که بازار نزولی علامتی از ضعیف شدن را نشان داده است، یک شمع انفجاری سبز بیان می کند که قیمت ها برای معامله گران جذاب شده است. حالا تقاضا از عرضه پیشی گرفته است و احساسات مثبت جای احساسات منفی را گرفته و بازار رشد کرده است.

جو روانی بازار :

مثبت

جهت :

صعودی

عکس العمل :

تصمیم برای خرید – پس از بسته شدن شمع بلند صعودی اقدام به خرید کنید.

حتما تماشا کنید: آموزش رایگان فارکس از صفر تا صد – آموزش تصویری فارکس

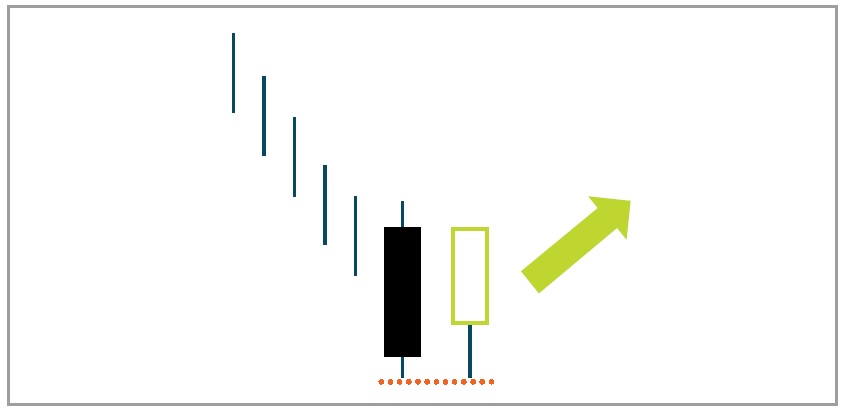

5- الگوی هارامی Harami

الگوی شمع هارامی نشان می دهد که در انتهای یک روند نزولی پس از یک بدنه بلند قرمز یک شمع کوتاه سبز یا قرمز نمایان می شود. رنگ شمع یا کندل استیک کوتاه مهم نیست. این الگو بیان می کند که روند نزولی در حال به اتمام رسیدن است و این شمع کوتاه نشان از نااطمینانی بازار از ادامه روند نزولی دارد. همانطور که در الگوی زیر میبینید این شمع کوتاه پس از یک بدنه سیاه یا نزولی بلند آمده است.

این بدنه نزولی سیاه بدون سایه پایینی بیانگر ضعف بازار در کاهش بیشتر قیمت است. همانطور که در این عکس موجود مشاهده میکنید، الگوی نمودار شمعی به الگوی هارمی تبدیل شده است که بیانگر احتمال وقوع یک بازار صعودی است.

تحلیل تکنیکال :

پس از مدتی کاهش قیمت ها معامله گران در جریان نزولی قرار دارند، تا اینکه بازار به یک نقطه عدم اعتماد می رسد، زیرا معامله گران نمی خواهند که در حال حاضر بازار به سمت بالا یا پایین برود. درواقع پرایس اکشن در یک بازه مشخصی بالا و پایین رفته است که نشان دهنده ضعف روند نزولی و احتمال بازگشت به روند صعودی است.

جو روانی بازار :

خنثی

جهت :

متعادل

عکس العمل :

تصمیم برای خرید – اگر شمع بعدی صعودی و بدنه آن بلندتر از شمع کوتاه الگوی هارمی باشد با موقعیت خرید وارد بازار شوید.

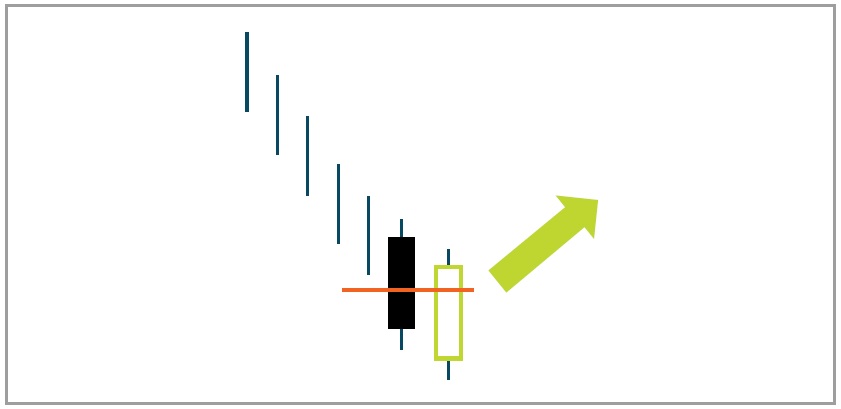

6- الگوی شمع خط کش

در دوره نزولی بازار یک شمع سبز بلند از خط میانی بدنه شمع سایه بلند قبلی پیشی می گیرد. همانگونه که در عکس زیر می بینید شمع سبز زیر آخرین قیمت بسته باز می شود.

تحلیل تکنیکال :

معامله گران معاملات کوتاه مدتی را در جهت فرود، باز کرده اند. در قیمت باز کندل بعدی، بازار قیمت نزولی را تائید کرده ولی دقیقا در همین زمان معامله گران دیگر قیمت را جذاب دیده اند، به بازار وارد می شوند و به شدت شروع به خرید با موقعیت های بلند مدت می کنند.

در این الگو بازار صعودی موفق شده است تا با ثبت یک شمع سبز بلند، روند را در دست بگیرد و معاملات را ببندد.

جو روانی بازار:

مثبت

جهت :

بازگشت به سمت صعودی

عکس العمل :

تصمیم برای خرید – اگر بدنه شمع بعدی از بالای بدنه شمع قرمز بالاتر برود.

7- الگوی شمع Tweezers

در این الگوی نمودار شمعی، بازار همچنان در روند ایجاد شده نزولی قرار دارد و نقطه پایین تری از قیمت را ثبت کرده است. در شمع بعدی یک حرکت صعودی داشته ایم که به قیمت ها به سمت بالا فشار آورده است. قیمت ها از پایین ترین سطح شمع قبلی پایین تر نیامده است و همانطور که در عکس تجارت آفرین می بینید به یک سطح زیری رسیده اند.

تحلیل تکنیکال :

در طول یک روند نزولی، معامله گران خود را کوتاه مدت در روند نزولی قرار داده اند و وارد بازار شده اند. در حال که جو روانی بازار به وضوح منفی است، شمع بعدی به دلیل جذابیت قیمت ها برای دسته ای دیگر از معامله گران در قیمت بالاتر از آخرین قیمت بسته باز شده است. در این حال جنگ بین خرس و گاو ادامه دارد، معامله گران با موقعیت های کوتاه مدت وارد شده اما حاضر نیستند که با قیمتی زیر قیمت ورود خود از بازار خارج شوند ( پس کف قیمت های مشابه را شاهد هستیم )، همین امر باعث ثبت یک شمع صعودی و تغییر جو روانی بازار به سمت مثبت می شود.

جو روانی بازار:

مثبت

جهت :

بازگشت به سمت صعودی

عکس العمل :

تصمیم برای خرید – اگر بدنه شمع بعدی بلندتر از بدنه شمع سبز است.

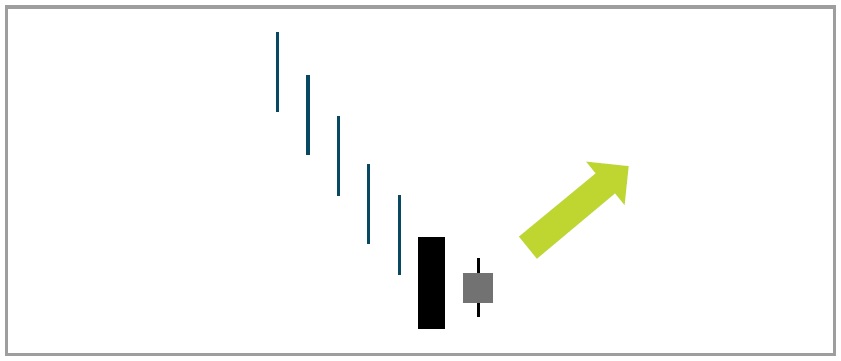

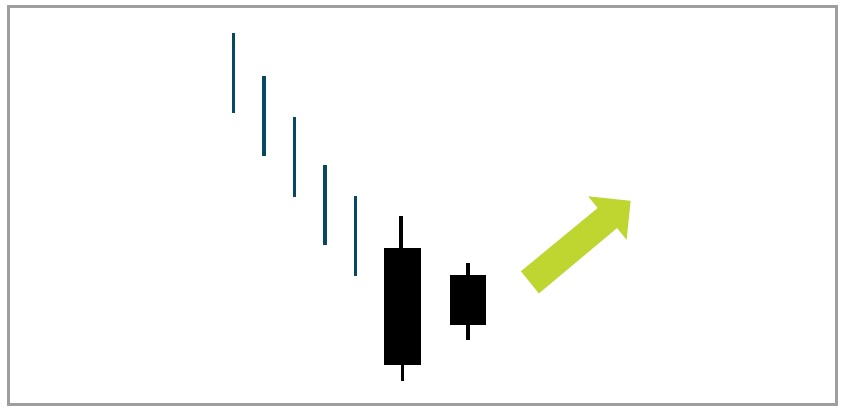

8 – الگوی شمع کبوتر خانگی

روند نزولی به ثبت قیمت های پایین تر با تثبیت یک شمع قرمز بلند ادامه داده است. کندل بعدی بدنه ای کوتاه تر دارد که کاملا نشان دهنده تضعیف روند نزولی است.

تحلیل تکنیکال :

فروشندگان از نزول بازار سود می برند و به میزان فروش خود می افزایند و برخی نیز تاره وارد روند می شوند. در عین حال خریداران نیز قیمت ها را برای خرید مناسب می بینند و وارد موقعیت خرید با دوره ای بلند مدت می شوند. آنها برای استفاده از موقعیت وارد شده اند و همین امر باعث شده است که قیمت ها نتواند به کف قیمت قبلی برسد. مارکت اکشن در محدوده باز و بسته قبلی قرار دارد.

جو روانی بازار:

خنثی

جهت :

احتمال بازگشت به سمت صعودی

عکس العمل :

تصمیم برای خرید – اگر بدنه شمع بعدی سبز و بلندتر از الگو باشد.

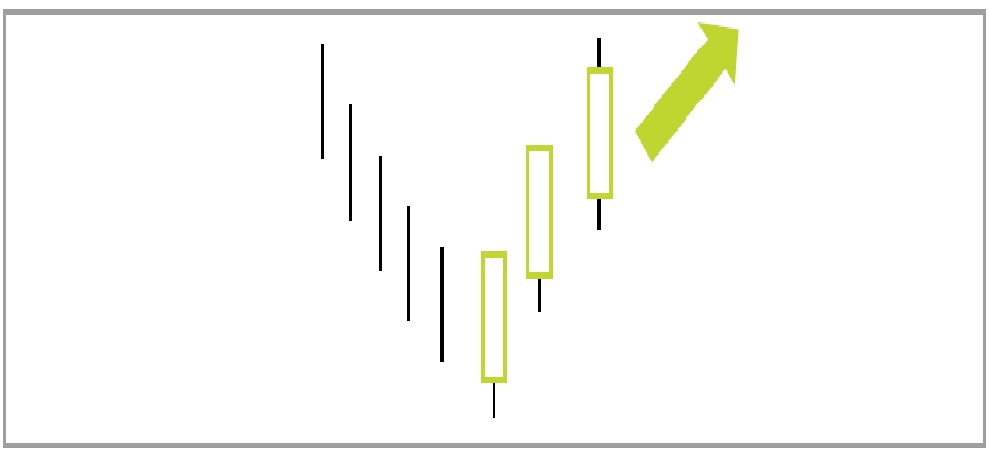

9 – الگوی شمع سه سرباز سبز پوش

در پایان یک روند نزولی سه شمع سبز بلند نشان دهنده پایان روند نزولی و بازگشت به جهت مخالف یعنی روند صعودی است. هر کندل در قیمتی پایین از آخرین قیمت بسته قبلی باز شده است و در قیمتی بالاتر بسته شده است. سایه بالایی اگر وجود داشته باشد بسیار کوتاه است که بیانگر قدرت صعود است.

تحلیل تکنیکال :

پس از یک دوره روند نزولی، معامله گران با موقعیت های خرید وارد بازار شده اند و خریدهای شدیدی انجام داده اند و در نتیجه الگوی سه سرباز سبز پوش با قیمت های بسته بالاتری نسبت به یکدیگر شکل گرفته است.

به وضوح تقاضا در این بازار بیشتر از عرضه است و جو روانی بازار نیز مثبت است. این عوامل سبب افزایش قیمت ها و شروع روند صعودی شده است. در این موقعیت قدرت گاو بیشتر از خرس است و اغلب خرس ها موقعیت های کوتاه خود را می بندند.

جو روانی بازار :

مثبت

جهت :

بازگشت به سمت صعودی

عکس العمل :

تصمیم برای خرید – اگر بدنه شمع بعدی سبز بلندتر از آخرین سرباز سبز پوش باشد.

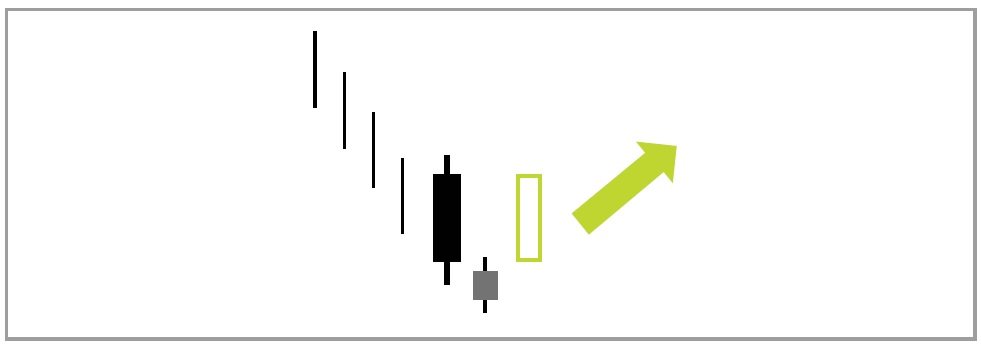

10 – الگوی شمع ستاره صبحگاهی

همانگونه که در عکس موجود در این قسمت سایت تجارت آفرین می بینید، یک کندل قرمز بلند در امتداد یک روند نزولی حکایت از ادامه روند نزولی دارد. کندل بعدی بسیار کوتاه است و ممکن است که به رنگ مشکی یا سبز باشد و ممکن است که تنها به صورت علامت + به نظر برسد. در پس این شمع بسیار کوتاه یک کندل سبز بلند در حدود اندازه شمع قرمز بلند شکل گرفته است که نشان از برگشت بازار به سمت صعود را دارد.

تحلیل تکنیکال :

معامله گران با موقعیت های کوتاه وارد روند نزولی بازار می شوند و قیمت ها را در جهت حرکت به سمت پایین تر فشار می دهند. فاز جدیدی ناگهان بوجود می آید و باعث عدم تصمیم گیری قطعی معامله گران می شود. این عدم قطعیت در تصمیم گیری معامله گران، باعث بوجود آمدن یک کندل کوچک می شود و این علامت را به خریداران می دهد که خرس ها قدرت خود را از دست داده اند. در ادامه، این خریداران هستند که فشار خود را اضافه می کنند و به موقعیت های بلند و کوتاه وارد بازار می شوند و این امر باعث رشد قیمت و تشکیل شمع سبز بلند شده است.

جو روانی بازار :

مثبت

جهت :

صعودی

عکس العمل :

تصمیم برای خرید – اگر بدنه شمع سبز بلندتر از بدنه شمع قبلی در این الگو باشد.

استراتژی های بازار صعودی

A – ورود به روند مخالف با الگوی چکش، اندیکاتور RSI و (SMA(50

در هنگام روند نزولی یا تصحیح روند نزولی الگوی چکش و نقطه شروع هیجانی مشخص شده است.

هنگامی که بازار در روند نزولی قرار دارد و و الگوی شمع Hammer یا چکش نمایان می شود. اگر الگوی شمع زیر رخ دهد می توانید اقدام به خرید کنید. همانگونه که در عکس زیر می بینید کندل بعد از چکش صعودی است و اندازه آن بزرگتر از کندل چکش است.

در هنگام خرید در این زمان بهتر است که یک دستور توقف ضرر (Stop Loss) در پایین ترین قیمت کندل چکش گذاشته شود.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که معاملات فارکس و سهام پر ریسک است و ما در اینجا تنها از منظر تحلیل تکنیکال مسائل را بررسی می کنیم.

مرتبط : آموزش اندیکاتور RSI

- اگر قیمت به (SMA(50 (اندیکاتور میانگین متحرک ساده) رسید معامله را ببندید.

- نیمی از موقعیت خود را زمانیکه قیمت به 100% طول چکش رسید ببندید، 50% بقیه موقعیت را در زمانیکه قیمت به میانگین متحرک ساده 50 دوره ای رسید ببندید.

- تصمیمات دیگری نیز میشود در این الگو اتخاذ شود.

در پایان یک روند نزولی یا تصحیح روند نزولی، الگوی خط کش با استفاده از فیلتر اندیکاتور RSI و میانگین متحرک در منطقه فروش افراطی.

هنگامیکه شمع بعد از آخرین شمع قرمز به سبز تغییر رنگ داده و قد آن بلندتر از آخرین شمع قرمز است. در چنین الگویی تنها زمانی وارد بازار میشویم که اندیکاتور RSI در ناحیه فروش افراطی یا پایین از 30 قرار گرفته است.

B – ورود به روند مخالف در الگوی خط کش با کمک اندیکاتورهای (RSI، SMA(50

ما پیشنهاد می کنیم، پس از ورود به معامله بهتر است که یک دستور توقف ضرر (Stop Loss) در پایین ترین قیمت خط کش ایجاد کنید.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگوی شمع انجام دهید. فراموش نکنید که معاملات فارکس و سهام پر ریسک است و ما در اینجا تنها از لحاظ تحلیل تکنیکال مسائل را بررسی می کنیم.

- نیمی از موقعیت خود را زمانیکه قیمت به 100% طول الگوی خط کش رسید ببندید، 50% بقیه موقعیت را در زمانیکه قیمت به (SMA(50 رسید ببندید.

- هر زمان که قیمت به اندیکاتور میانگین متحرک 50 رسید معامله را ببندید.

- تصمیمات دیگری نیز میشود در این الگو اتخاذ شود.

C – الگوی شمع هارمی با فیلتر RSI و (SMA(20 بعنوان هدف

در روندهای نزولی الگوی هارمی با فیلتر RSI در ناحیه فروش افراطی ظاهر می شود .

هنگامی که چنین الگویی رخ می دهد و شمع بعدی ارتفاعش از شمع قرمز قبلی بلندتر باشد، تریدر می تواند تصمیم به خرید گیرد.

پس از ورود به معامله بهتر است که یک دستور توقف ضرر (Stop Loss) در پایین الگوی هارمی ایجاد کنید.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که تحلیل بازار فارکس یا دیگر بازارهای مالی به خیلی از عوامل دیگر نیز بستگی دارد.

- اگر قیمت به (SMA(20 رسید معامله را ببندید.

- پس از اینکه قیمت به 100% ارتفاع الگوی هارمی رسید 50% از معامله را ببندید و زمانیکه قیمت به (SMA(20 رسید نیز 50% دیگر را ببندید.

- تصمیمات دیگری نیز می شود در این الگو اتخاذ شود.

E – استراتژی الگوی Tweezers با فیلتر RSI و (SMA(20

در یک روند نزولی، ظاهر شدن الگوی Tweezers در ناحیه فروش افراطی.

هنگامی که چنین الگویی رخ می دهد و شمع بعدی از قیمت بالای روند گذر می کند، معاملهگر میتواند تصمیم به خرید گیرد.

پس از ورود به معامله بهتر است که یک دستور Stop Loss در پایین الگو ایجاد کنید.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که استراتژی های کسب درآمد در بازار فارکس یا دیگر بازارهای مالی به خیلی از عوامل دیگر نیز بستگی دارد.

- پس از اینکه قیمت به 100% ارتفاع الگو رسید 50% از معامله را ببندید.

- وقتیکه قیمت به 200% الگو و یا الگوی شمع معکوس در بالای (SMA(20 ظاهر شد، 50% دیگر را ببندید.

- تصمیمات دیگری نیز می شود در این الگو اتخاذ شود.

F – استراتژی الگوی پرنده خانگی با CCI و SMA 20

در یک روند نزولی، ظاهر شدن الگوی پرنده خانگی با فیلتر اندیکاتور CCI در ناحیه فروش افراطی.

هنگامی که چنین الگویی رخ می دهد و شمع بعدی از قیمت بالای الگو گذر می کند، معاملهگر میتواند تصمیم به خرید گیرد. پس از ورود به معامله بهتر است که یک دستور Stop Loss در پایین الگو ایجاد کنید.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که استراتژی های تحلیل تکنیکال بازار فارکس یا دیگر بازارهای مالی به خیلی از عوامل فاندامنتال نیز بستگی دارد.

- پس از اینکه قیمت به ۱۰۰% ارتفاع الگو رسید ۵۰% از معامله را ببندید.

- 25% دیگر را وقتیکه قیمت به 200% طول الگو بالای SMA 20 رسید ببندید.

- توقف ضرر Stop Loss را به قیمت بالای الگو تغییر دهید.

- بقیه 25% را وقتیکه نمودار شمعی منفی ظاهر شد ببندید یا اینکه وقتیکه قیمت به زیر میانگین متحرک ساده 20 دوره ای رسید ببندید.

- تصمیمات دیگری نیز می شود در این الگو اتخاذ شود.

G – رد شدن از مقاومت با بدنه سبز بلند و LWMA 50

در یک روند نزولی، ظاهر شدن یک شمع بلند صعودی که از خط مقاومت LWMA 50 رد شده است.

هنگامی که چنین الگویی رخ می دهد و شمع سبز بلند از خط حمایت عبور کرده سرمایه گذار می تواند تصمیم به خرید گیرد. پس از ورود به معامله بهتر است که یک دستور توقف ضرر (Stop Loss) در پایین الگو ایجاد کنید. این مدل در عکس پایین نشان داده شده است.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که استراتژی های کسب درآمد در بازار فارکس یا دیگر بازارهای مالی به خیلی از عوامل دیگر نیز بستگی دارد.

- پس از اینکه قیمت به ۱۰۰% ارتفاع الگو رسید 70% از معامله را ببندید.

- 20% دیگر را وقتیکه قیمت به 200% طول الگو بالای LMWA 50 رسید ببندید.

- استاپ لاس Stop Loss را به سطح کمی زیر خط مقاومت تغییر دهید.

- بقیه 10% را وقتیکه قیمت به 250% از ارتفاع الگو رسید و یا اینکه وقتی قیمت بسته به زیر LWMA 50ریسد و یا زمانیکه شمع قرمز ظاهر شد ببندید. هرکدام از این موارد که اول رخ داد بقیه معامله را ببندید.

- تصمیمات دیگری به غیر از مورد ذکر شده در سایت تجارت آفرین نیز می شود در این الگو اتخاذ شود.

H – استراتژی الگوی شمع سه سرباز سبز با RSI و SMA20

در یک روند نزولی، ظاهر شدن الگوی سه سرباز سبز با فیلتر RSI در ناحیه فروش افراطی.

هنگامی که چنین الگویی رخ می دهد و شمع بعدی از قیمت بالای الگو گذر می کند، معاملهگر میتواند تصمیم به خریدن گیرد.

پس از ورود به معامله بهتر است که یک دستور توقف ضرر (Stop Loss) در پایین الگو ایجاد کنید.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که استراتژی های کسب درآمد در بازار فارکس یا دیگر بازارهای مالی به خیلی از عوامل دیگر نیز بستگی دارد.

- پس از اینکه قیمت به 100% ارتفاع آخرین شمع سبز بلند رسید 50% از معامله را ببندید.

- A – زمانیکه سطح قیمت به سطح 200% از طول آخرین شمع بلند سبز رسید، 25% دیگر از معامله را ببندید.

- B – دستور توقف ضرر (Stop Loss) را به بالای الگو تغییر دهید.

- C – زمانیکه شاهد شمع مخالف روند شدید، یا زمانیکه قیمت بسته به زیر SMA20 رسید، یا زمانیکه قیمت از 300% از طول الگو بیشتر شد (هر کدام که ابتدا رخ داد) ، مابقی 25% معامله خود را نیز ببندید.

- تصمیمات دیگری نیز می شود در این الگو اتخاذ شود.

I– الگوی شمع ستاره صبحگاهی با فیلتر Stochastics و EMA50

در یک روند نزولی، ظاهر شدن الگوی ستاره صبحگاهی با فیلتر اندیکاتور Stochastics و EMA50 در ناحیه فروش افراطی.

هنگامی که چنین الگویی رخ می دهد و شمع بعدی از قیمت بالای شمع سبز سوم گذر می کند، سرمایه گذار می تواند تصمیم به خریدن گیرد.

پس از ورود به معامله بهتر است که یک دستور توقف ضرر (Stop Loss) در پایین الگو ایجاد کنید.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که استراتژی های کسب درآمد در بازار فارکس یا دیگر بازارهای مالی به خیلی از عوامل دیگر نیز بستگی دارد.

- پس از اینکه قیمت به سطح100% از Pip at risk رسید 50% از معامله خود را ببندید.

- A – زمانیکه سطح قیمت به سطح 200% از Pip at risk رسید، 25% دیگر از معامله را ببندید.

- B – دستور توقف ضرر (Stop Loss) را به بالای الگو تغییر دهید.

- C – زمانیکه شاهد شمع مخالف روند شدید، یا زمانیکه قیمت بسته به زیر اندیکاتور میانگین متحرک نمایی 50 دوره ای (EMA50) رسید، یا زمانیکه قیمت از 300% از طول الگو بیشتر شد (هر کدام که ابتدا رخ داد) ، مابقی 25% معامله خود را نیز ببندید.

- تصمیمات دیگری نیز می شود در این الگو اتخاذ شود.

J – الگوی Engulfing با فیلتر Stochastics و LWMA20

در یک روند نزولی، ظاهر شدن الگوی شمع پوششی یا Engulfing با فیلتر Stochastics و LWMA20 در ناحیه فروش افراطی.

هنگامی که چنین الگویی رخ می دهد و شمع بعدی از قیمت بالای الگو گذر می کند، سرمایه گذار می تواند تصمیم به خریدن گیرد.

پس از ورود به معامله بهتر است که یک دستور توقف ضرر (Stop Loss) در پایین الگو ایجاد کنید.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که استراتژی های کسب درآمد در بازار فارکس یا دیگر بازارهای مالی به خیلی از عوامل دیگر نیز بستگی دارد.

- پس از اینکه قیمت به سطح 100% از طول الگو رسید 60% از معامله خود را ببندید.

- A – زمانیکه سطح قیمت به سطح 200% از طول الگو رسید، 20% دیگر از معامله را ببندید.

- B – دستور توقف ضرر (Stop Loss) را به بالای الگو تغییر دهید.

- C – بقیه 10% از معامله را زمانیکه قیمت به 300% از طول الگو رسید ببندید.

- C – زمانیکه شاهد شمع مخالف روند شدید، یا زمانیکه قیمت بسته به زیر LMWA20 رسید، یا زمانیکه قیمت از 400% از طول الگو بیشتر شد (هر کدام که ابتدا رخ داد) ، مابقی10% معامله خود را نیز ببندید.

- تصمیمات دیگری نیز می شود در این الگو اتخاذ شود.

K – الگوی کمربند نگهدارنده با فیلتر Stochastics و EMA20

در یک روند نزولی، ظاهر شدن الگوی کمر بند نگهدارنده با فیلتر Stochastics و EMA20 در ناحیه فروش افراطی.

هنگامی که چنین الگویی رخ می دهد و شمع بعدی از قیمت بالای الگو گذر می کند، تریدر میتواند تصمیم به خرید گیرد.

پس از ورود به معامله بهتر است که یک دستور توقف ضرر (Stop Loss) در پایین الگو ایجاد کنید.

شما می توانید اقدامات زیر را در هنگام شکل گرفتن این الگو انجام دهید. فراموش نکنید که استراتژی های بازار فارکس یا دیگر بازارهای مالی به خیلی از عوامل دیگر نیز بستگی دارد.

- پس از اینکه قیمت به بالایEMA20 رسید 50% از معامله خود را ببندید، به شرطی که مسافت طی شده حداقل برابر به طول الگو باشد.

- A – دستور توقف ضرر (Stop Loss) را به میانه الگو تغییر دهید.

- B – زمانیکه سطح قیمت به سطح 200% از طول الگو رسید، 20% دیگر از معامله را ببندید.

- C- دستور توقف ضرر را به بالای الگو منتقل کنید.

D – زمانیکه قیمت از 300% از طول الگو بیشتر شد، مابقی 20% معامله خود را ببندید. - E – بقیه 10% معامله را زمانی ببندید که یک شمع مخالف روند ظاهر شد و یا اینکه قیمت به زیر EMA20 رسید.

- تصمیمات دیگری نیز می شود در این الگو اتخاذ شود.

به پایان آموزش تحلیل تکنیکال با نموارد شمعی و الگوهای شمع رسیدیم. در این بخش تنها الگوهای صعودی را بررسی کردیم ولی الگوهای شمع نزولی دقیقا نقطه مقابل الگوهای شمع صعودی است. بنابراین می توانید با معکوس کردم الگوهای بالا آنها را یاد بگیرید.

مرتبط : بهترین روش یادگیری فارکس برای مبتدیان

سئوالات متداول

کندل استیک چیست ؟

در تحلیل تکنیکال، کندل یک نمایش بصری از حرکات قیمت برای یک دوره زمانی مشخص است. نمودارهای کندل استیک به طور گسترده ای برای تجزیه و تحلیل و تفسیر نمودارهای قیمت استفاده می شود. هر کندل معمولاً یک بازه زمانی معاملاتی را نشان می دهد و ایین دوره زمانی را می توان بر اساس بازه زمانی نمودار تنظیم کرد (به عنوان مثال، 1 دقیقه، 1 ساعت، 1 روز).

کندل های صعودی و نزولی چگونه شناسایی می شوند؟

کندل های صعودی قیمت بسته شدنی بالاتر از قیمت افتتاحیه یا باز دارند و اغلب به رنگ سبز یا سفید نمایش داده می شوند. کندل های نزولی قیمت پایانی کمتری نسبت به قیمت باز شدن دارند و اغلب به رنگ قرمز یا مشکی نمایش داده می شوند.

فتیله ها یا سایه های شمعدان چه چیزی را نشان می دهند؟

فتیلهها یا سایهها نشاندهنده بالاترین و کمترین قیمتهایی هستند که در طول دوره زمانی مشخص شده به دست آمدهاند. فتیله بالایی از بالای بدنه تا قیمت بالا و فتیله پایینی از پایین بدنه تا قیمت پایین امتداد دارد.

شمع دوجی چیست؟

دوجی یک الگوی شمع یا کندل است که قیمت باز و بسته شدن آن بسیار نزدیک یا برابر است. این نشان دهنده بلاتکلیفی بازار و بازگشت احتمالی است.

اهمیت الگوهای شمع چیست؟

الگوهای مختلف شمع، مانند چکش، ستاره صبح گاهی، و الگوهای دیگر، دارای معانی خاصی هستند. تحلیلگران از این الگوها برای شناسایی روندها، معکوس ها و فرصت های تجاری بالقوه استفاده می کنند.

آیا کندل ها در همه بازه های زمانی کار می کنند؟

بله، تجزیه و تحلیل کندل استیک را می توان در بازه های زمانی مختلف مانند نمودارهای 1 دقیقه ای، 1 ساعته، روزانه یا هفتگی اعمال کرد. انتخاب تایم فریم به افق سرمایه گذاری و استراتژی معاملاتی معامله گر بستگی دارد.

تحلیل تکنیکال چیست ؟

تحلیل تکنیکال روشی است که برای ارزیابی و پیشبینی حرکات آتی قیمت داراییهای مالی مانند سهام، ارزها، کالاها و شاخصها بر اساس دادههای تاریخی قیمت و حجم معاملات استفاده میشود. این یکی از دو روش اصلی تحلیل در بازارهای مالی است و دیگری تحلیل فاندامنتال است.

آیا برای تحلیل تکنیکال دانستن الگوهای شمع کافیست ؟

دانستن الگوهای شمع و شمع خوانی از مهمترین بخش های آموزش تحلیل تکنیکال است. شما با یادگیری الگوها میتوانید معاملات پرایس اکشن انجام دهید، ولی اتکا به الگوهای شمع برای خرید و فروش دریافت سیگنال معاملاتی معتبر کافی نیست. همانطور که در بالا نیز مشاهده کردید ما در کنار الگوها از اندیکاتورها نیز برای دریافت سیگنال استفاده کرده ایم و ترکیب الگوها و اندیکاتورها را معرفی کردیم.

کدام الگوهای شمع بیشتر در نمودار تکرار می شوند ؟

طبق تجربه ما بیشتر الگوهای ذکر شده در اینجا در نمودارها بصورت مکرر تشکیل می شوند. اما الگوهایی مانند الگوی شمع پوششی، دوجی و الگوی چکش که بعد از آن شمعی با بدنه سبز بلند میاید در نمودارها زیاد تشکیل میشوند و اغلب سیگنال های دقیقی برای خرید و فروش به معامله گران میدهند.

این مطلب آموزش بخشی از سری آموزش های رایگان آموزش فارکس است.

مبحث شماره 10 از بخش مقدماتی مجموعه کامل آموزش فارکس

مبحث قبلی: تحلیل تکنیکال چیست؟ بررسی و تحلیل فنی بازارهای مالی

مبحث بعدی: اسیلاتور چیست؟ بررسی تفاوتهای اسیلاتورها و اندیکاتورها