آموزش فارکس از صفر تا صد رایگان

بازار فارکس و معامله در آن یکی از جذاب ترین روش های کسب درآمد آنلاین است. برای موفقیت در این بازار آموزش فارکس بصورت اصولی و مداوم مورد نیاز است. به همین دلیل ما در این بخش از صفر تا صد و بهصورت رایگان مطالبی را برای مبتدیان و افرادی که قصد درآمدزایی از این بازار پرهیاهو را دارند آماده کرده ایم. در این بخش ویدئوها، عکس ها و توضیحات کاملی درباره بازار فارکس، تحلیل بازار، روانشناسی و استراتژی معاملات گردآوری شده است.

قبل از شروع خودم رو معرفی می کنم. من علی قانعی فوق لیسانس تجارت بین الملل از دانشگاه UEL انگلستان هستم. بیش از 15 سال هست که در بازارهای مالی مثل بازار سهام، ارز دیجیتال، بازار فارکس و طلا فعالیت می کنم و سایت تجارت آفرین را حدود 10 سال پیش تاسیس کردم. مطالب و ویدئوهای آموزش فارکس این قسمت بخشی از تلاش سالهای گذشته من برای کمک به تریدرها و معامله گرهای ایرانی است تا قدمی در ارتقای سطح دانش معاملاتی آنها برداشته باشم. همه مطالب توسط من تهیه و گردآوری شده و اگر اشکالی در نوع بیان مطالب یا ساخت فیلم های آموزشی وجود دارد پیشاپیش از شما پوزش می خواهم.

مطالب ارائه شده در اینجا به شکلی طراحی شده است که هم برای افراد مبتدی و هم افرادی که قصد بهبود استراتژی معاملاتی خود دارند، مناسب باشد.

فارکس چیست ؟

فارکس بازاری غیر متمرکز است که در آن ارزهای کشورهای مختلف معامله می شوند. این کلمه از دو واژه انگلیسی Foreign Exchange که معنی فارسی آن “تبادل ارزهای خارجی” است گرفته شده است. در این بازار افراد زیادی برای معامله ارزهای خارجی و به دلایل مختلفی شرکت می کنند. برخی برای تجارت خارجی، برخی دیگر برای سرمایه گذاری و بسیاری نیز برای معامله گری و کسب درآمد.

آموزش فارکس این قسمت را با این مطلب شروع می کنیم که “فارکس چیست”. دانستن این مفهوم به شما کمک می کند تا بتوانید درک صحیحی از این بازار و اتفاقاتی که در آن رخ می دهد داشته باشید.

فارکس یک بازار جهانی و غیرمتمرکز است که 24 ساعت شبانه روز و 5 روز هفته کار می کند و در آن معامله انجام می شود. غیر متمرکز به این معنی است که هیچ تنظیم کننده مستقل و مکان مرکزی مانند بورس اوراق بهادار ندارد و در عوض، معاملات در آن به صورت الکترونیکی و بدون دخالت یک قانونگذار واحد انجام می شود.

افراد و سازمان های زیادی در این بازار فعاليت می کنند و حجم معاملات روزانه آن بیش از 5 تریلیون دلار است. چنین حجم معاملاتی در هیچ بازار دیگری وجود ندارد و به همين دليل بازار فارکس را بزرگترین بازار مالی در تمام دنیا می نامند.

آموزش فارکس برای مبتدیان با آشنایی با مفهوم فارکس شروع می شود. در این بازار، ارزها به صورت جفت مانند یورو (EUR) در مقابل دلار آمریکا (USD) معامله می شوند. بنابراین، اگر جفت EUR/USD را ببینید، یعنی به شما می گوید که یک یورو اتحادیه اروپا هم اکنون چند دلار آمریکا خرید و فروش می شود. اگر برای مثال نرخ نوشته در مقابل EUR/USD برابر 1.20 باشد، به این معنی است که 1 یورو هم اکنون 1.20 دلار آمریکا معامله می شود.

چرا افراد در بازار فارکس معامله می کنند ؟

بانکها، کسبوکارها، دولتها، سرمایهگذاران و سفتهبازان یا همان تریدرها بازیگران اصلی در بازار فارکس هستند. تجار و کسب و کارها برای خرید کالاها و خدمات از کشورهای دیگر ارزها را معامله می کنند. سرمایه گذاران و تریدرها برای کسب درآمد، ارزها را معامله می کنند. آنها زمانی که فکر می کنند ارزش یک ارز افزایش می یابد، آن ارز را می خرند و زمانی که فکر می کنند کاهش می یابد، آن را می فروشند.

بانک ها و دولت ها نیز ارزهای کشورهای دیگر را به دلایل سیاسی و اقتصادی خرید و فروش می کنند.

آیا فارکس برای مناسب شما است؟

نشانه های متعددی وجود دارد که نشان می دهد آیا معامله در بازار فارکس برای شما مناسب است یا خیر. در اینجا چند ویژگی کلیدی را بررسی می کنیم:

- کنترل عواطف: معامله گری در فارکس می تواند از نظر احساسی چالش برانگیز باشد. معامله گران موفق می توانند احساسات خود را بخوبی کنترل کنند و حتی در شرایط استرس زا به برنامه معاملاتی خود پایبند باشند. آنها از تصمیم گیری های احساسی که از حسادت، ترس یا طمع بوجود میاید اجتناب می کنند.

- صبر و انضباط: معامله در فارکس نیاز به صبر و انضباط دارد. معامله گران خوب منتظر فرصت های معاملاتی مناسب هستند و استراتژی های خود را به طور مداوم دنبال می کنند. آنها به دنبال سودهای سریع نیستند یا از ضررهای کوتاه مدت دلسرد نمی شوند.

- علاقه به یادگیری مدام: بازار فارکس دائما در حال تغییر است، بنابراین یادگیری مداوم و سازگاری با شرائط مهم است. معامله گران موفق اخبار بازار را دنبال می کنند، به طور مداوم استراتژی های خود را اصلاح می کنند و از تجربیات و اشتباهات خود درس می گیرند. بنابراین آموزش فارکس می بایست بصورت مداوم دنبال شود.

- علاقه به مسائل مالی: درک خوب و علاقه به اصول مالی و اقتصاد جهانی به معامله گران کمک می کند تا حرکات بازار و گزارش های اقتصادی را تفسیر کنند.

- علاقه به فناوری: راحت بودن با پلتفرم ها و ابزارهای معاملاتی که مبتنی بر اینترنت و تکنولوژی هستند مهم است. معاملهگران باید بدانند چگونه از نرمافزار معاملاتی، ابزارهای ترسیم نمودار و سایر منابع به طور مؤثر استفاده کنند.

- شک سالم: معامله گران موفق شک و تردید سالمی دارند و کورکورانه نکات یا روندها را دنبال نمی کنند. آنها بر تحلیل و استراتژی های خود تکیه می کنند.

- شناخت بازار: یک معامله گر خوب، درک کاملی از نحوه عملکرد بازار فارکس، از جمله عواملی که بر حرکت ارز تأثیر می گذارد مانند شاخص های اقتصادی، رویدادهای ژئوپلیتیکی و احساسات بازار بدست می آورد.

- مهارت های تحلیلی: مهارت های تحلیلی قوی برای موفقت در بازار فارکس ضروری است. معامله گران خوب می توانند روندهای بازار و داده های اقتصادی را برای تصمیم گیری آگاهانه تجزیه و تحلیل کنند. آنها از تحلیل تکنیکال (نمودارها و شاخص ها) و تحلیل فاندامنتال (اطلاعات اقتصادی و مالی) برای تحلیل بازار استفاده می کنند.

فارکس برای چه کسی مناسب نیست ؟

تعیین اینکه آیا فارکس برای شما مناسب نیست، مستلزم ارزیابی ویژگی های مختلف شخصیتی، شرایط مالی و نگرش شما نسبت به ریسک دارد. در اینجا نشانه هایی وجود دارد که نشان می دهد معامله در فارکس ممکن است برای شما مناسب نباشد:

- عدم ثبات مالی: اگر از ثبات مالی کافی برخوردار نیستید و می خواهید برای معامله کردن از پولی استفاده کنید که توانایی از دست دادن آن را ندارید، فارکس برای شما مناسب نیست. این موضوع قبل از آموزش فارکس بسیار مهم است. بعنوان یک فردی مبتدی فقط با پولی معامله کنید که از دست دادن آن برای شما غیرقابل جبران نباشد.

- تحمل ریسک پایین: معامله در بازارهای مالی ذاتاً پر ریسک است و احتمال اینکه شما را با زیان مالی قابل توجهی همراه کند وجود دارد. اگر کسی تحمل ریسک پایینی داشته باشد و در مورد از دست دادن پول مضطرب شود، فارکس ممکن است مناسب او نباشد.

- انتظارات غیرواقعی: اگر کسی انتظارات غیرواقع بینانه ای در مورد سود بالقوه معاملات فارکس داشته باشد و خطرات مربوط به آن را درک نکند، ممکن است ناامید شود و تصمیمات معاملاتی ضعیفی بگیرد. بازار فارکس نمی تواند شما را یک شبه پولدار کند.

آموزش فارکس

برای یادگیری فارکس نیاز است تا اصطلاحات رایج در این بازار را شناخت. اصطلاحاتی مانند جفت ارز، پیپ، لوریج، لات، لانگ، شورت، بازار گاوی و خرسی واژه هایی هستند که در این بازار کاربرد زیادی دارند و بصورت روزمره مورد استفاده قرار می گیرند. وقتی یک خبر در مورد بازار فارکس را می خوانید یا مقاله ای را مطالعه می کنید با این واژه ها روبرو می شوید. پس در ادامه به توضیح برخی از این اصطلاحات می پردازیم:

جفت ارز چیست ؟

در معاملات فارکس، جفت ارز یا Currency Pair به 2 ارز از 2 کشور که در مقابل هم معامله می شوند گفته می شود. برای اینکه موضوع را ساده کنیم به جفت ارز دلار به تومان ایران اشاره می کنم. در واقع وقتی شما قصد خرید دلار از یک صرافی را دارید قیمتی که به شما اعلام می شود قیمت USD/IRR یا به عبارتی دلار به ریال ایران است. فرض کنید که USD/IRR اکنون 800000 ریال نرخ گذاری شده است. به این معنی که در این جفت ارز فارکس ارزش هر 1 دلار برابر با 800000 ریال ایران است.

پس یک جفت ارز از دو ارز مختلف تشکیل شده است و نشان می دهد که برای خرید یک واحد از ارز یک کشور چقدر از ارز کشور دیگر لازم است. هر جفت ارز دو جزء دارد که جزء اول ارز پایه و جزء دوم ارز مظنه است. این موضوع را بصورت تفکیک شده در اینجا توضیح می دهم:

ارز پایه

- این اولین ارز در این جفت است.

- ارزی است که میخرید یا میفروشید.

- مثال: در EUR/USD، یورو (یورو) ارز پایه است و در USD/IRR دلار است پایه است.

ارز مظنه

- این دومین ارز در یک جفت ارز است.

- این نشان می دهد که چه مقدار از این ارز برای خرید یک واحد از ارز پایه مورد نیاز است.

- مثال: در EUR/USD، USD (دلار آمریکا) ارز مظنه است و در مثال USD/IRR ریال ارز مظنه است.

انواع جفت ارز

جفت ارزهای اصلی – Major: این جفت ارزها پرمعاملهترین ارزهای بازار فارکس هستند که حتما یک سمت آنها دلار آمریکا وجود دارد. جفت ارزهای اصلی عبارتند از : EUR/USD، GBP/USD، USD/JPY, NZD/USD, AUD,USD, USD/CHF, USD/CAD.

جفت های فرعی – Minor: این جفت ارزها آنهایی هستند که دلار آمریکا در آنها وجود ندارد، بلکه شامل سایر ارزهای اصلی (اغلب ارزهای گروه 7 یا G7) می شود. مثال: EUR/GBP، GBP/JPY، EUR/AUD.

جفت های نامتعارف – Exotic: این جفت ارزها شامل یک ارز اصلی مانند USD یا EUR و یک ارز از یک اقتصاد در حال ظهور یا کوچکتر است. مثال: USD/TRY (دلار آمریکا/لیره ترکیه)، EUR/SEK (یورو/کرون سوئد) یا USD/RUB (دلار/روبل روسیه).

مثال عملی

فرض کنید که شما فکر می کنید یورو در برابر دلار تقویت می شود. برای این فرضیه خود دلایل تکنیکال و فاندامنتال دارید.

بنابراین شما EUR/USD را با قیمت 1.1000 خریداری می کنید و منتظر می شوید که فرضیه شما تحقق پیدا کند.

بعداً قیمت به سمت 1.1100 حرکت می کند و شما با قیمت 1.1100 این جفت ارز را می فروشید یا به اصطلاح معامله خود را میبندید.

شما از این معامله در فارکس و از حرکت صعودی جفت ارز یورو به دلار 100 پیپ سود می کنید. بله 100 پیپ که در ادامه به شما خواهم گفت که پیپ در فارکس چیست.

پیپ چیست ؟

پیپ یا Pip مخفف percentage in point” یا “price interest point” است. این واژه در معاملات فارکس یک مفهوم مهم است که به کوچکترین حرکت قیمتی که یک جفت ارز می تواند انجام دهد اشاره دارد. اصطلاح “پیپ” یک واحد استاندارد است که توسط معامله گران فارکس برای اندازه گیری و توصیف تغییرات در ارزش بین دو ارز استفاده می شود.

برای اکثر جفت ارزها، پیپ برابر با 0.0001 است، به این معنی که اگر قیمت یک جفت ارز مانند EUR/USD از 1.1000 به 1.1001 حرکت کند، یک پیپ جابجا شده است. این افزایش کوچک برای معامله گران برای تعیین کمیت حتی کوچکترین تغییرات در نرخ ارز بسیار مهم است.

در مثال قبل قیمت یورو به دلار از 1.1000 به 1.1100 حرکت کرد بنابراین در آن مثال گفتیم که شما 100 پیپ سود کسب کردید.

درک پیپ در معاملات فارکس ضروری است زیرا از آنها برای محاسبه سود و زیان احتمالی در معاملات فارکس استفاده می شود. وقتی یک معامله گر موقعیتی را در بازار باز می کند، حرکات قیمت که بر حسب پیپ اندازه گیری می شود، سود یا زیان کلی را تعیین می کند.

در مثال بالا، شما جفت EUR/USD را با قیمت 1.1000 خریدید و آن را با قیمت 1.1100 آن را فروختید و 100 پیپ به دست آوردید. برای یک لات استاندارد (100000 واحد)، یک پیپ معمولاً برابر با 10 دلار است. بنابراین، حرکت 100 پیپ منجر به سود یا زیان 1000 دلاری می شود. که در مثال ما چون شما معامله خرید یا لانگ باز کرده بودید بنابراین 1000 دلار سود کردید.

در اینجا به دو اصطلاح جدید روبرو شدیم یکی اصطلاح “لات” و دیگری “لانگ” که در ادامه هر کدام از آنها را توضیح خواهم داد.

لات چیست ؟

لات یا “lot” در معاملات فارکس، به یک واحد اندازه گیری استاندارد شده برای ارزهای معاملاتی اشاره دارد. از واژه لات برای تعیین مقدار حرکت جفت ارز مورد معامله استفاده می شود و به استانداردسازی فرآیند معاملات کمک می کند. درک مفهوم لات برای مدیریت معاملات و محاسبه سود و زیان معاملات بسیار مهم است.

در جفت ارزها فارکس چند نوع لات وجودارد که هر کدام را در اینجا به تفکیک بررسی می کنیم:

لات استاندارد – Standard lot

- لات استاندارد بزرگترین اندازه لات است و نشان دهنده 100,000 واحد ارز پایه در یک جفت ارز است.

- به عنوان مثال، اگر جفت EUR/USD را معامله می کنید، یک لات استاندارد معادل 100,000 یورو خواهد بود.

مینی لات – Mini lot

- مینی لات یک دهم اندازه یک لات استاندارد است و نشان دهنده 10,000 واحد ارز پایه است.

- با استفاده از مثال EUR/USD، یک لات مینی 10,000 یورو خواهد بود.

میکرو لات – Micro lot

- یک لات میکرو یک دهم اندازه یک لات مینی است و نشان دهنده 1000 واحد ارز پایه است.

- بنابراین، برای جفت EUR/USD، یک میکرو لات 1000 یورو خواهد بود.

لات نانو – Nano lot

- لات نانو کوچکترین اندازه لات است و 100 واحد از ارز پایه را نشان می دهد.

- در مورد EUR/USD، یک لات نانو 100 یورو خواهد بود.

از آنجایی که مثال می تواند به درک بهتر این موضوع کمک کند، مثالی را در یک معامله واقعی میزنیم.

فرض کنید تصمیم دارید جفت EUR/USD را معامله کنید و موقعیتی را با یک لات استاندارد باز کنید. اگر قیمت از 1.1000 به 1.1010 حرکت کند، این حرکت 10 پیپ است. هر پیپ در یک لات استاندارد برای جفت ارز یورو به دلار 10 دلار ارزش دارد، بنابراین حرکت 10 پیپ منجر به سود یا زیان 100 دلاری می شود.

اگر در عوض، یک مینی لات یا 0.1 لات معامله کنید، ارزش هر پیپ 1 دلار است. بنابراین، همان حرکت 10 پیپ منجر به سود یا زیان 10 دلاری می شود. برای یک لات میکرو یا 0.01، هر پیپ 0.10 دلار ارزش دارد که منجر به سود یا زیان 1 دلاری برای همان تغییر 10 پیپ می شود.

لانگ و شورت چیست ؟

در معاملات فارکس، “لانگ – Long” و “شورت – Short” به دو نوع موقعیت اشاره دارد که می توانید هنگام معامله جفت ارز داشته باشید. هر کدام از آنها نشان می دهد که آیا شما در حال خرید یا فروش یک جفت ارز هستید و همچنین نشان می دهد که انتظارات شما از حرکت نرخ ارز چیست. در ادامه به تفکیک مفهوم لانگ و شورت را توضیح می دهم:

لانگ

لانگ یا لانگ کردن به این معنی است که شما در حال خرید یک جفت ارز هستید. بنابراین شما انتظار دارید که ارز پایه نسبت به ارز مظنه افزایش (افزایش ارزش) داشته باشد. اگر شنیدید که کسی می گوید من روی یورو لانگ هستم به این معنی است که انتظار دارد که یورو رشد کند و قیمت آن بالا برود. این همچنین می تواند به این معنی باشد که او یک معامله خرید یورو در مقابل ارزی دیگر (به احتمال زیاد دلار) باز دارد.

شورت

در مقابل واژه لانگ در فارکس واژه “شورت” وجود دارد که به این معنی است که شما در حال فروش یک جفت ارز هستید. بنابراین شما انتظار دارید که ارز پایه نسبت به ارز مظنه کاهش (کاهش ارزش) داشته باشد.

فرض کنید در جفت GBP/USD در 1.3000 موقعیت شورت دارید. این بدان معناست که شما در حال فروش پوند و خرید دلار آمریکا هستید.

اگر قیمت به 1.2900 کاهش یابد، شما به اندازه 100 پیپ سود کسب کرده اید.

لوریج چیست ؟

لوریج یا اهرم در معاملات فارکس مانند یک ویتامینه در بازار مالی است که به شما امکان می دهد بیشتر از حد خودتان معامله انجام دهید. بنابراین شما می توانید مقدار زیادی پول را با مقدار نسبتاً کمی از پول خود کنترل کنید. لوریج ابزاری است که می تواند سود بالقوه شما را افزایش دهد، اما می تواند ضررهای احتمالی شما را نیز افزایش دهد، بنابراین همانند شمشیری دولبه است.

تصور کنید می خواهید خانه ای به ارزش 100 میلیارد تومان بخرید، اما فقط 1 میلیارد تومان پول دارید. اگر بتوانید از لوریجی مانند فارکس استفاده کنید، ممکن است بتوانید آن خانه 100 میلیارد تومانی را فقط با همان 1 میلیارد تومان خود بخرید اما نمی توانید داخل خانه زندگی کنید و فقط می توانید آن را کنترل کنید. در این صورت شما می توانید از افزایش قیمت آن خانه در آینده سود کسب کنید و اگر کاهش پیدا کند نیز زیان می کنید.

در شرایط فارکس، اگر از اهرم یا لوریج 100:1 استفاده می کنید، به ازای هر 1 دلار پول خود، می توانید 100 دلار را کنترل کنید. بنابراین، با 1000 دلار، می توانید 100،000 دلار ارز را کنترل کنید و خود را در معرض نوسانات 100,00 دلار قرار دهید.

وقتی همه چیز مطابق میل شما پیش می رود، اهرم یا لوریج ابزاری بسیار عالی است، اما اگر اینطور نباشد، می تواند وحشیانه و بر علیه شما باشد. اگر بازار 1% بر ضد شما حرکت کند، 1000 دلار با اهرم 100:1 از دست خواهید داد، که به این معنی است که کل سرمایه شما ممکن است از بین برود. به همین دلیل است که گاهی اوقات از اهرم به عنوان “شمشیر دولبه” یاد می شود.

ترید چیست ؟

ترید کردن در واقع همان معامله کردن برای کسب سود از تفاوت قیمت خرید و فروش است. ترید فرآیند خرید و فروش دارایی های مالی مانند سهام، اوراق قرضه، ارزها، کالاها و مشتقات آنها با هدف کسب سود است. در این بازارها قیمت ها همواره در حال تغییر هستند و شما می توانید مسیر حرکت قیمت ها را پیش بینی کنید و بر اساس این پیش بینی معامله یا ترید انجام دهید.

ورود به فارکس

ورود به بازار فارکس شامل یک سری مراحل برای شروع معامله جفت ارزها است. در اینجا یک راهنمای ساده تصویری برای کمک به شما برای شروع تهیه کرده ام:

قبل از ورود به بازار فارکس، درک اصول فارکس بسیار مهم است. این اصول شامل یادگیری در مورد جفت ارز، نحوه عملکرد بازار، استراتژی های معاملاتی و مدیریت ریسک است. پس قبل از شروع معاملات این دوره آموزش فارکس را که برای مبتدیان تهیه شده است را کامل به اتمام برسانید و سپس از طریق یک بروکر فارکس اقدام به باز کردن حساب و انجام معاملات کنید.

باز هم به یک واژه جدید رسیدیم و آن کارگزار یا برور فارکس است. در ادامه به توضیح بروکر خواهیم پرداخت.

بروکر فارکس چیست ؟

بروکر فارکس یا Forex Broker یک شرکت یا سازمانی است که به عنوان واسطه بین معامله گران خرد (مثل شما) و بازار فارکس عمل می کند. آنها بستری را فراهم می کنند که به شما امکان خرید و فروش ارزهای خارجی (جفت ارزها) را می دهد. بدون یک کارگزار، معامله گران خرد نمی توانند در این بازار معامله انجام دهند. این بروکرها هستند که لوریج را ارائه می دهند که به شما امکان می دهد موقعیت بزرگتری را با مقدار سرمایه کمتری کنترل کنید.

وقتی معامله ای انجام می دهید، بروکر فارکس سفارش خرید یا فروش شما را اجرا می کند. آنها اطمینان می دهند که سفارش شما به سرعت و با قیمتی که در پلتفرم معاملاتی آنها می بینید پردازش می شود. اما این بروکرها انواع مختلفی دارند که به روش پردازش سفارشات توسط آنها بر می گردد. انواع بروکرهای فارکس عبارتند از:

بروکرهای بازارساز (Market Makers)

بروکرهای بازارساز که به آنها بروکرهای Dealing Desk یا Market Maker گفته می شود، نقدینگی را در اختیار معامله گران قرار می دهند و طرف مقابل معامله شما را اتخاذ می کنند. یعنی وقتیکه شما یک معامله را لانگ می کنید، بروکر در مقابل شما همان معامله را شورت می کند که نقدینگی برای آن معامله فراهم شود. این بروکرها از اسپرد (تفاوت بین قیمت های پیشنهادی و درخواستی) و گاهی از گرفتن طرف دیگر معامله سود می برند.

شاید بتوان گفت که بین بروکرهای بازارساز و معامله گر تضاد منافع وجود دارد، زیرا وقتی معامله گران ضرر می کنند بروکرهای بازارساز که طرف مقابل معامله گر هستند سود می برند.

بروکرهای بدون میز معامله (NDD)

بروکرهای بدون میز معامله یا No Dealing Desk طرف مقابل معامله شما را نمی گیرند. آنها شما را مستقیماً با سایر شرکتکنندگان در بازار از جمله بانکها، صندوقهای تامینی و سایر معاملهگران مرتبط میکنند. این نوع بروکر را می توان اغلب به دو نوع طبقه بندی کرد:

- مستقیم از طریق پردازش (STP): این نوع بروکر بدون میز معامله، سفارشات شما را مستقیماً به ارائه دهندگان نقدینگی خود هدایت می کنند.

- شبکه ارتباط الکترونیکی (ECN): بروکرهای ECN به شما اجازه می دهند تا به طور مستقیم با سایر فعالان بازار معامله کنید و دسترسی به بهترین قیمت پیشنهادی و درخواستی موجود را فراهم می کنند.

اسپرد چیست ؟

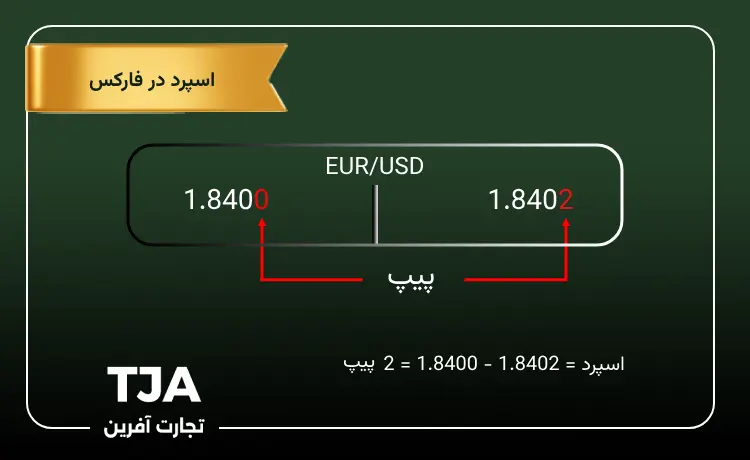

در معاملات فارکس، اصطلاح “اسپرد” یا “spread” به تفاوت بین قیمت خرید (Bid) و قیمت فروش (Ask) یک جفت ارز اشاره دارد. اسپرد در واقع هزینه انجام معاملات است که بروکرهای فارکس پول و در آمد خود را از این طریق دست می آورند. بیایید آن را به زبان ساده تجزیه کنیم.

تصور کنید می خواهید از یک صرافی دلار بخرید. این صرافی دو قیمت برای مبادله دلار آمریکا نشان دهد: یک قیمت برای وقتی که دلار را به آنها می فروشید (قیمت پیشنهادی) و قیمت دیگری که کمی بالاتر است برای زمانی که دلار از آنها می خرید (قیمت درخواستی). تفاوت این دو قیمت در اسپرد آن است.

در بازار فارکس اگر قیمت پیشنهادی برای جفت ارز یورو به دلار 1.8400 و قیمت درخواستی 1.8402 باشد، اسپرد 0.0002 یا 2 پیپ است. این 2 پیپ سهم بروکر برای ارائه خدمات است.

اسپرد در معاملات فارکس بسیار مهم است، زیرا نشان دهنده هزینه معاملات برای شما است. وقتی معامله ای انجام می دهید، در واقع اسپرد را به کارگزار خود می پردازید. اگر یک جفت ارز بخرید، با قیمت درخواستی معامله انجام می شود و اگر بلافاصله آن را بفروشید، این کار را با قیمت پیشنهادی انجام میدهید و در نتیجه همواره ضرری معادل اسپرد به همراه خواهد داشت.

بنابراین، قبل از اینکه بتوانید شروع به کسب سود کنید، بازار باید حداقل به مقدار اسپرد پرداختی به نفع شما حرکت کند. به همین دلیل است که به محض اینکه معامله ای باز می کنید شما در ضرر قرار دارید.

ساخت حساب آزمایشی فارکس

یکی از بهترین روش های آموزش فارکس استفاده از یک حساب آزمایشی یا دمو، قبل از وارد شدن به معاملات واقعی و ریسک کردن پول واقعی است. با استفاده از یک حساب آزمایشی یا اکانت دمو میتوانید دقیقا اتفاقاتی را که در بازار رخ میدهد را لمس کنید و خود را برای معاملات زنده آماده کنید. در اینجا یک راهنمای گام به گام در مورد نحوه استفاده از یک حساب آزمایشی را آورده ام.

tejaratafarin.com/download-mt-register-a-demo-account

انتخاب کارگزار فارکس

به دنبال یک کارگزار معتبر فارکس باشید که یک حساب آزمایشی ارائه می دهد. عواملی مانند مقررات، پلت فرم معاملاتی و پشتیبانی مشتری را در نظر بگیرید. برای انتخاب یک بروکر برای معاملات در ایران حتما پست بهترین بروکر فارکس برای ایرانیان را مطالعه نمایید.

ثبت نام

پس از ورود به وب سایت کارگزار برای یک حساب آزمایشی ثبت نام کنید. شما باید برخی از اطلاعات اولیه مانند نام و آدرس ایمیل خود را ارائه دهید.

پلتفرم معاملاتی را دانلود و نصب کنید

اکثر بروکرهای فارکس پلتفرم های معاملاتی محبوبی مانند MetaTrader 4 (MT4)، MetaTrader 5 (MT5) یا پلتفرم های اختصاصی خود را ارائه می دهند. شما می توانید این پلتفرم ها را از سایت بروکر دانلود کنید. همچنین می توانید از راه میانبر استفاده کنید و به سادگی روی این لینک کلیک کنید و نرم افزار متاتریدر را برای انجام معاملات آزمایشی دانلود کنید.

نصب و راه اندازی

پس از دانلود پلت فرم معاملاتی از وب سایت کارگزار دستورالعمل های نصب را دنبال کنید.

وارد حساب آزمایشی خود شوید

پس از ثبت نام، ایمیلی از طرف بروکر فارکس حاوی اطلاعات ورود به حساب آزمایشی شما ارسال می شود. پلت فرم معاملاتی را باز کنید و اطلاعات ارائه شده را وارد کنید تا به حساب آزمایشی خود وارد شوید.

پس از اینکه حساب آزمایشی خود را باز کردید نیاز دارید تا معاملات را از طریق پلتفرم متاتریدر انجام دهید. بنابراین در بخش بعدی به آموزش این پلتفرم خواهیم پرداخت.

پلتفرم متاتریدر

متاتریدر یک پلتفرم معاملاتی پرکاربرد برای معاملات فارکس است که توسط شرکت نرم افزاری MetaQuotes توسعه یافته است. این پلتفرم دو نسخه اصلی دارد: متاتریدر 4 (MT4) و متاتریدر 5 (MT5) که هر دوی آنها به دلیل ویژگیهای قوی، رابط کاربر پسند و ابزارهای گسترده برای تجزیه و تحلیل بازار، در میان معاملهگران خرد محبوب هستند.

پلتفرمهای متاتریدر 4 و 5 به معاملهگران اجازه میدهند تا به تجزیه و تحلیل تکنیکال با استفاده از اندیکاتورهای داخلی و ابزارهای نمودار این پلتفرمها انجام دهند. معامله گران می توانند بازار را بصورت زنده بررسی کنند، حرکات قیمت را تجزیه و تحلیل کنند و معاملات را مستقیماً برروی نمودارها انجام دهند.

این پلتفرمها همچنین از معاملات خودکار از طریق مشاوران خبره (EAs) پشتیبانی میکنند که میتوانند معاملات را بر اساس الگوریتمهای از پیش تعریفشده انجام دهند و نیاز به نظارت دستی ثابت را کاهش دهند. این ویژگی به ویژه در میان معاملهگرانی که استراتژیهای معاملاتی الگوریتمی را ترجیح میدهند یا میخواهند از فرصتهای معاملاتی شبانه روزی استفاده کنند، محبوب است.

علاوه بر این، متاتریدر را می توان روی کامپیوتر، وب و تلفن همراه استفاده کرد. این قابلیت دسترسی چند دستگاهی تضمین میکند که معاملهگران میتوانند حسابهای خود را همه جا مدیریت کنند و از شرایط بازار در هر زمان مطلع باشند.

همچنین همانطور که قبلا هم گفتم، این پلتفرمها اکانتهای آزمایشی ارائه میدهند که به مبتدیان این امکان را میدهد تا معاملات را با وجوه مجازی تمرین کنند و به محیط معاملاتی عادت کنند. به طور کلی، ویژگیهای جامع و سازگاری متاتریدر، آن را به یک پلتفرم مناسب برای معاملهگران در سراسر جهان تبدیل کرده است.

سفارش گذاری و انجام معاملات

ثبت سفارش و انجام معامله در متاتریدر (MT4 یا MT5) یک فرآیند ساده است که با چند بار تمرین در حساب آزمایشی قابل یادگیری است. با این وجود متاتریدر امکان انواع سفارش گذاری را به معامله گران می دهد که هر کدام نیاز به توضیح دارد. در اینجا انواع سفارشات اولیه موجود در متاتریدر را توضیح می دهم:

سفارش بازار – Market Order

سفارش بازار یا Market Order سفارشی است برای خرید یا فروش فوری یک جفت ارز به قیمت فعلی در بازار. Market Order ساده ترین و سریع ترین نوع سفارش است. هنگامی که شما یک سفارش بازار را ثبت می کنید، معامله با بهترین قیمت موجود در بازار انجام می شود.

- سفارش خرید در بازار – Buy Market Order : شما یک جفت ارز را با قیمت درخواست فعلی خریداری می کنید.

- سفارش فروش در بازار – Sell Market Order: شما یک جفت ارز را به قیمت پیشنهادی فعلی می فروشید.

سفارشات تاخیری – Pending Orders

دستورهای معلق یا تاخیری که به آنها Pending Orders گفته می شود، دستورالعملی برای خرید یا فروش یک جفت ارز با قیمتی خاص در آینده است. این نوع سفارش گذاری به معامله گران اجازه می دهند معاملات را از قبل تنظیم کنند و معاملات زمانی انجام می شوند که بازار به سطح قیمت از پیش تعیین شده برسد. انواع مختلفی از Pending Orders وجود دارد:

خرید محدود شده – Buy Limit

سفارش Buy Limit کمتر از قیمت فعلی بازار است. این نوع سفارش زمانی اجرا می شود که قیمت بازار به قیمت تعیین شده شما کاهش یابد. این نوع سفارش زمانی استفاده میشود که فکر میکنید قیمت قبل از شروع به افزایش به سطح خاصی کاهش مییابد.

فروش محدود شده – Sell Limit

سفارش Sell Limit قیمت مجاز فروش بالاتر از قیمت فعلی بازار است. سفارش Sell Limit زمانی اجرا می شود که قیمت بازار به قیمت تعیین شده شما افزایش یابد. این نوع سفارش زمانی استفاده میشود که فکر میکنید قیمت قبل از شروع کاهش به سطح خاصی افزایش مییابد.

خرید متوقف شده – Buy Stop

سفارش Buy Stop بالاتر از قیمت فعلی بازار قرار می گیرد و زمانی اجرا می شود که قیمت بازار به قیمت تعیین شده شما افزایش یابد. این نوع سفارش زمانی استفاده میشود که فکر میکنید قیمت پس از رسیدن به یک سطح معین به افزایش خود ادامه میدهد.

فروش متوقف شده – Sell Stop

سفارش Sell Stop زیر قیمت فعلی بازار قرار می گیرد و زمانی اجرا می شود که قیمت بازار به قیمت تعیین شده شما کاهش یابد. این نوع سفارش زمانی استفاده میشود که فکر میکنید قیمت پس از رسیدن به یک سطح معین به کاهش خود ادامه میدهد.

انوع سفارش مدیریت ریسک

اینها انواع خاصی از سفارشات هستند که برای مدیریت ریسک و تضمین سود استفاده می شوند. این نوع سفاشات عبارتند از:

توقف ضرر – Stop Loss

سفارش Stop Loss یا توقف ضرر به طور خودکار یک معامله را در یک سطح قیمت مشخص می بندد تا زیانهای بیشتر را محدود کند. برای پوزیشن های خرید سفارش Stop Loss کمتر از قیمت فعلی بازار و برای موقعیت های فروش Stop Loss بالاتر از قیمت فعلی بازار قرار می گیرد.

برداشت سود – Take Profit

سفارش Take Profit یا برداشت سود، به طور خودکار یک معامله را در یک سطح قیمت مشخص می بندد تا سود معامله تضمین شود. برای موقعیت های خرید Take Profit بالاتر از قیمت فعلی بازار و برای موقعیت های فروش دستور Take Profit پایین تر از قیمت فعلی بازار قرار می گیرد.

تا به اینجا و در این بخش آموزش فارکس برای مبتدیان به خود بازار فارکس پرداختیم و راه ورود و انجام معامله در آن را توضیح دادیم. از اینجا به بعد شما دیگر یک مبتدی نیستید و می خواهید با استفاده از آنچه تا کنون یاد گرفته اید از ان بازار کسب درآمد کنید. بنابراین به روش های پیش بینی و تحلیل بازار فارکس خواهیم پرداخت جایی که افراد حرفه ای نیز می توانند از آن استفاده کنند. بنابراین در ادامه بخش آموزش فارکس از صفر تا صد به بحث های تحلیلی خواهیم پرداخت.

چگونه از فارکس کسب درآمد کنیم ؟

کسب درآمد از فارکس از طریق خرید و فروش جفت ارز برای کسب سود از تغییرات نرخ آنها صورت می گیرد. اگر انتظار دارید یک ارز پایه در برابر ارز مظنه تقویت شود آن جفت ارز می خرید یا اگر فکر می کنند ارز پایه ضعیف می شود آن را می فروشید. به عنوان مثال، اگر انتظار دارید پوند (GBP) در برابر دلار آمریکا (USD) افزایش یابد، جفت GBP/USD را خریداری خواهید کرد. اگر نرخ ارز به نفع شما حرکت کند، می توانید جفت را با قیمت بالاتری بفروشید تا سود کسب کنید.

موفقیت در معاملات فارکس مستلزم درک روندهای بازار، شاخص های اقتصادی و مدیریت ریسک موثر است. همچنین برای کسب درآمد از فارکس معامله گران نیار دارند تا روند قیمت را بدرستی پیش بینی کنند. بنابراین در ادامه به بررسی می کنیم که چگونه می توان قیمت ها را پیش بینی کرد و با چند ابزار مهم برای این کار آشنا خواهیم شد.

روش های پیش بینی قیمت

پیشبینی حرکت قیمت در بازار فارکس یک کار چالش برانگیز است که شامل ترکیبی از روشها و تکنیکهای تحلیلی مختلف است. برای پیش بینی قیمت در بازار فارکس انواع تحلیل وجود دارد که مهمترین آنها تحلیل تکنیکال، تحلیل فاندامنتال و تحلیل احساسات بازار است.

تحلیل تکنیکال بر الگوها، نمودار و اندیکاتورها تمرکز دارد، در حالی که تحلیل فاندامنتال عوامل اقتصادی و ژئوپلیتیکی را بررسی می کند. تحلیل احساسات، حال و هوای بازار را می سنجد. ترکیب این تحلیلها و تمرین مدیریت ریسک برای تصمیمگیری آگاهانه معاملات در بازار فارکس بسیار مهم است.

تحلیل تکنیکال چیست ؟

تحلیل تکنیکال روشی است که در بازارهای مالی برای پیشبینی حرکتهای آتی قیمت با بررسی دادههای تاریخی قیمت و حجم معاملات استفاده میشود. این رویکرد بر این فرض استوار است که الگوهای قیمتی تاریخی تمایل به تکرار دارند و به معاملهگران اجازه میدهند روند قیمتها را در آینده پیشبینی کنند.

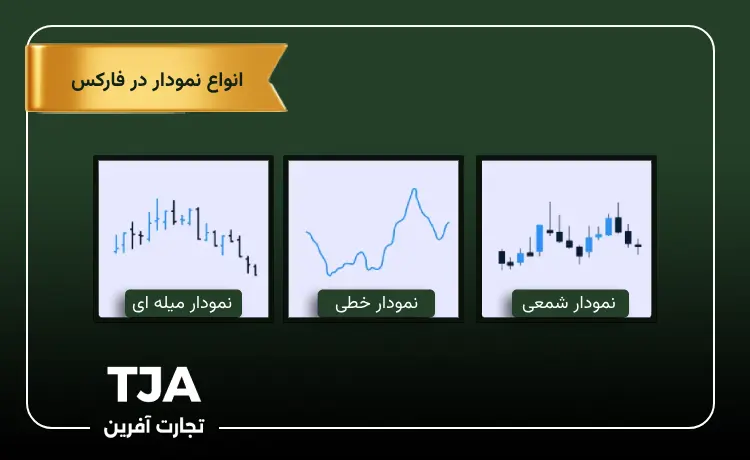

اساس تحلیل تکنیکال نمودارها و اندیکاتورهای فنی هستند. نمودارها، مانند نمودارهای خطی، نمودار میله ای و نمودارهای شمعی، به صورت بصری حرکت قیمت را در دوره های خاص نشان می دهند و به معامله گران کمک می کنند تا الگوها و روندها را شناسایی کنند. اندیکاتورهای فنی مانند میانگین متحرک، شاخص قدرت نسبی (RSI) و واگرایی میانگین متحرک همگرایی (MACD)، محاسبات ریاضی را ارائه می دهند که به معامله گران کمک می کند تا تصمیمات آگاهانه ای در مورد نقاط ورود و خروج به بازار بگیرند.

تحلیل تکنیکال صرفاً بر عملکرد قیمت و رفتار بازار متمرکز است. هدف معامله گران با تجزیه و تحلیل الگوهای قیمت، روندها و سیگنال های تولید شده توسط اندیکاتورهای فنی، شناسایی فرصت های خرید و فروش بالقوه است. تحلیل تکنیکال به دلیل کاربرد آن در بازه های زمانی مختلف، از معاملات کوتاه مدت تا استراتژی های سرمایه گذاری بلند مدت، در معاملات فارکس بسیار پر استفاده است. این روش برای معاملهگرانی که به دنبال سرمایهگذاری بر روندهای بازار و تصمیمگیری مبتنی بر داده در یک محیط معاملاتی سریع هستند، ارزشمند است.

همانطور که متوجه شدید اساس تحلیل تکنیکال نمودارها و اندیکاتورها هستند. بنابراین در ادامه با آنها بیشتر آشنا خواهیم شد.

نمودار چیست ؟

در تحلیل تکنیکال، نمودار یک نمایش گرافیکی از حرکات تاریخی قیمت و حجم معاملات در یک دوره خاص است. نمودارها ابزارهای ضروری برای معامله گران و تحلیلگران هستند زیرا به صورت بصری الگوها و روندهایی را نشان می دهند که می تواند به پیش بینی تغییرات قیمت در آینده کمک کند.

سه نوع نمودار یا چارت در تحلیل تکنیکال وجود دارد که عبارتند از نمودار خطی، نمودار میله ای و از همه مهم تر نمودار شمعی که هر کدام را در اینجا به تفسیر توضیح می دهم:

نمودار خطی

نمودار خطی سادهترین شکل نمودار است که خطی را ترسیم میکند که مجموعهای از نقاط داده را به هم متصل میکند، این نوع نمودار معمولاً قیمتها را در یک دوره معین نشان می دهد. از نمودار خطی برای دریافت دید واضحی از روند کلی و حرکات بلندمدت استفاده می شود، اما جزئیات محدودی در مورد عملکرد قیمت ارائه می دهد.

نمودار میله ای

نمودار میله ای با نشان دادن قیمت های باز، بالا، پایین و بسته (Open, High, Low, Close) برای هر دوره زمانی اطلاعات بیشتری نسبت به نمودار خطی ارائه می دهد. معامله گران از نمودارهای میله ای برای مشاهده محدوده قیمت در یک دوره و برای شناسایی الگوهایی مانند بالا و پایین قیمت استفاده می کنند.

نمودار شمعی

نمودارهای شمعی یا کندل استیک مشابه نمودارهای میله ای هستند اما از نظر بصری جذاب تر و کاربردی تر هستند. این نوع نمودار از “شمع” برای نشان دادن همان قیمت های باز، بالا، پایین و بسته (OHLC) استفاده می کنند. هر کندل از یک بدنه (محدوده بین قیمت باز و بسته) و فیتیله (قیمت های بالا و پایین) تشکیل شده است. نمودارهای کندل استیک محبوب ترین نوع نمودارها برای تحلیل تکنیکال هستند زیرا نمایش تصویری واضحتری از احساسات بازار در هر دوره ارائه می دهند.

اندیکاتور چیست ؟

اندیکاتورهای تکنیکال در واقع محاسبات ریاضی هستند که بر اساس دادههای قیمت و حجم معاملات در یک بازه مشخص تولید می شوند. این اندیکاتورها توسط معامله گران و تحلیلگران برای تفسیر شرایط بازار و پیش بینی تغییرات قیمت در آینده استفاده می شود. اندیکاتورها ابزارهای ضروری در تحلیل تکنیکال هستند که به معامله گران کمک می کنند روندها را شناسایی کنند و سیگنال های معاملاتی تولید کنند و بر اساس آنها تصمیمات آگاهانه تری بگیرند.

اندیکاتورها نیز انواع مختلفی دارند که هر کدام از آنها کاربرد متفاوتی در تحلیل تکنیکال دارند.

اندیکاتورهای روندی

اندیکاتورهای روندی، ابزارهای تحلیل تکنیکال هستند که برای شناسایی و اندازه گیری جهت و قدرت یک روند بازار استفاده می شوند. آنها به معامله گران کمک می کنند تا با نمایش روند قیمت و از بین بردن نویز بازار، تعیین کنند که آیا بازار در یک روند صعودی، نزولی یا روندی جانبی قرار دراد.

اندیکاتورهای رایج روندی عبارتنداز میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) که میانگین قیمت ها را در دوره های خاص محاسبه می کنند تا جهت کلی را برجسته کنند. از دیگر از اندیکاتورهای روندی محبوب می توان به اندیکاتور واگرایی میانگین متحرک همگرایی (اندیکاتور MACD) نام برد که رابطه بین دو میانگین متحرک را نشان می دهد و به تولید سیگنال های خرید و فروش می پردازد.

اندیکاتورهای مومنتوم

اندیکاتورهای مومنتوم ابزارهای تحلیل تکنیکال هستند که برای اندازه گیری سرعت و قدرت حرکت قیمت در یک ابزار مالی استفاده می شوند. این اندیکاتورها به معاملهگران کمک میکنند تا میزان افزایش یا کاهش قیمت دارایی را شناسایی کنند و درکی در مورد پایداری یک روند و معکوسهای بالقوه ارائه میدهند.

برخلاف اندیکاتورهای روندی که بر جهت بازار تمرکز می کنند، اندیکاتورهای مومنتوم نیروی پشت حرکت قیمت را ارزیابی می کنند و راهی برای میزان اشتیاق یا خستگی معامله گران در بازار ارائه می دهند. اندیکاتورهای مومنتوم مانند اندیکاتور شاخص قدرت نسبی (RSI)، نوسانگر تصادفی و واگرایی میانگین متحرک همگرایی (MACD) هستند. بله اندیکاتور MACD هم یک اندیکاتور روندی است و هم مومنتوم.

اندیکاتورهای نوسان ساز

اندیکاتورهای نوسان ساز، ابزارهای تحلیل تکنیکی هستند که برای اندازهگیری میزان و شدت تغییرات قیمت در یک ابزار مالی در یک دوره مشخص استفاده میشوند. این اندیکاتورها به معاملهگران و سرمایهگذاران کمک میکنند تا شدت افزایش یا کاهش قیمتها را درک کنند، که برای ارزیابی ریسک و حرکتهای بالقوه قیمت بسیار مهم است.

نوسانات زیاد نشاندهنده حرکات قیمتی بزرگ و بازار نامطمئنتر است، در حالی که نوسانات پایین نشاندهنده حرکات کوچکتر قیمت و ثبات بازار است. شاخصهای نوسان ساز جهت تغییرات قیمت را پیشبینی نمیکنند، بلکه میزان تغییرات قیمت را پیشبینی میکنند و اطلاعات ارزشمندی را برای مدیریت ریسک و تدوین استراتژی معاملاتی فراهم میکنند.

از جمله محبوب ترین اندیکاتورهای نوسان ساز می توان به باندهای بولینگر، میانگین محدوده واقعی (ATR) و شاخص نوسان (VIX) اشاره کرد.

میانگین متحرک (MA)

میانگین متحرک (MA) یک اندیکاتور فنی پرکاربرد در بازارهای مالی است که به شناسایی جهت یک روند در یک دوره خاص کمک میکند. اندیکاتور میانگین متحرک این کار را با محاسبه میانگین قیمت یک ابزار مالی، مانند یک جفت ارز در یک دوره مشخص انجام میدهد. میانگین متحرک انواع مختلفی دارد که رایج ترین آنها میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) است.

میانگین متحرک ساده (SMA)

میانگین متحرک ساده (SMA) با جمع کردن قیمت یک دارایی در تعداد معینی از دوره ها و سپس تقسیم کل بر آن تعداد دوره محاسبه می شود. به عنوان مثال، یک SMA 10 روزه قیمت های پایانی یک دارایی را برای 10 روز گذشته جمع می کند و سپس مجموع آن را بر 10 تقسیم می کند. این یک مقدار منفرد را نشان می دهد که میانگین قیمت را در طول این 10 روز نشان می دهد، که سپس در یک نمودار رسم می شود. چارت سازمانی.

میانگین متحرک نمایی (EMA)

میانگین متحرک نمایی (EMA) به قیمت های اخیر وزن بیشتری می دهد و در مقایسه با SMA نسبت به اطلاعات جدید پاسخگوتر است. EMA با استفاده از فرمول پیچیده تری محاسبه می شود که یک ضریب را برای آخرین قیمت ها اعمال می کند. این باعث می شود EMA سریعتر به تغییرات قیمتی اخیر واکنش نشان دهد، که می تواند در شناسایی روندهای کوتاه مدت مفید باشد.

استفاده در معاملات فارکس

میانگین متحرک برای شناسایی و تایید روندها، تعیین سطوح حمایت و مقاومت و تولید سیگنال های معاملاتی استفاده می شود. زمانی که قیمت یک دارایی از میانگین متحرک خود عبور می کند، می تواند سیگنالی از یک روند صعودی بالقوه باشد و زمانی که از پایین تر عبور کند، ممکن است نشان دهنده یک روند نزولی بالقوه باشد. معامله گران اغلب از میانگین های متحرک در ترکیب با سایر شاخص های فنی برای بهبود تحلیل خود و اتخاذ تصمیمات معاملاتی آگاهانه تر استفاده می کنند.

اندیکاتور مک دی (MACD)

اندیکاتور MACD یا واگرایی میانگین متحرک همگرایی، یک اندیکاتور تکنیکال محبوب در بازار فارکس است که برای شناسایی تغییرات در قدرت، جهت، حرکت و مدت زمان یک روند استفاده می شود. این اندیکاتور که توسط جرالد اپل در اواخر دهه 1970 توسعه یافته است، هم یک اندیکاتور روندی است و هم قدرت روند را نشان می دهد و سیگنال های خرید و فروش را به معامله گران ارائه می دهد.

این اندیکاتور از اجزای مختلفی تشکیل شده است که در اینجا هر کدام را به تفکیک توضیح می دهم:

خط مک دی – MACD Line

MACD Line با کم کردن میانگین متحرک نمایی 26 دوره ای (EMA) از EMA 12 دوره ای محاسبه می شود. بنابراین خط مک دی تفاوت بین این دو میانگین متحرک و حرکت بازار را نشان می دهد.

خط سیگنال – Signal Line

خط سیگنال یک EMA 9 دوره ای از خط مک دی است. Signal Line به عنوان یک محرک برای سیگنال های خرید و فروش عمل می کند. به این صورت که وفتی خط MACD از بالای خط سیگنال عبور می کند، یک سیگنال صعودی تولید می کند (که نشان دهنده خرید بالقوه است). همچنین برعکس، وقتی خط MACD از زیر خط سیگنال عبور می کند، یک سیگنال نزولی تولید می کند (که نشان دهنده فروش احتمالی است).

هیستوگرام – Histogram

هیستوگرام نشان دهنده تفاوت بین خط MACD و خط سیگنال است. Histogram به صورت نمودار میله ای رسم می شود و در بالا و پایین خط صفر نوسان می کند. هیستوگرام یک نمایش بصری از حرکت مک دی ارائه می دهد. وقتی هیستوگرام بالای خط صفر باشد، حرکت مثبت را نشان می دهد و زمانی که زیر آن باشد، نشان دهنده حرکت یا روند منفی است.

اندیکاتور شاخص میانگین جهت دار (ADX)

اندیکاتور ADX یا شاخص جهت دار متوسط ،توسط J. Welles Wilder Jr. برای اندازه گیری قدرت و جهت یک روند در یک بازار مالی توسعه یافته است. این اندیکاتور بخشی از سیستم حرکت جهت دار است که شامل دو اندیکاتور دیگر است: اندیکاتور جهت مثبت (+DI) و اندیکاتور جهت منفی (-DI). اندیکاتور ADX به خودی خود جهت روند را نشان نمی دهد، بلکه قدرت آن را نشان می دهد و به معامله گران کمک می کند تا ارزیابی کنند که آیا یک بازار روند دارد یا خیر.

از اندیکاتور ADX به سه منظور می توان استفاده که عبارتند از:

- اندازه گیری قدرت روند: مقدار ADX بالاتر از 25 معمولاً یک روند قوی را نشان می دهد، چه رو به بالا یا پایین باشد. در مقابل مقدار ADX زیر 20 اغلب نشان دهنده روند ضعیف یا بازار محدود به محدوده است. مقادیر بین 20 تا 25 نشان دهنده بازار در حال گذار است.

- ارزیابی جهت روند: وقتی +DI بالای -DI باشد، نشان دهنده یک روند صعودی است و در مقابل وقتی -DI بالای +DI باشد، نشان دهنده یک روند نزولی است. خط ADX خود جهت روند را نشان نمی دهد، فقط قدرت روند فعلی را نشان می دهد.

- سیگنال های معاملاتی: معامله گران از اندیکاتور ADX برای تایید قدرت یک روند قبل از تصمیم گیری در معاملات استفاده می کنند. به عنوان مثال، اگر ADX بالاتر از 25 و +DI بالای -DI باشد، یک روند صعودی قوی را تأیید می کند. همچنین وقتی مقدار ADX پایین است، معامله گران ممکن است از انجام معاملات مطابق با روند اجتناب کنند، زیرا بازار احتمالاً متلاطم و بدون جهت است.

فرض کنید جفت ارز USD/JPY را با استفاده از اندیکاتور ADX تجزیه و تحلیل می کنید. مشاهده می کنید که ADX بالای 30 است که نشان دهنده یک روند قوی است. به طور همزمان، +DI بالاتر از -DI است، که تأیید می کند که روند قوی صعودی است. این ممکن است به شما سیگنالی دهد که به دنبال فرصت های خرید باشید. برعکس، اگر ADX زیر 20 باشد، نشان دهنده یک روند ضعیف یا عدم وجود روند است. در این سناریو، ممکن است از استراتژیهای دنباله روی از روند اجتناب کنید و در عوض رویکردهای معاملاتی رنج (Range) و خنثی را در نظر بگیرید.

اندیکاتور شاخص قدرت نسبی (RSI)

اندیکاتور شاخص قدرت نسبی (RSI) یک نوسان ساز محبوب است که در تحلیل تکنیکال برای اندازه گیری سرعت و تغییر حرکت قیمت یک ابزار مالی استفاده می شود. این اندیکاتور توسط جی.ولز وایلدر جونیور ابداع شد و در سال 1978 در کتاب «مفاهیم جدید در سیستمهای معاملاتی تکنیکال» معرفی شد. از اندیکاتور RSI برای شناسایی شرایط خرید یا فروش بیش از حد در بازار استفاده میشود و به معاملهگران کمک میکند تا در مورد فرصتهای خرید یا فروش بالقوه تصمیم بگیرند.

از اندیکاتور RSI به سه منظور می توان استفاده که عبارتند از:

- شناسایی روند: اندیکاتور RSI می تواند به تایید قدرت یک روند کمک کند. به عنوان مثال، در طول یک روند صعودی، RSI تمایل دارد بالای 50 بماند و اغلب به 70 یا بالاتر می رسد. در یک روند نزولی، RSI معمولاً زیر 50 باقی می ماند و اغلب به 30 یا کمتر می رسد.

- واگرایی: هنگامی که قیمت یک دارایی در جهت مخالف روند RSI حرکت می کند، می تواند نشانه بازگشت احتمالی باشد. به عنوان مثال، اگر قیمت روند صعودی دارد اما RSI روند نزولی داشته باشد، میتواند نشان دهنده یک روند ضعیف یا بازگشت روند باشد.

- شکست خط مرکزی: عبور RSI به بالای خط مرکزی (50) می تواند نشان دهنده روند صعودی باشد، در حالی که عبور به زیر خط مرکزی می تواند نشان دهنده روند نزولی باشد.

فرض کنید یک معامله گر در حال تجزیه و تحلیل جفت ارز یورو به دلار است و مشاهده می کند که RSI به بالای 70 رسیده است. این سیگنال خرید بیش از حد است که نشان می دهد این جفت ممکن است برای اصلاح آماده باشد. برعکس، اگر RSI به زیر 30 برسد، نشان میدهد که ممکن است جفت ارز بیش از حد فروخته شده باشد و بازگشت آن قریبالوقوع باشد. علاوه بر این، اگر قیمت EUR/USD به بالاترین حد خود برسد اما RSI در حال رسیدن به اوجهای پایینتر باشد، این واگرایی نزولی میتواند نشانه بازگشت احتمالی به سمت نزولی باشد.

اندیکاتور کانال کالا (CCI)

اندیکاتور کانال کالا (CCI) یا Commodity Channel Index یک اندیکاتور فنی همه کاره است که توسط دونالد لامبرت در سال 1980 توسعه یافت. این اندیکاتور عمدتاً برای شناسایی روندهای چرخه ای در کالاها استفاده می شود، اما از آن زمان برای طیف گسترده ای از ابزارهای مالی، از جمله سهام، فارکس، و حتی بازار کریپتو استفاده می شود.

اندیکاتور CCI انحراف قیمت یک دارایی را از قیمت متوسط آن در یک دوره مشخص اندازه گیری می کند و به معامله گران کمک می کند تا شرایط بالقوه اشباع خرید و فروش بیش از حد و همچنین معکوس شدن روند را شناسایی کنند.

از اندیکاتور CCI نیز به سه منظور می توان استفاده که عبارتند از:

- شرایط خرید و فروش بیش از حد: مشابه شاخص قدرت نسبی (RSI)، اندیکاتور CCI نیز می تواند شرایط خرید و فروش بیش از حد را شناسایی کند. مقادیر بالای 100+ شرایط خرید بیش از حد را نشان می دهد، در حالی که مقادیر زیر 100 نشان دهنده شرایط فروش بیش از حد است.

- واگرایی: واگرایی بین CCI و قیمت یک جفت ارز می تواند نشانه معکوس های احتمالی باشد. برای مثال، اگر قیمت در حال رسیدن به اوجهای جدید باشد در حالی که CCI در حال رسیدن به اوجهای پایینتر است، این واگرایی نزولی ممکن است نشاندهنده یک روند معکوس بالقوه به سمت پایین باشد.

- شناسایی روند: هنگامی که CCI به بالای 100+ عبور می کند، می تواند شروع یک روند صعودی قوی را نشان دهد و عبور به زیر 100- می تواند نشان دهنده شروع یک روند نزولی قوی باشد. معامله گران ممکن است از این سیگنال ها برای ورود یا خروج از موقعیت ها استفاده کنند.

فرض کنید یک معامله گر در حال تجزیه و تحلیل حرکت قیمت اونس جهانی طلا است. او متوجه می شود که اندیکاتور CCI به بالای 100+ رسیده است که نشان می دهد طلا ممکن است بیش از حد خرید شده باشد. معامله گر ممکن است این را سیگنالی برای فروش یا تعدیل سفارش توقف ضرر برای محافظت در برابر نزولی احتمالی در نظر بگیرد. در مقابل، اگر CCI به زیر 100- برسد، ممکن است نشان دهنده فروش بیش از حد طلا باشد و معاملهگر را به فکر خرید یا آماده شدن برای اصلاح قیمت صعودی بیاندازد.

اندیکاتور بولینگر باند (Bollinger Bands)

اندیکاتور بولینگر باند یا Bollinger Bands یک ابزار تحلیل تکنیکی محبوب است که توسط جان بولینگر در دهه 1980 توسعه یافت. این اندیکاتور از سه خط تشکیل شده و بر روی نمودار قیمت ترسیم می شود: یک خط وسط، که میانگین متحرک ساده (SMA) قیمت است، و دو باند بیرونی، که انحراف استاندارد از خط وسط هستند.

این باندها خود را بر اساس نوسانات بازار تنظیم می کنند، در طول دوره های بی ثبات گسترش می یابند و در دوره های آرام تر منقبض می شوند. باندهای بولینگر برای شناسایی شرایط بالقوه اشباع خرید و فروش بیش از حد، اندازه گیری نوسانات و مشخص کردن معکوس های احتمالی روند استفاده می شود.

از اندیکاتور بولینگر باند به سه منظور می توان استفاده که عبارتند از:

- شناسایی شرایط خرید و فروش بیش از حد: زمانی که قیمت باند بالایی را لمس می کند یا از آن فراتر می رود، ممکن است نشان دهد که دارایی بیش از حد خرید شده است و می توان انتظار اصلاح یا عقب نشینی قیمت را داشت و بر عکس هنگامی که قیمت از باند پایینی لمس میکند یا به زیر آن میرسد، ممکن است نشان دهد که دارایی بیش از حد فروخته شده است و میتوان انتظار بازگشت قیمت را داشت.

- سنجش نوسانات: بولینگر باند بر اساس نوسانات بازار گسترش و منقبض می شوند. نوارهای عریض نشان دهنده نوسانات زیاد و نوارهای باریک نشان دهنده نوسانات کم است. دورههای نوسان کم (باندهای باریک) اغلب قبل از حرکتهای بزرگ قیمت است، که نشان میدهد یک حرکت بزرگ میتواند در افق باشد.

- مشاهده تغییر روند: هنگامی که قیمت ها به خارج از باند حرکت می کنند، نشان دهنده یک روند قوی است. با این حال، اگر قیمت ها به داخل باندها برگردند، ممکن است نشان دهنده یک معکوس روند بالقوه باشد. فشار (زمانی که نوارها بسیار نزدیک به هم هستند) اغلب نشان دهنده یک دوره تثبیت است که اغلب با شکست همراه است.

تصور کنید جفت ارز یورو به دلار را در بازار فارکسا با استفاده از اندیکاتور بولینگر باند تجزیه و تحلیل می کنید. مشاهده می کنید که قیمت به طور مداوم باند بالایی را لمس می کند در حالی که همچنان روند صعودی دارد. این نشان می دهد که جفت ارز بیش از حد خرید شده است و ممکن است یک عقب نشینی احتمالی را شاهد باشیم. در مقابل، اگر قیمت به طور مکرر باند پایین را در طول یک روند نزولی لمس کند، نشان میدهد که جفت ارز بیش از حد فروخته شده است و ممکن است انتظار بازگشتی باشد.

اندیکاتور میانگین محدوده واقعی (ATR)

اندیکاتور ATR یا میانگین محدوده واقعی توسط Welles Wilder Jr برای اندازه گیری نوسانات بازار توسعه یافته است. برخلاف بسیاری از اندیکاتورها که بر جهت قیمت تمرکز میکنند، ATR برای سنجش میزان حرکت قیمت طراحی شده است و بینشی در مورد سطح نوسانات بازار ارائه میکند. این امر اندیکاتور ATR را به ابزاری ارزشمند برای معامله گران برای ارزیابی ریسک و تعیین سطوح بهینه توقف ضرر تبدیل می کند.

از اندیکاتور ATR به سه منظور می توان استفاده که عبارتند از:

- اندازه گیری نوسانات: اندیکاتور ATR یک مقدار عددی را ارائه می دهد که نشان دهنده میانگین محدوده ای است که قیمت یک دارایی در یک دوره مشخص حرکت کرده است. مقادیر بالاتر ATR نشاندهنده نوسانات بالاتر است، در حالی که مقادیر پایینتر نشاندهنده تحرکات قیمت با ثباتتر است.

- تنظیم سفارشات توقف ضرر: معامله گران اغلب از ATR برای تعیین سطوح توقف ضرر مناسب استفاده می کنند. یک رویکرد متداول این است که یک توقف ضرر در مضربی از مقدار ATR با فاصله از قیمت ورودی تعیین کنید. به عنوان مثال، اگر ATR برابر با 1.5 باشد و معاملهگر از توقف ضرر 2 ضرب در ATR استفاده کند، توقف 3 پوینت دورتر از قیمت ورودی قرار میگیرد.

- شناسایی گرایش ها و روندها: افزایش ناگهانی در مقادیر ATR می تواند نشان دهنده یک شکست یا شروع یک روند جدید باشد، زیرا آنها منعکس کننده افزایش فعالیت و نوسانات بازار هستند. در مقابل، کاهش مقادیر ATR ممکن است نشان دهنده یک بازار در حال تثبیت باشد.

فرض کنید مجدد جفت ارز یورو به دلار را با ATR برابر با 0.0020 (20 پیپ) تجزیه و تحلیل می کنید. این بدان معناست که به طور متوسط، قیمت در 14 دوره گذشته در محدوده 20 پیپ حرکت کرده است. اگر وارد یک موقعیت خرید میشوید، ممکن است یک توقف ضرر 40 پیپ (2 ATR) زیر قیمت ورودی تعیین کنید تا نوسانات عادی بازار را بدون توقف زودهنگام ممکن کنید.

اندیکاتور ابر ایچیموکو (Ichimoku Kinko Hyo)

Ichimoku Kinko Hyo که معمولاً با نام اندیکاتور ابر ایچیموکو شناخته میشود، یک شاخص تحلیل تکنیکال جامع است که اطلاعات زیادی را در مورد حرکت قیمت دارایی، جهت روند و سطوح حمایت و مقاومت ارائه میدهد. اندیکاتور ایچیموکو که توسط روزنامهنگار ژاپنی گویچی هوسودا در اواخر دهه 1930 توسعه یافت، عناصر متعددی را در یک نمودار ترکیب میکند و در یک نگاه، دید جامعتری از بازار ارائه میدهد. از آنجاییکه این اندیکاتور اجزای متفاوتی دارد برای درک آن نیازدارید تا چند بار این ویدئوی آموزشی را تماشا کنید.

اجزای اندیکاتور ابر ایچیموکو عبارتند از:

- Tenkan-sen (Conversion Line): به عنوان میانگین بالاترین بالا و پایین ترین پایین در 9 دوره گذشته محاسبه می شود.

- Kijun-sen (Base Line): به عنوان میانگین بالاترین بالا و پایین ترین پایین در 26 دوره گذشته محاسبه می شود.

- Senkou Span A (Leading Span A): میانگین تنکان سن و کیجون سن، 26 دوره قبل ترسیم شده است.

- Senkou Span B (Leading Span B): به عنوان میانگین بالاترین بالا و کمترین پایین در 52 دوره گذشته محاسبه می شود و 26 دوره قبل ترسیم می شود.

- Chikou Span (Laging Span): قیمت پایانی 26 دوره پس از دوره جاری ترسیم می شود.

از اندیکاتور ابر ایچیموکو به چهار منظور متفاوت می توان استفاده که عبارتند از:

- شناسایی روندها: وقتی قیمت بالاتر از “ابر” باشد (منطقه بین Senkou Span A و B)، نشان دهنده یک روند صعودی است و در مقابل وقتی قیمت زیر ابر است، نشان دهنده یک روند نزولی است. هنگامی که قیمت در فضای ابری قرار دارد، یک بازار درحال تثبیت یا جانبی را پیشنهاد میکند.

- سطوح حمایت و مقاومت: خود ابر به عنوان یک منطقه حمایت و مقاومت عمل می کند. مرز بالایی ابر در یک روند صعودی مقاومت ایجاد می کند، در حالی که مرز پایینی در روند نزولی پشتیبانی می کند.

- کراس اوورها: کراس اوورهای Tenkan-sen و Kijun-sen سیگنال های معاملاتی تولید می کنند. سیگنال صعودی زمانی رخ می دهد که Tenkan-sen به بالای Kijun-sen عبور کند و سیگنال نزولی زمانی رخ می دهد که تنکان سن به زیر کیجون سن عبور کند.

- تایید روندها: موقعیت Chikou Span نسبت به قیمت فعلی تاییدیه بیشتری را ارائه می دهد. اگر Chikou Span بالاتر از قیمت باشد، روند صعودی را تأیید می کند و اگر پایین تر باشد، روند نزولی را تأیید می کند.

فرض کنید جفت ارز USD/JPY را با استفاده از اندیکاتور ابر ایچیموکو تجزیه و تحلیل می کنید. متوجه می شوید که قیمت بالاتر از Cloud است که نشان دهنده یک روند صعودی است. Tenkan-sen به تازگی از بالای Kijun-sen عبور کرده و یک سیگنال صعودی تولید می کند. علاوه بر این، Chikou Span بالاتر از قیمت است که روند صعودی را تأیید می کند. ممکن است وارد یک موقعیت لانگ شوید و توقف ضرر خود را در زیر Cloud تنظیم کنید.

فیبوناچی اصلاحی (Fibonacci retracement)

فیبوناچی اصلاحی یک ابزار تحلیل تکنیکال محبوب است که توسط معامله گران برای شناسایی سطوح حمایت و مقاومت بالقوه در بازار استفاده می شود. این ابزار بر اساس دنباله فیبوناچی ساخته شده است. در دنیای معاملات، سطوح اصلاحی فیبوناچی خطوط افقی هستند که نشان میدهند کجا ممکن است یک اصلاح قیمت به طور بالقوه متوقف شود یا معکوس شود و سطوح کلیدی را برای تصمیمگیری معاملات ارائه میدهد.

به فیبوناچی فیبو (Fibo) نیز گفته می شود. پس اگر جایی دیده شد که در مورد “فیبو” صحبت می شود، منظور همان فیبوناچی اصلاحی است. طرز استفاده از این سطوح به این شکل است که:

1. شناسایی نوسان بالا و نوسان پایین

یک قله اصلی (نوسان بالا) و یک دره اصلی (نوسان پایین) را در نمودار قیمت انتخاب کنید. اگر بازار در یک روند صعودی است، فیبوناچی اصلاحی را از نوسان پایین به نوسان بالا میکشید و اگر بازار در یک روند نزولی است، آن را از نوسان بالا به نوسان پایین میکشید.

2. ترسیم سطوح اصلاحی

اکثر نرم افزارهای نمودارگیری و پلتفرم های معاملاتی مانند متاتریدر دارای ابزارهای داخلی برای ترسیم سطوح اصلاح فیبوناچی هستند. این ابزار به طور خودکار خطوط افقی را در سطوح کلیدی فیبوناچی ترسیم می کند.

3. تفسیر سطوح

- سطح 23.6%: اغلب اولین سطح پشتیبانی/مقاومت بالقوه است که نشان دهنده یک برگشت کم عمق است.

- سطح 38.2%: یک سطح اصلاحی متوسط که در آن قیمت ممکن است با حمایت/مقاومت قابل توجهی روبرو شود.

- سطح 50٪: اگرچه نسبت فیبوناچی نیست، اما معمولاً به عنوان یک سطح میانی روانشناختی در نظر گرفته می شود.

- سطح 61.8٪: این سطح که به عنوان “نسبت طلایی” شناخته می شود، اغلب به عنوان منطقه حمایت / مقاومت قوی در نظر گرفته می شود.

- سطح 78.6%: نشان دهنده یک بازگشت عمیق است اما همچنان در محدوده ادامه روند است.

فرض کنید جفت ارز EUR/USD را تحلیل می کنید و یک روند صعودی را شناسایی کرده اید. شما یک نوسان اخیر را در 1.1000 و یک نوسان اوج را در 1.2000 شناسایی می کنید. با استفاده از ابزار فیبوناچی اصلاحی، سطوح اصلاحی را از 1.1000 به 1.2000 ترسیم می کنید. این ابزار سطوح کلیدی را در حدود 1.1764 (23.6%)، 1.1580 (38.2%)، 1.1500 (50%)، 1.1418 (61.8%) و 1.1236 (78.6%) ترسیم می کند.

همانطور که قیمت از 1.2000 شروع به کاهش می کند، مشاهده می کنید که در اطراف سطح 1.1580 (38.2%) متوقف می شود که نشان دهنده حمایت بالقوه است. اگر قیمت معکوس شود و روند صعودی را از این سطح از سر بگیرد، اصلاح فیبوناچی را به عنوان یک سطح پشتیبانی معتبر تأیید می کند.

پیوت پوینت ها (Pivot Points)

پیوت پوینت یک ابزار تحلیل تکنیکال محبوب است که توسط معامله گران برای شناسایی سطوح حمایت و مقاومت بالقوه در بازار استفاده می شود. Pivot Points بر اساس قیمت های بالا، پایین و پایانی دوره قبل مانند روز، هفته یا ماه قبل محاسبه می شوند. نقاط محوری به معامله گران کمک می کند تا روندهای کلی بازار را تعیین کنند و در مورد نقاط ورود و خروج و همچنین سطوح توقف ضرر و سود تصمیم گیری کنند.

از پیوت پوینت ها به سه منظور می توان استفاده که عبارتند از:

- شناسایی سطوح حمایت و مقاومت: پیوت پوینت، نقاط محوری چندین سطح پشتیبانی (S1، S2، S3) و مقاومت (R1، R2، R3) را فراهم میکنند که معاملهگران از آنها برای شناسایی نقاط برگشت بالقوه استفاده میکنند. اگر قیمت بازار بالاتر از نقطه محوری مرکزی (P) باشد، نشان دهنده تمایل صعودی است. اگر قیمت کمتر از P باشد، نشان دهنده تمایل نزولی است.

- استراتژی های معاملاتی: معامله گران به دنبال خرید در سطوح حمایتی (S1، S2) و فروش در سطوح مقاومتی (R1، R2) هستند، به خصوص زمانی که بازار خنثی و رنج (Range) است.

اگر قیمت از سطح نقطه محوری با حجم قابل توجهی عبور کند، می تواند شروع یک روند جدید را نشان دهد. معامله گران ممکن است در صورت شکستن قیمت از سطح مقاومت به موقعیت های خرید یا اگر قیمت از سطح حمایت شکسته شود، موقعیت های فروش را وارد کنند. - تنظیم سطوح توقف ضرر و برداشت سود: نقاط محوری به معامله گران کمک می کند تا سطوح توقف ضرر و سود برداشتی را بر اساس حرکات تاریخی قیمت تعیین کنند. به عنوان مثال، یک توقف ضرر ممکن است درست زیر یک سطح حمایت تعیین شود، در حالی که یک هدف سود بردن ممکن است درست زیر سطح مقاومت تعیین شود.

تحلیل فاندامنتال چیست ؟

تحلیل فاندامنتال روشی متفاوت از تحلیل تکنیکال است که توسط معامله گران و سرمایه گذاران برای ارزیابی ارزش ذاتی یک دارایی مانند سهام، ارز یا کالا با بررسی عوامل مختلف اقتصادی، مالی و سایر عوامل کیفی و کمی استفاده می شود. برخلاف تحلیل تکنیکال که بر روی الگوهای قیمت و رفتار بازار تمرکز دارد، هدف تحلیل فاندامنتال درک عوامل اساسی است که میتواند بر ارزش دارایی در بلندمدت تأثیر بگذارد.

تحلیل فاندامنتال در بازار فارکس بر ارزیابی عوامل اقتصادی، سیاسی و اجتماعی موثر بر ارزش ارزها متمرکز است. در اینجا مولفه های کلیدی تحلیل فاندامنتال مخصوص بازار فارکس را بررسی می کنیم:

شاخص های اقتصادی

شاخص های اقتصادی آمارهای حیاتی در مورد یک اقتصاد هستند که بینشی در مورد سلامت و عملکرد آن ارائه می دهند. این اطلاعات را می توان لحظه ای در تقویم اقتصادی فارکس دنبال کرد. برخی از مهمترین عوامل اقتصادی عبارتند از:

- تولید ناخالص داخلی (GDP): ارزش کل کالاها و خدمات تولید شده در یک کشور را تولید ناخالص داخلی آن می گویند. رشد تولید ناخالص داخلی بالا نشان دهنده یک اقتصاد قوی است و اغلب باعث تقویت پول می شود.

- نرخ تورم: این نرخ با شاخص هایی مانند شاخص قیمت مصرف کننده (CPI) و شاخص هزینه مصارف شخصی (PCE) اندازه گیری می شود. تورم متوسط (در امریکا و اروپا 2%)طبیعی است، اما تورم بالا میتواند قدرت خرید را کاهش داده و بر ارز تأثیر منفی بگذارد.

- داده های اشتغال: داده های اشتغال شامل معیارهایی مانند نرخ بیکاری و حقوق و دستمزد غیرکشاورزی (NFP) است. بیکاری کم و ایجاد شغل بالا معمولاً یک ارز را تقویت می کند.

- نرخ های بهره: تعیین شده توسط بانک های مرکزی، نرخ های بهره بالاتر تمایل به جذب سرمایه خارجی و تقویت ارز دارند، در حالی که نرخ های پایین تر می تواند اثر معکوس داشته باشد.

- شاخص خرده فروشی: این شاخص هزینه های مصرف کننده را اندازه گیری می کند. خرده فروشی قوی نشان دهنده یک اقتصاد سالم است که به طور بالقوه باعث تقویت ارز می شود.

- تراز تجاری: تراز تجاری تفاوت بین صادرات و واردات یک کشور است. تراز تجاری مثبت (مازاد) از ارز حمایت می کند، در حالی که تراز منفی (کسری) می تواند آن را تضعیف کند.

سیاست های بانک مرکزی

بانکهای مرکزی با کنترل سیاستهای پولی و نرخهای بهره، نقش اصلی در بازار فارکس دارند. بانک های مرکزی می توانید به این شکل در بازار فارکس تاثیر بگذارند:

- بیانیههای سیاست پولی: اعلامیهها و گزارشهای بانکهای مرکزی انتظارات بازار را درباره اقدامات سیاست پولی آتی شکل میدهند.

- تصمیمات نرخ بهره: تصمیمات بانک مرکزی در مورد نرخ بهره مستقیماً بر ارزش پول تأثیر می گذارد. افزایش نرخ معمولا منجر به افزایش ارزش پول می شود، در حالی که کاهش نرخ می تواند منجر به کاهش ارزش شود.

- تسهیل کمی (QE): بانک های مرکزی ممکن است با افزایش عرضه پول، QE را برای تحریک اقتصاد اجرا کنند که می تواند ارز را تضعیف کند.

- سخنرانی های بانک مرکزی: صحبت های مقامات بانک مرکزی می تواند سرنخ هایی در مورد تغییرات سیاست های آینده و تاثیر بر قیمت ارز ارائه دهد.

رویدادهای سیاسی و ژئوپلیتیکی

ثبات سیاسی و رویدادهای ژئوپلیتیکی به طور قابل توجهی بر ارزش پول کشورها تأثیر می گذارد. این رویدادهای سیاسی می توانند این عوامل را شامل شوند:

- انتخابات: انتخابات در کشورها می تواند باعث نوسانات در قیمت ارز آنها شود زیرا بازارها به تغییرات بالقوه در سیاست های دولت واکنش نشان می دهند.

- ثبات دولت: ثبات سیاسی برای یک ارز مطلوب است، در حالی که ناآرامی یا بی ثباتی سیاسی می تواند منجر به کاهش ارزش پول شود.

- تنشهای ژئوپلیتیکی: درگیریها، جنگها و اختلافات دیپلماتیک میتوانند عدم اطمینان ایجاد کنند و بر ارزش پول تأثیر منفی بگذارند.

- سیاستها و موافقتنامههای تجاری: سیاستهای تجاری، تعرفهها و موافقتنامههای تجاری بین کشورها بر جریانهای تجاری و ارزش پول تأثیر میگذارند.

استراتژی فارکس صفر تا صد

بخش آموزش فارکس را با معرفی چند استراتژی برای ورود و خروج به معاملات به پایان می رسانم. در این ویدیوی آموزشی، تحلیل تکنیکال از ابتدا توضیح داده شده است و همچنین با استفاده از الگوهای چارت، الگوهای کندل استیک و 3 اندیکاتور کاربردی، چند استراتژی برای ورود و خروج از معاملات توضیح داده شده است. این ویدئو که حاصل ماهها تلاش تیم تجارت آفرین است را تماشا کنید و از نکات گفته شده در آن در معاملات خود بهره مند شوید.

نظر شما در مورد این آموزش فارکس

از اینکه وقت گذاشتید و آموزش فارکس از صفر تا صد برای مبتدیان و حرفه ای ها را مطالعه کردید متشکرم! امیدوارم اطلاعات مفید و آموزنده بوده باشد. با این حال، میدانم که دنیای معاملات فارکس گسترده و در حال تغییر است و همیشه چیزهای بیشتری برای یادگیری و بحث وجود دارد.

حالا، من بسیار مایلم و می خواهم که از شما بشنوم! دوست دارید در ادامه به چه موضوعات یا جنبه هایی از معاملات فارکس بپردازم؟ آیا سؤال یا زمینه خاصی وجود دارد که احساس می کنید نیاز به توضیح بیشتری دارد؟ شاید در مورد استراتژیهای معاملاتی پیشرفته، اندیکاتورهای تکنیکال خاص، یا نحوه مدیریت چالشهای روانی در معاملات کنجکاو باشید.

بازخورد شما بسیار ارزشمند است و من اینجا هستم تا در بازار فارکس به شما کمک کنم. لطفاً پیشنهادات، سؤالات یا هر موضوعی که فکر میکنید باید در بهروزرسانیهای آینده گنجانده شود را در نظرات زیر بگذارید. بیایید این پست آموزش فارکس را با هم مفیدتر کنیم!

من مشتاقانه منتظر افکار و ایده های شما هستم!

بسیار عالی

توضیحات با زبان ساده و صدای خوب که خسته نمیکنه

ممنون از شما

سلام بسیار عالی