هجینگ در فارکس یک استراتژی معاملاتی است که برای پوشش ریسک یک معامله استفاده می شود. این استراتژی به این صورت است که معامله گر با باز کردن یک معامله موازی و مخالف، ریسک معامله اولیه (یک معامله دیگر) خود را خنثی می کند. سرمایهگذاران در تمام بازارهای مالی از هج کردن به عنوان یک استراتژی برای محافظت از یک پوزیشن معاملاتی در برابر تغییرات نامطلوب قیمت استفاده میکنند.

مبحث شماره 20 از بخش پرایس اکشن مجموعه کامل آموزش فارکس

به طور معمول، هجینگ در فارکس شامل باز کردن یک پوریشن یا معامله ثانوی است که همبستگی منفی با دارایی یا پوزیشن اولیه دارد، به این معنی که اگر قیمت دارایی اولیه مثبت و صعودی حرکت کند، پوزیشن یا داریی ثانویه یک حرکت مکمل و مخالف (در این مثال نزولی) را تجربه خواهد کرد.

هجینگ در فارکس چیست ؟

در معاملات فارکس، سرمایهگذاران میتوانند از یک جفت ثانوی بهعنوان پوششی برای ریسک معامله ای که تمایلی به بستن آن ندارند، استفاده کنند. اگرچه استراتژی هجینگ ریسک معامله را به قیمت از دست دادن سود کاهش می دهد، اما می تواند ابزار ارزشمندی برای محافظت از سود و جلوگیری از ضرر در معاملات فارکس باشد.

هجینگ در فارکس یک استراتژی معاملاتی است که برای پوشش ریسک یک معامله استفاده می شود. این استراتژی به این صورت است که معامله گر با باز کردن یک معامله موازی یا مخالف، ریسک معامله اولیه خود را خنثی می کند.

قبلا در پست “8 استراتژی معاملات فارکس” در مورد استراتژی های مختلف معامله گری در بازار فارکس صحبت کرده بودیم. اما در اینجا به اختصار در مورد استراتژی هجینگ در فارکس که یکی از کاربردری ترین استراتژی ها در این بازار است صحبت خواهیم کرد.

استراتژی هجینگ در فارکس

به نقل از valutrades، استراتژی هجینگ در فارکس شامل باز کردن یک موقعیت در یک جفت ارز ثانویه است که حرکات آن با نوسانات احتمالی یک جفت ارز دیگر مخالف است. با فرض یکسان بودن اندازههای این موقعیتها و اینکه حرکتهای قیمت همبستگی معکوس دارند، تغییرات قیمت در این موقعیتها میتواند در زمانی که هر دو باز هستند، یکدیگر را خنثی کنند.

اگرچه این امر سود بالقوه را در طول دوره هجینگ حذف می کند، اما خطر زیان را نیز محدود می کند.

سادهترین شکل هجینگ در فارکس، استراتژی هجینگ مستقیم است که در آن معاملهگران موقعیت خرید و فروش را روی همان جفت ارز باز میکنند تا سودی که به دست آوردهاند را حفظ کنند و یا از ضررهای بیشتر جلوگیری کنند. معامله گران ممکن است رویکردهای پیچیده تری را برای هجینگ اتخاذ کنند که از همبستگی های شناخته شده بین دو جفت ارز نشات میگیرد.

یک مثال از استراتژی هجینگ مستقیم به این شکل است که اگر معامله گر یک معامله لانگ یا خرید روی جفت ارز EUR/USD دارد، می تواند در صورت نیاز یک معامله شورت یا فروش روی همین جفت ارز با اندازه پوزیشن یکسان باز کند. با این کار ریسک معامله اولیه خود را پوشش می دهد.

روش استفاده از استراتژی هجینگ در فارکس

فرآیند هجینگ در فارکس ساده است. این فرآیند با یک موقعیت باز موجود شروع می شود – معمولاً یک موقعیت بلند مدتتر – که در اینجا به آن معامله اولیه می گوییم. در معامله اولیه شما حرکتی را در جهتی خاص پیش بینی کرده اید.

ممکن است که در مسیر تحلیل جایی متوجه شوید که بازار احتمالا یک اصلاح انجام دهد و حتی ممکن است که روند تغییر کند. در اینجا یک پوشش ریسک یا هج با باز کردن معامله ثاونیه ایجاد میشود که برخلاف حرکت مورد انتظار شما در جفت ارز اولیه است و به شما این امکان را میدهد که در صورت حرکت بازار در خلاف انتظارات شما، موقعیت باز را در معامله اصلی بدون متضرر شدن حفظ کنید.

اغلب از استراتزی هجینگ برای حفظ درآمدهایی که قبلاً به دست آورده اید استفاده می شود. نمودار NOK/JPY زیر وضعیتی را نشان میدهد که در آن یک معاملهگر ممکن است بخواهد از استراتژی هجینگ استفاده کند. به عنوان مثال، اگر معامله گر یک موقعیت خرید نزدیک به قیمت پایین آن نمودار باز کرده باشد و در روزهای بعدی سود قابل توجهی کسب کرده است، او ممکن است برای محافظت در برابر هرگونه ضرر احتمالی، یک موقعیت فروش روی همان جفت ارز در فلش دوم باز کند.

اگرچه معاملهگر میتواند به سادگی موقعیت خود را ببندد و درآمد خود را نقد کند، اما ممکن است علاقمند به حفظ موقعیت باز خود باشد تا ببیند الگوهای شمع یا نمودار و اندیکاتورهای تحلیل تکنیکال در طول زمان چگونه تکامل مییابند.

در این مورد، می توان از هجینگ برای خنثی کردن سود یا زیان احتمالی استفاده کرد زیرا معامله گر آن موقعیت را حفظ می کند تا اطلاعات بیشتری را جمع آوری کند. حتی اگر قیمت به شدت کاهش یابد، آنها میتوانند تمام درآمدهایی را که از آن رشد اولیه به دست آوردهاند، حفظ کنند.

با تحلیل تکنیکال فارکس به صورت روزانه همراه شوید : تحلیل تکنیکال فارکس

مزایای هج کردن

همانند استراتژی هجینگ در بازار سهام، هجینگ در فارکس نیز چندین مزیت کلیدی را به همراه دارد که معامله گران با تجربه می توانند حساب های خود را تثبیت کنند و موقعیت های باز خود را باز نگاه دارند. آن مزایا عبارتند از:

مرتبط: تحلیل فاندامنتال فارکس

معایب احتمالی استراتژی هجینگ

در حالی که هجینگ در فارکس می تواند یک استراتژی بسیار ارزشمند باشد، اما با ریسک قابل توجهی همراه است و اگر مراقب نحوه استفاده از هجینگ نباشید، می تواند سود معاملات را از بین ببرد. محتمل ترین معایب استفاده از استراتژی هجینگ در فارکس شامل موارد زیر است:

تماشا کنید: آموزش رایگان فارکس

استراتژی هجینگ پیچیده در فارکس

از آنجایی که استراتژی هجینگ پیچیده همانند استراتژی هجینگ مستقیم نیستند، برای اجرای مؤثر آنها به کمی تجربه معاملاتی بیشتری نیاز است. پیاده سازی یک استراتژی هجینگ پیچیده در فارکس برای افراد باتجربهتر پیشنهاد میشود. زیرا این رویکرد شامل باز کردن موقعیت در دو جفت ارز متفاوت است که ممکن است حرکت قیمت آنها با یکدیگر همبستگی داشته باشند.

معاملهگران میتوانند از یک ماتریس همبستگی برای شناسایی جفتهای فارکس که همبستگی منفی قوی دارند، استفاده کنند، به این معنی که وقتی قیمت یک جفت افزایش مییابد، جفت دیگر کاهش مییابد. برای دسترسی به ماتریس همبستگی جفت ارزهای فارکس می توانید با کلیک روی این لینک وارد سایت BabyPips شوید و این همبستگی را در بازه های زمانی متفاوت ملاحظه نمایید.

برای مثال، ترکیبهای USD/CHF و EUR/USD به دلیل همبستگی منفی قوی، گزینههای خوبی برای هجینگ هستند. معامله گران با باز کردن یک موقعیت خرید در USD/CHF و یک موقعیت شورت در EUR/USD، می توانند موقعیت خود را در USD پوشش دهند تا ریسک معاملاتی را به حداقل برسانند.

نمونه ای دیگر از هجینگ در بازارهای مالی، هج کردن انس طلا و شاخص دلار در مقابل یکدیگر است که آنها نیز همبستگی منفی دارند. اغلب وقتی با کاهش ارزش دلار، قیمت طلا بالا می رود و با افزایش ارزش دلار قیمت طلای جهانی که بر حسب دلار امریکا است کاهش مییابد.

معامله در آپشن های فارکس نیز فرصت های هجینگ ایجاد می کند که در شرایط خاص می تواند موثر باشد. معامله آپشن ها نیاز به یک معامله گر باتجربه دارد تا بتواند این فرصت های کوچک را شناسایی کند که در آن پوشش های استراتژی هجینگ پیچیده می توانند در به حداکثر رساندن سود و در عین حال به حداقل رساندن ریسک کمک کنند.

چه زمانی از استراتژی هجینگ استفاده کنیم

زمانی که از رویدادها و عوامل خاصی که میتوانند باعث نوسان قیمتها شوند مطمئن نیستید، یک هجینگ کوتاهمدت میتواند راهی عالی برای محافظت از سود باشد. این عدم قطعیت میتواند از احتمال خرید بیش از حد دارایی گرفته تا نگرانی در مورد اینکه بیثباتی سیاسی یا اقتصادی میتواند باعث کاهش ارزش برخی جفتهای فارکس شود، متغیر باشد، بهویژه زمانی که شما موقعیت خرید آن جفتها را باز کردهاید.

هر زمانی که به دنبال حفظ موقعیت باز در یک جفت و در عین حال جبران بخشی از ریسک خود در آن موقعیت هستید، استراتژی هجینگ مفید است.

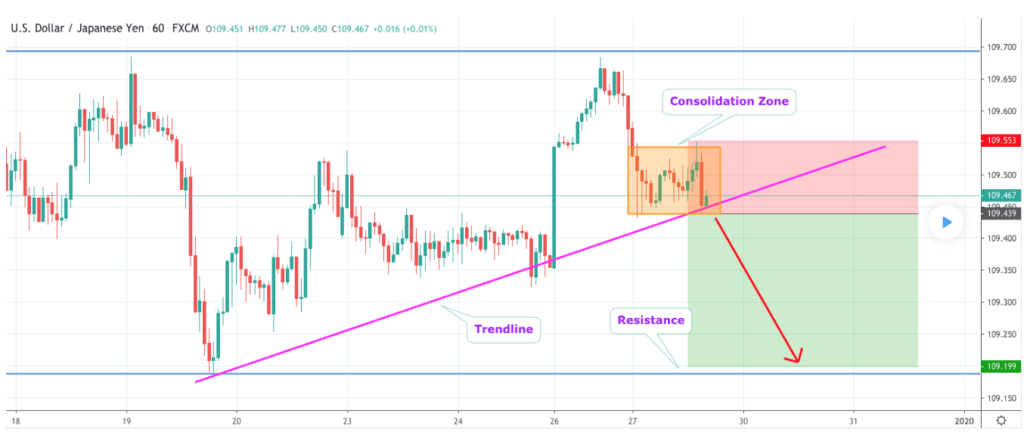

در نمودار USD/JPY نشان داده شده در زیر، در طی یک دوره تثبیت قیمت، پتانسیل شکست یا بریک اوت نمایان میشود که می تواند در هر جهت پیش برود. اگر در حال حاضر یک موقعیت باز شورت در این جفت ارز دارید و امیدوار هستید که کاهش قیمت از خط مقاومت عبور کند، ممکن است با هدف هجینگ یک موقعیت لانگ یا خرید در آن باز کنید و بازگشت از خط روند به سمت بالاترین سطح قبلی را هدف قرار دهید.

اگر این هج را باز کنید و قیمت از خط روند به سمت پایین عبور کند، همیشه میتوانید موقعیت دوم (هجینگ) خود را ببندید و به سودهای کوتاه موفق خود ادامه دهید. اما اگر اشتباه میکنید و روند تغییر مسیر داد، میتوانید هر دو موقعیت را ببندید و همچنان درآمد خود را از تغییر قیمت قبلی نقد کنید.

معامله گران اغلب برای محافظت در برابر نوسانات کوتاه مدت اخبار اقتصادی یا شکاف های بازار در تعطیلات آخر هفته از هج کردن استفاده می کنند. معامله گران باید در نظر داشته باشند که از آنجایی که هجینگ ریسک معاملات را کاهش می دهد، سود بالقوه را نیز کاهش می دهد.

به دلیل بازده کم ایجاد شده توسط هج کردن، این استراتژی برای معامله گرانی که به طور تمام وقت در بازار فارکس کار می کنند یا حسابی دارند که به اندازه کافی بزرگ است که از طریق سودهای با درصد محدود، سودهای پولی زیادی ایجاد کند، بهترین کارایی را دارد.

بخوانید و تماشا کنید: نحوه ورود به فارکس

خروج از استراتژی هجینگ

هنگامی که از یک استراتژی هجینگ مستقیم یا پیچیده خارج می شوید و موقعیت اولیه خود را باز نگه می دارید، فقط باید موقعیت دوم را ببندید. با این حال، زمانی که هر دو طرف یک استراتژی هجینگ را می بندید، می خواهید این موقعیت ها را به طور همزمان ببندید تا از ضررهای احتمالی که در صورت وجود شکاف وجود دارد، جلوگیری کنید.

مهم است که موقعیتهای محافظت شده خود را دنبال کنید تا بتوانید موقعیتهای مناسب را در زمان مناسب برای تکمیل اجرای این استراتژی ببندید. نادیده گرفتن یک موقعیت باز در این فرآیند می تواند کل استراتژی هجینگ شما را از مسیر خارج کند – و به طور بالقوه حساب معاملاتی شما را وارد ضررهای شدید وارد کند.

خطرات بالقوه هنگام هج کردن

اگرچه استراتژی هجینگ در فارکس معمولاً برای محدود کردن ریسک برای معاملهگران استفاده میشود، اجرای ضعیف این استراتژی میتواند برای حساب معاملاتی شما فاجعهبار باشد.

به دلیل پیچیدگی هجینگ در فارکس، معامله گران – حتی معامله گران با تجربه – هرگز نمی توانند به طور کامل اطمینان داشته باشند که پوشش آنها با ضررهای احتمالی مقابله می کند. حتی با یک استراتژی هجینگ خوب طراحی شده، ممکن است هر دو طرف ضرر کنند. عواملی مانند کمیسیون و سوآپ نیز باید به دقت در نظر گرفته شوند.

معامله گران تا زمانی که درک قوی از نوسانات بازار و نحوه زمان بندی معاملات برای سرمایه گذاری بر نوسانات قیمت نداشته باشند، نباید از استراتژی های هجینگ پیچیده استفاده کنند. زمانبندی ضعیف و تصمیمهای پیچیده جفتسازی میتواند منجر به ضررهای سریع در مدت زمان کوتاهی شود.

معامله گران باتجربه می توانند از دانش و تجربه خود در مورد نوسانات بازار، عوامل موثر بر این تغییرات قیمت و آشنایی قوی با ماتریس همبستگی فارکس برای محافظت از سود خود و ادامه ایجاد درآمد از طریق استفاده از هجینگ به موقع در معاملات فارکس استفاده کنند.

این مطلب آموزش بخشی از سری آموزش های رایگان آموزش فارکس است.

مبحث شماره 20 از بخش پرایس اکشن مجموعه کامل آموزش فارکس

مبحث قبلی: استراتژی اسکالپ با ایچیموکو، استراتژی ساده اسکالپ در فارکس

مبحث بعدی: بهترین استراتژی شکست سطوح در فارکس | استراتژی برک اوت

با سلام برای استراتژی هجینگ پبشرفته فرمودید دو جفت ارز که همبستگی منفی دارن یکی رووخرید و دیگری رو فروش بگیریم.. ولی فک کنم در حالی که وقتی همبستگی منفیه خودشون خلاف جهت هستن پس هر دو باید پوزیشن مشابه باز کرد یا هر دو خرید یا هر دو فروش …

من چند بار در ضرر هج کردم اما ضررم چند برابر شد چون جایی که از هج خارج میشدم حمایت ها و مقاومت های اصلی میشکستن و ضرر بدتر شد

ممنون از آموزشهاتون