استراتژی پرایس اکشن در فارکس | آموزش پرایس اکشن

آیا می دانستید که استراتژی پرایس اکشن یکی از متداول ترین روش ها در معاملات بازار فارکس است؟ چه یک معامله گر کوتاه مدت یا اسکالپر باشید و چه معاملات بلند مدت انجام میدهید، تجزیه و تحلیل تکنیکال قیمت ها شاید یکی از ساده ترین و در عین حال قدرتمندترین راه ها برای پیش بینی صحیح بازار در آینده است.

مبحث شماره 3 از بخش پرایس اکشن مجموعه کامل آموزش فارکس

همانطور که میدانید، تمام اندیکاتورهای تحلیل تکنیکال در جهان از پرایس اکشن مشتق شده اند، بنابراین منطقی است که بخوبی آن را مطالعه کنید، درک کنید، یاد بگیرید و از آن در معاملات خود استفاده کنید. در این مقاله، تمام آنچه را که باید در مورد استراتژی پرایس اکشن بدانید را توضیح میدهیم. همچنین متوجه خواهید شد که چرا باید از آن در بازار فارکس استفاده کنید و چهار استراتژی پرایس اکشن را برای معاملهگران مبتدی و حرفه ای به اشتراک میگذاریم.

بخوانید و تماشا کنید : نحوه ورود به فارکس | راهنمای کامل فارکس + ویدیو

پرایس اکشن چیست؟

اگر مقاله “پرایس اکشن چیست” ما را مطالعه کرده باشید میدانید که اصطلاح پرایس اکشن صرفاً مطالعه حرکت قیمت ها است. معاملهگرانی که از یک یا چند استراتژی پرایس اکشن در فارکس استفاده میکنند، به دنبال مطالعه تاریخی قیمت ها هستند تا سرنخهایی را در مورد اینکه بازار میتواند به کجا حرکت کند را شناسایی کنند. متداول ترین شاخص پرایس اکشن، مطالعه شمع ها است که جزئیاتی مانند قیمت باز و بسته شدن یک بازار و سطوح قیمتی بالا و پایین آن را در یک دوره زمانی خاص نشان می دهد.

چنانچه میخواهید بطور کامل با یک نمودار شمع و الگوهای شمعی آشنا شوید حتما پست “آموزش تحلیل تکنیکال با نمودار شمعی و الگوهای شمع” را مطالعه کنید و ویدیوهای موجود در آن را تماشا کنید.

تجزیه و تحلیل این اطلاعات هسته اصلی استراتژی پرایس اکشن است. در واقع، در پاسخ به این سؤال که «استراتژی پرایس اکشن چیست؟»، میتوان گفت که در واقع بررسی تصمیمات و اقدامات تمامی خریداران و فروشندگانی است که فعالانه در هر بازار مشارکت دارند. بنابراین، با تجزیه و تحلیل آنچه بقیه شرکتکنندگان در بازار انجام میدهند، یک معامله گر میتواند مزیت منحصربهفردی در تصمیمگیریهای معاملاتی خود داشته باشد.

متداول ترین ابزار بررسی قیمت که به عنوان شاخص پرایس اکشن مورد استفاده قرار می گیرند، کندل استیک نامیده می شوند. تمام پلتفرمهای معاملاتی در جهان، نمودار شمعی را ارائه میکنند که این موضوع نشان میدهد که استراتژی پرایس اکشن چقدر محبوب است.

شاخص پرایس اکشن چیست؟

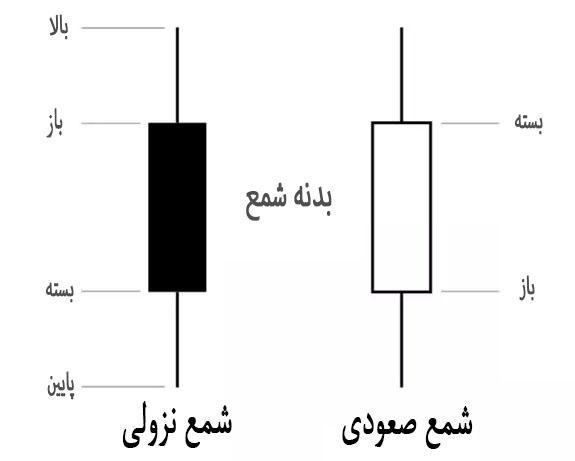

همانطور که در بالا نیز مورد بحث قرار گرفت، اکنون می دانیم که پرایس اکشن مطالعه اقدامات همه خریداران و فروشندگان فعال در یک بازار معین مانند بازار فارکس است. متداول ترین شاخص پرایس اکشن یک کندل استیک است، زیرا اطلاعات مفیدی مانند قیمت باز و بسته شدن یک بازار و سطوح بالا و پایین قیمت در یک دوره زمانی تعریف شده توسط کاربر را به معامله گر می دهد. بیایید به یک مثال نگاه کنیم:

اگر میخواهید نمودار روزانه یک جفت ارز را مشاهده کنید، شمعهای بالا ارزش معاملات یک روز کامل را نشان میدهند. هر دو شمع اطلاعات مفیدی به یک معامله گر می دهند:

سطوح بالا و پایین قیمت بالاترین قیمت و کمترین قیمت ساخته شده در روز معاملات را به ما می گوید.

شمع نزولی که با بدنه سیاه یا گاهی قرمز نشان داده می شود به ما می گوید که فروشندگان در نبرد آن روز معامله پیروز شدند. این به این دلیل است که سطح قیمت پایانی (بسته) کمتر از سطح قیمت شروع (باز) است.

شمع صعودی که با بدنه سفید یا گاهی سبز نشان داده می شود به ما می گوید که خریداران در نبرد معامله پیروز شدند. زیرا سطح قیمت پایانی (بسته) بالاتر از سطح قیمت شروع (باز) است.

شمع خوانی یا آشنایی با یک شمع ساده، از اولین گام ها برای ایجاد یک استراتژی پرایس اکشن است. مثلا:

اگر بعد از یک شمع نزولی، شمع بعدی به نزول بیشتر ادامه داد، نشانه آن است که فروشندگان همچنان به فروش در بازار تمایل دارند. این ضعف در بازار باعث می شود که برخی از معامله گران پوزیشن های شورت (فروش) جدیدی باز کنند یا موقعیت های فروشی که از قبل داشته اند را حفظ کنند.

اگر بعد از یک شمع صعودی، شمع بعدی به اوج جدیدی برسد، نشانه آن است که خریداران مایل به خرید بیشتر در بازار هستند. این قدرت باعث می شود که برخی از معامله گران موقعیت های لانگ (خرید) جدیدی باز کنند یا موقعیت های خریدی که از قبل داشته اند را حفظ کنند.

این نوع تحلیل پرایس اکشن تنها یکی از راههای استفاده از کندلها بهعنوان شاخص قیمت است. با این حال، خود شمع ها اغلب الگوهایی را تشکیل می دهند که می توان از آنها برای شکل دادن به استراتژی های معاملاتی مبتنی بر قیمت استفاده کرد. قبل از اینکه به این الگوها نگاه کنیم، ابتدا نگاه میکنیم که استراتژی پرایس اکشن در کجاها بهتر کار میکند.

استراتژی پرایس اکشن در فارکس

از آنجایی که معاملات پرایس اکشن شامل تجزیه و تحلیل اقدامات تمامی خریداران و فروشندگان فعال در بازار می شود، می توان از آن در تمام بازارهای مالی استفاده کرد. این شامل فارکس، شاخص های سهام، سهام، کالاها، ارز دیجیتال و اوراق قرضه می شود. شما می توانید ابزارهای موجود در همه این بازارها را بر روی نمودار شمعی مشاهده کنید و بنابراین، یک استراتژی پرایش اکشن را روی آنها پیاده کنید.

با این حال، بازار فارکس دارای مزایای خاصی برای معامله گران استراتژی پرایس اکشن است. این مزایا عبارتند از:

- 24 ساعت شبانه روز و پنج روز هفته باز است – شاخص واقعی خرید و فروش در تمام قاره ها.

- نقدینگی بالا – به شما امکان می دهد در عرض نانوثانیه در بازار معامله کنید.

- اسپرد پایین – برخی جفت ارزهای فارکس، نه همه، اسپردهای پایینی ارائه می دهند که می تواند هزینه نهایی معامله گران را پایین نگه دارد.

- لوریج – معاملات فارکس مبتنی بر لوریج است به این معنی که شما می توانید یک موقعیت بزرگ را با سپرده کوچک کنترل کنید. این می تواند به معنای بردهای بزرگ اما ضررهای بزرگ باشد، بنابراین لطفاً مسئولانه معامله کنید.

اینها تنها برخی از دلایل محبوبیت معاملات فارکس با استراتژی پرایس اکشن است. چنانجه تمایل دارید با مزایای بازار فارکس بطور کامل آشنا شوید پست مزایای بازار فارکس | چرا باید در بازار فارکس معامله کنیم؟ را بخوانید. در بخش بعدی، از بازار فارکس برای نشان دادن چهار استراتژی پرایس اکشن استفاده خواهیم کرد. سه استراتژی معاملاتی اولیه برای معاملات نوسانی مناسب هستند، در حالی که چهارمین برای معاملات روزانه، به ویژه اسکالپینگ مناسب است.

استراتژی های معاملاتی پرایس اکشن

یک استراتژی معاملاتی به سه عنصر مختلف نیاز دارد: چرایی، چگونگی و چه چیزی.

“چرا” دلیلی است که شما یک بازار خاص را معامله میکنید. این جایی است که الگوهای پرایس اکشن مورد استفاده قرار می گیرند. از طریق تجزیه و تحلیل قیمت، در مورد آنچه که احتمال بیشتری دارد در آینده اتفاق بیفتد، استفاده خواهید کرد.

“چگونه”، مکانیک معاملات شما است. در اصل، این روشی است که با آن معامله انجام می دهید. این تجزیه و تحلیل شامل دانستن سطوح قیمت برای ورود، توقف ضرر و قیمت هدف است. به هر حال، مبنای تمام معاملات احتمالات هستند، بنابراین شما باید از خود در برابر زیان احتمالی محافظت کنید، و آن را را به حداقل برسانید. زیرا بازار ممکن است در هر لحظه خلاف نظر و موقعیت شما حرکت کند.

“چه چیزی” نتیجه معامله است. به دنبال چه چیزی هستید؟ آیا این یک معامله کوتاه مدت است یا بلند مدت؟ این به این بستگی دارد که چگونه معامله را تا رسیدن به قیمت هدف و سودآوری مدیریت می کنید و اگر نتیجه آن چیزی نیست که شما میخواستید، چگونه خودتان را مدیریت می کنید.

اگر علاقه مند به کسب اطلاعات بیشتر در مورد شاخص ها و استراتژی پرایس اکشن در فارکس هستید، ویدیوی زیر را تماشا کنید یا از کانال آپارات یا یوتیوب ما بازدید نمایید.

1) الگوی چکش

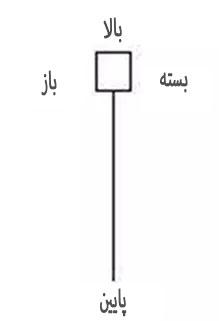

الگوی چکش یک یا Hammer در استراتژی پرایس اکشن، سیگنال صعودی است که نشاندهنده احتمال بالا رفتن قیمت در بازار را میدهد و عمدتاً در بازارهای با روند صعودی استفاده میشود. در اینجا نمونه ای از الگوی تشکیل شده توسط کندل چکش آورده شده است:

عکس

الگوی چکش در واقع نشان میدهد که فروشندگان بازار را به پایینترین سطح خود میبرند. با این حال، آنها به اندازه کافی قوی نیستند که قیمت را در آن سطح پایین نگه دارند و حاظر باشند که تمام موقعیت های فروش خود را باز نگه دارند. این امر باعث میشود که بازار افزایش یابد و خریداران وارد بازار شوند. در الگوی شمع سطح قیمت باز و بسته هر دو باید در نیمه بالایی شمع باشد. به طور کلاسیک، قیمت بسته می بایست پایین تر از قیمت باز باشد، اما اگر بسته بالاتر از سطح قیمت باز باشد، سیگنال قوی تری است.

در نمودار فوق پرایس اکشن فارکس EUR/USD، دو نمونه از الگوی چکشی که در جعبه های طلا برجسته شده است، وجود دارد. از طریق تجزیه و تحلیل سطوح قیمت باز، بسته، بالا و پایین، این الگو نشان می دهد که حرکت بالاتری محتمل است. در این نمونه های برجسته، پس از تشکیل شمع ها، قیمت بالاتر رفت. البته همیشه اینطور نخواهد بود و حتی نمونه هایی از آن در همین نمودار وجود دارد. با این حال، چگونه می توانید این شاخص های برجسته را معامله کنید؟

استراتژی پرایس اکشن با استفاده از الگوی کندل چکش

ورود: در این استراتژی پرایس اکشن در فارکس، سطح احتمالی برای ورود به یک معامله، می تواند زمانی باشد که شمع بعد از کندل چکش در نهایت موفق شود از کل شمع چکش بالاتر برود. در مثال بالا سطح ورود به این معامله پس از رویت کندل چکش دوم – که در هفته 16 فوریه 2020 تشکیل شد – 1.0863 است. بنابراین، قیمت ورودی می تواند 1.0864 باشد.

حد ضرر: سطح توقف ضرر یا استاپ لاس ممکن است در پایین ترین سطح شمع چکش باشد. اگر بازار قیمت ورودی را تحریک کند اما هیچ خریدار دیگری وارد نشود، این یک علامت هشدار دهنده است که ممکن است برای یافتن خریداران نیاز به کاهش قیمت داشته باشد. بنابراین، شما نمی خواهید حد ضرر خیلی نزدیک به ورودی شما باشد. با پایین آمدن شمع چکش در 1.0777، حد ضرر احتمالی می تواند 1.0776 باشد.

قیمت هدف: راههای متعددی برای خروج از معامله در سود وجود دارد، مانند خروج از معامله در زمان بسته شدن کندل بعدی در صورتی که معامله در سود باشد، هدف قرار دادن سطوح حمایت یا مقاومت یا استفاده از اندیکاتور ATR. در این مثال، میتوان قیمت هدف را سطح بالای نوسان قبلی یعنی نرخ 1.1095 قرار داد.

معامله: با قیمت ورودی 1.0864 و توقف ضرر 1.0776، ریسک کل معامله 88 پیپ است. اگر با 0.1 لات این معامله را باز کرده باشید، به این معنی است که اگر این معامله به قیمت ورود برسد و سپس به حد ضرر برسد، زیان کلی 88 دلار خواهد بود. در این مثال، بازار بالاتر از قیمت هدف معامله شد که منجر به سود تقریبی 231 دلار میشود.

تماشا کنید : آموزش رایگان فارکس از صفر تا صد – آموزش تصویری فارکس

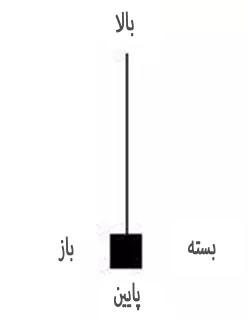

2) شوتینگ استار

الگوی شوتینگ استار را نیز میتوان در استراتژی پرایش اکشن در فارکس بخوبی استفاده کرد. الگوی ستاره دنباله دار یا Shooting Star یک سیگنال نزولی است که نشاندهنده احتمال حرکت بازار به سمت پایین است و عمدتاً در بازارهای با روند نزولی استفاده میشود. در واقع کندل شوتینگ استار برعکس الگوی چکش است. در اینجا نمونه ای از یک کندل شوتینگ استار را مشاهده کنید:

یک کندل شوتینگ استار در استراتژی پرایس اکشن فارکس نشان می دهد که خریداران (بول ها) بازار را به سمت اوج جدیدی سوق می دهند. با این حال، آنها به اندازه کافی قوی نیستند که قیمت را در آن سطح بالا نگه دارند و حاظر باشند که تمام موقعیت های خرید خود را باز نگه دارند. این امر باعث می شود که بازار پایین بیاید و فروشندگان وارد بازار شوند. در کندل شوتیگ استار سطح قیمت باز و بسته هر دو باید در نیمه پایینی کندل باشد. به طور کلاسیک، قیمت بسته بالاتر از قیمت باز است، اما اگر قیمت بسته زیر سطح قیمت باز باشد، سیگنال قوی تری است.

در نمودار فوق پرایس اکشن فارکس EUR/USD، سه نمونه از الگوی ستاره دنباله دار یا شوتینگ استار وجود دارد. از طریق تجزیه و تحلیل سطوح قیمت باز، بسته، بالا و پایین، این الگو نشان می دهد که حرکت نزولی محتمل است. در این مثالها، پس از تشکیل شمعها، قیمت کاهش یافت. باز هم، تضمینی وجود ندارد که این اتفاق بیفتد و اگر به دقت نگاه کنید، نمونه هایی را در همان نمودار خواهید دید که قیمت پایین تر از آن حرکت نکرده است. چگونه می توانستید آن را معامله کنید؟

ورود: در این استراتژی پرایس اکشن در فارکس، سطح احتمالی برای ورود به یک معامله، می تواند زمانی باشد که بازار در نهایت موفق به شکستن سطح پایین کندل شوتیگ استار شود. پایین ترین کندل شوتینگ استار سوم – که در هفته 12 ژانویه 2020 شکل گرفت – 1.1086 است. بنابراین، قیمت ورودی می تواند 1.1085 باشد.

حد ضرر: سطح توقف ضرر احتمالی ممکن است در اوج شمع ستاره دنباله دار باشد. با در نظر گرفتن اوج کندل شوتینگ استار در 1.1172، حد ضرر احتمالی می تواند 1.1173 باشد.

قیمت هدف: راههای متعددی برای خروج از معامله در سود وجود دارد، مانند خروج از معامله در زمان بسته شدن کندل بعدی در صورتی که معامله در سود باشد، هدف قرار دادن سطوح حمایت یا مقاومت یا استفاده از اندیکاتور ATR. در این مثال، میتوان قیمت هدف را سطح پایین نوسان قبلی یعنی نرخ 1.10981 قرار داد.

معامله: با قیمت ورودی 1.1085 و توقف ضرر 1.1173، ریسک کل معامله 88 پیپ است. اگر با 0.1 لات این معامله را باز کرده باشید، به این معنی است که اگر این معامله به قیمت ورود برسد و سپس به حد ضرر برسد، زیان کلی 88 دلار خواهد بود. در این مثال، ، بازار پایین تر از قیمت هدف معامله شد که منجر به سود تقریبی 104 دلاری میشود.

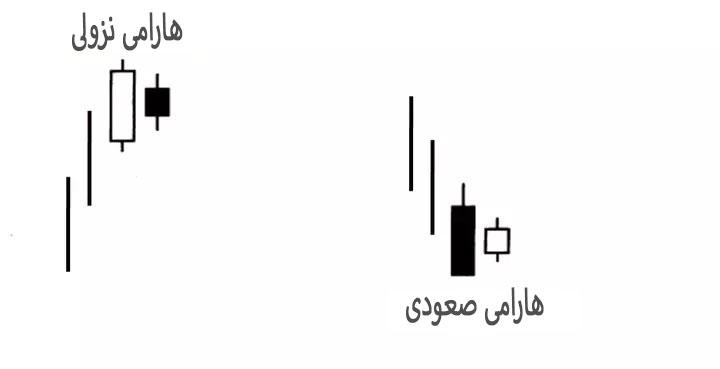

3) هارامی

الگوی هارامی در استراتژی پرایس اکشن در فارکس یک الگوی دو شمعی است که نشان دهنده عدم تصمیم گیری در بازار است و عمدتاً برای معاملات شکست یا بریک اوت استفاده می شود. در اینجا نمونه ای از نحوه شکل گیری کندل هارامی نزولی و صعودی را مشاهده میکنید:

کندل هارامی صعودی زمانی شکل میگیرد که محدوده بالا و پایین شمع صعودی در محدوده بالا و پایین شمع نزولی قبلی ایجاد شود. از آنجایی که هیچ تداومی برای تشکیل یک سطح جدید پایین تر وجود نداشته است، کندل هارامی صعودی نشان دهنده عدم تصمیم گیری در بازار است که می تواند منجر به شکست به سمت بالا یا صعودی شود.

در اینجا چند نمونه از الگوهای هارامی صعودی و نزولی که در یک دوره زمانی شکل میگیرند آورده شده است:

چگونه می توانید این الگوها به عنوان یک استراتژی پرایس اکشن در فارکس استفاده کنید؟ راه های زیادی وجود دارد اما هیچ راه کامل و صد درصدی وجود ندارد. با این حال، بسیاری از معامله گران از کندل هارامی به عنوان یک الگوی شکست مستقل استفاده می کنند. در اینجا برخی از قوانین ممکن برای ایجاد وجود دارد:

معامله با الگوی هارامی صعودی

- الگوی هارامی صعودی (محدوده بالا و پایین شمع صعودی که در محدوده بالا و پایین شمع نزولی قبلی ایجاد می شود) را شناسایی کنید.

- یک پیپ بالاتر از شمع آخر وارد شوید.

- حد ضرر را یک پیپ زیر پایین شمع قبلی قرار دهید.

- در استراتژی پرایس اکشن خود، یک نسبت پاداش به ریسک یک به یک هدف گذاری کنید، یعنی همان مقدار پیپ هایی را که از قیمت ورودی تا قیمت توقف ضرر ریسک کرده اید را، قیمت هدف نیز قرار دهید.

- اگر معامله در شمع جدید بعدی باز نشد (به قیمت ورود شما نرسید) سفارش خرید را لغو کنید. اگر معامله در شمع جدید بعدی آغاز شد، آن را تا رسیدن به حد ضرر یا رسیدن به قیمت هدف باز بگذارید.

بر اساس قوانین بالا، در اینجا مثالی بصورت تصویری روی نمودار آورده شده است:

در نمودار جفت ارز EUR/GBP فوق، الگوی هارامی صعودی شکل گرفته است. در استراتژی پرایس اکشن با استفاده از قانون بالا، میتوان قیمت ورودی بالاتر از بالاترین شمع آخر، با توقف ضرر در پایینترین شمع قبلی سفارش گذاشت. اگر سفارش با باز شدن کندل بعدی شروع نشد، می توانید به سادگی سفارش ارسال شده را لغو کنید و به دنبال معامله بعدی باشید. اگر بازار به قیمت سفارش رسید، منتظر شوید که قیمت به حد ضرر یا هدف شما برسد تا از معامله خارج شوید.

معامله با الگوی پرایس اکشن هارامی نزولی

- الگوی هارامی نزولی (محدوده بالا و پایین شمع نزولی که در محدوده بالا و پایین شمع صعودی قبلی ایجاد می شود) را شناسایی کنید.

- یک پیپ زیر پایین آخرین شمع وارد شوید.

- حد ضرر را یک پیپ بالاتر از شمع قبلی قرار دهید.

- در استراتژی پرایس اکشن خود، یک نسبت پاداش به ریسک یک به یک هدف گذاری کنید ، به این معنی که همان مقدار پیپ هایی را که از قیمت ورودی تا قیمت توقف ضرر در معرض خطر هستید، هدف قرار دهید.

- اگر معامله با باز شدن یک شمع جدید باز نشد، سفارش را لغو کنید. اگر معامله آغاز شده است، آن را تا رسیدن به حد ضرر یا رسیدن به حد ضرر در بازار بگذارید.

4) استراتژی پرایس اکشن در فارکس با اسکالپ

انواع مختلفی از استراتژی های اسکالپ قیمت فارکس برای معامله گران روزانه وجود دارد. با این حال، از آنجایی که استراتژی اسکالپ شامل انجام معاملات بسیار کوتاه مدت چندین بار در روز است، فیلترهای بیشتری برای این استراتژی پرایس اکشن در فارکس وجود دارد.

یک فیلتر مهم ممکن است پیدا کردن بازارهایی باشد که در یک “روند” هستند که به معامله گران کمک می کند تا تشخیص دهند چه گروهی کنترل بازار را در دست دارند – خریداران یا فروشندگان. میانگین متحرک (MA) یک اندیکاتور معاملاتی مفید است که می تواند به شناسایی روند کمک کند. از آنجایی که اسکالپرها به دنبال حرکات کوتاه مدت هستند، معمولا میانگین متحرک سریعتر – مانند میانگین متحرک بیست و پنجاه دوره ای یا میانگین متحرک نمایی – استفاده می شود.

حال بیایید قوانینی را برای استراتژی اسکالپ پرایس اکشن در فارکس تعریف کنیم، که از ترکیب میانگین متحرک -برای تشخیص روند- و پرایس اکشن -برای پیدا کردن سطوح ورود و توقف ضرر- تشکیل میشود.

بخوانید : ۸ استراتژی معاملات فارکس | استراتژی فارکس خود را پیدا کنید

| تنظیمات صعودی | تنظیمات نزولی |

|---|---|

| چارت 4 ساعته | چارت 4 ساعته |

| میانگین متحرک 20 دوره ای بالای 50 دوره ای | میانگین متحرک 20 دوره ای پایین 50 دوره ای |

| الگوی چکش یا هارامی صعودی | الگوی شوتیگ استار یا هارامی نزولی |

| الگوی پرایس اکشن بین 20 MA و 50 MA شکل می گیرد | الگوی پرایس اکشن بین 20 MA* و 50 MA شکل می گیرد |

| ورود: 1 پیپ بالاتر از بالای شمع | ورود: 1 پیپ پایین تر از پایین شمع |

| حد ضرر: 1 پیپ پایین تر از پایین شمع | حد ضرر: 1 پیپ بالاتر از بالای شمع |

| قیمت هدف: نوسان بالای قبلی یا معادل ریسک (بر مبنای پیپ) | قیمت هدف: نوسان پایین قبلی یا معادل ریسک (بر مبنای پیپ) |

| اگر در شمع جدید بعدی معامله باز نشد، سفارش را لغو کنید | اگر در شمع جدید بعدی معامله باز نشد، سفارش را لغو کنید |

این فقط یک مثال است تا شما را به این فکر وا دارد که چگونه استراتژی پرایس اکشن خود را توسعه دهید. هر استراتژی، معاملات برنده و بازنده خواهد داشت، بنابراین ریسک خود را معقولانه مدیریت کنید. حال اجازه دهید به استراتژی در عمل نگاه کنیم.

نمودار جفت ارز AUD/USD در بالا یک حرکت صعودی را نشان می دهد. بیایید این را در نمودار چهار ساعته ببینیم:

میانگین متحرک 20 دوره ای (خط آبی) بالاتر از میانگین متحرک 50 دوره ای (خط قرمز) است. این با بخشی از قوانین بالا برای استراتژی اسکالپینگ پرایس اکشن فارکس مطابقت دارد. گامهای بعدی شناسایی تنظیمات قیمت است که در بین میانگینهای متحرک ایجاد میشوند.

در نمودار بالا، دو الگوی هارامی صعودی نشان داده شده است که در بین دو میانگین متحرک ایجاد شدهاند. اولین معامله در استراتژی پرایس اکشن با رسیدن قیمت به سطح بالای شمع آغاز میشود و به حرکت بالاتر ادامه داد، که احتمالاً بسته به نحوه مدیریت آن، منجر به یک معامله برنده میشود. با این حال، دومین معامله پرایس اکشن، با رسیدن قیمت به سطح بالای کندل باز میشود و سپس به سمت حد ضرر حرکت میکند، که احتمالاً منجر به معامله باخت میشود.

بخوانید : استراتژی هجینگ در فارکس و روش اجرای این استراتژی فارکس

جمع بندی

پرایس اکشن ابزار قدرتمندی است و مبنایی برای استراتژی های متعددی است که توسط معامله گران در سراسر جهان استفاده می شود.

استراتژی پرایس اکشن در فارکس بین معامله گران حرفه ای بسیار متداول است. مبنای پرایس اکشن حرکت قیمت روی چارت و الگوها هستند. الگوهایی که در اینجا به آنها اشاره کردیم از جمله متداول ترین و قدرتمندترین الگوهای کندل استیک برای استفاده در استراتژی پرایس اکشن در معاملات فارکس است. با تمرین کردن و بکارگیری آنها در معاملات آزمایشی فارکس استراتژی معاملاتی خود را طراحی کنید و آماده ورود به فارکس شوید.

برای ساخت حساب آزمایشی فارکس از راهنمای تجارت آفرین و فیلم های آموزشی ما استفاده نمایید.

سئوالات متداول

پرایس اکشن چیست ؟

پرایس اکشن یک روش برای تجزیه و تحلیل بازارهای مالی است که به معامله گران این اجازه را می دهد تا مبنای تصمیمات خود را بر قیمت های زنده و موجود قرار دهند. در واقع Price Action تغییرات قیمت در یک بازه زمانی است.

آیا در استراتژی پرایس اکشن از اندیکاتورها نیز استفاده میشود ؟

اغلب معامله گرانی که از استراتژی پرایس اکشن برای تحلیل تکنیکال بازار استفاده میکنند اندیکاتورها را به چارت اضافه نمیکنند. با این حال همانطور که در مثال های بالا نیز ملاحظه کردید، گاهی برای تعیین روند و پیدا کردن نقاط ورودی و خروجی دقیق تر میتوان از اندیکاتورها نیز در یک استراتژی پرایس اکشن استفاده نمود.

کدام روش تحلیل تکنیکال : پرایس اکشن یا اندیکاتورها ؟

اندیکاتورها اطلاعات قیمت را می گیرند و فرمولی را برای آن اعمال می کنند. اندیکاتورها چیزی را به اطلاعات قیمتی که در کندل های خود می بینید اضافه یا حذف نمی کنند – آنها فقط اطلاعات را به روشی متفاوت پردازش می کنند. استراتژی پرایس اکشن خود قیمت را در لحظه تحلیل میکند و سیگنال خرید و فروش میدهد.

اندیکاتور اغلب متاخر هستند و از پرایس اکشن اطلاعات قیمت را میگیرند.

آیا از استراتژی پرایس اکشن در ارز دیجیتال نیز میتوان استفاده کرد ؟

استراتژی پرایس اکشن را میتوان در تمام بازرهای مالی از جمله بازار ارز دیجیتال مورد استفاده قرار داد. تنها کافیست با الگوهایی که در اینجا برای شکل دادن به یک استراتژی پرایس اکشن در فارکس آشنا شوید و آنها را برروی چارت های ارز دیجیتال پیاده سازی نمایید.

این مطلب آموزش بخشی از سری آموزش های رایگان آموزش فارکس است.

مبحث شماره 3 از بخش پرایس اکشن مجموعه کامل آموزش فارکس

مبحث قبلی: معامله با پرایس اکشن | خرید و فروش بر مبنای پرایس اکشن

مبحث بعدی: قدرت سایه های کندل استیک در پرایس اکشن

سلام و عرض ادب

استاد عزیز اولا خواستم بابت این همه مطالب مفید که در اختیار کاربران به صورت رایگان قرار میدید تشکر ویژه بکنم

در ادامه فقط خواستم خدمتتون عرض کنم که چرا شما با این همه علم و توانایی تمرکزی بر روی افزایش بازدید کننده ندارید و پیج های اینستا و تلگرام شما که از خیلی از پیج ها مفیدتر و به درد بخورتر هستند خیلی پر بازدید و فالوور نیستند

خیلی از کسایی که دارن مانور میدن و هیچی هم حالیشون نیست با پول های زیاد و تبلیغات کاذب کلی کاربر رو به سمت خودشون کشیدن و متاسفانه افرادی با توانایی های شما دیده نمیشن

امیدوارم که خیلی از علاقمندان شما رو بشناسن و از مطالب عالی شما استفاده کنن

موفق و پیروز باشید

با سلام و ممنون از نظر محبت آمیز شما

دلیل اینکه روی شبکه های اجتماعی و حتی خود سایت نمی توانم چندان فعالیتی داشته باشم، محدودیت زمانی است. تمام وقتی که من می توانم روزانه روی این موارد بگذارم کمتر 1 ساعت است که متاسفانه اجازه گسترش بیشتر را نمی دهد.

با تشکر از شما دوست عزیز