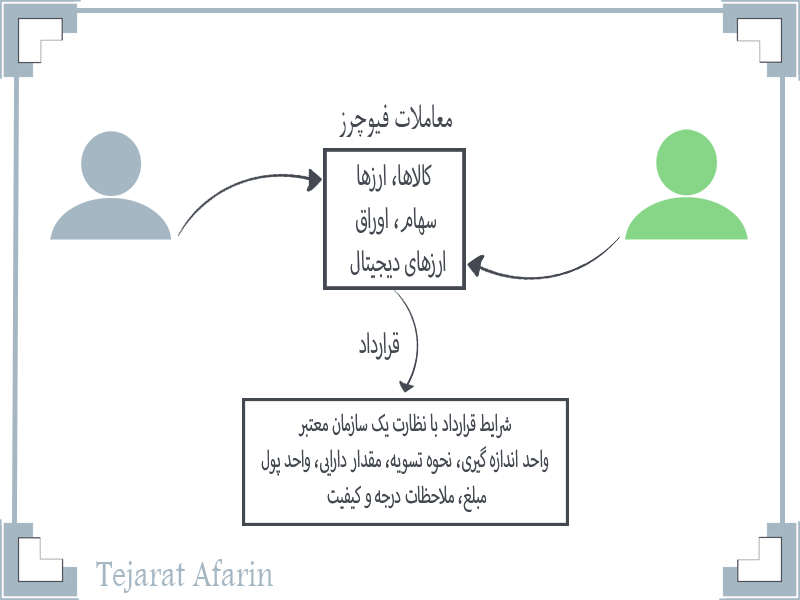

معاملات فیوچرز که به آن معاملات آتی نیز گفته میشود توافقی است بین دو طرف – خریدار و فروشنده – که در آن طرف اول موافقت می کند که از طرف دوم، تعداد مشخصی از یک دارایی مانند سهام، کالا، ارز و غیره را در زمان مشخصی در آینده با قیمت از پیش تعیین شده و شرایط مشخصی خریداری کند. بنابراین در هنگام انجام معاملات فیوچرز در همان ابتدا درباره تمام جزئیات معامله توافق میشود.

مبحث شماره 6 از بخش مقدماتی مجموعه کامل آموزش فارکس

از آنجایی که قراردادهای Futures از نظر تاریخ انقضا و اندازه قرارداد استاندارد هستند اغلب بصورت آزاد در بازاری شبیه به بازار بورس توسط خریداران و فروشندگان معامله میشوند. تمام معاملات فیوچرز توسط یک نهاد قانونی مانند سازمان بورس و اوراق بهادار تضمین و مدیریت میشود. در ادامه این مقاله به طور مفصل به بررسی و توضیح این نوع معاملات در بازارهای مالی خواهیم پرداخت.

فیوچرز چیست ؟

در بازارهای مالی یک نوع قرار داد به نام فیوچرز (Futuers) وجود دارد که در فارسی به آن قرارداد آتی نیز گفته می شود. در این نوع قرارداد معامله گران یک دارایی را در زمان حال خرید و فروش می کنند، اما تحویل و تملک آن را در تاریخی در آینده موکول میکنند. بر خلاف معامله عادی یا اسپات که خرید یا فروش و تحویل دارایی به طور هم زمان صورت می گیرد، در معاملات فیوچرز، معامله گران، خرید یا فروش یک دارایی را در زمان حال انجام می دهند، اما سود و ضرر معامله در آینده مشخص می شود. اگر قیمت دارایی در روز تحویل بالا رفته باشد، خریدار سود و فروشنده ضرر می کند و همینطور برعکس.

همانند معاملات آپشن که قبلا در مورد آنها توضیح دادیم، در معاملات Futures نیز یک خریدار و یک فروشنده وجود دارند. اما برخلاف آپشن ها که در زمان انقضا قرارداد بی ارزش میشود، وقتیکه معاملات فیوچرز به زمان انقضا میرسند، خریدار موظف به دریافت و خرید دارایی است و فروشنده نیز موظف به واگذار کردن و انتقال دارایی به اوست.

دارایی هایی که میتوان آنها را بصورت فیوچرز خرید و فروش کرد بسیار زیاد هستند، ولی پراستفاده ترین آنها سویا، قهوه، نفت خام، سهام، شاخص ها، ارزهای دیجیتال و در نهایت ارزهای بازار فارکس است.

به نقل از nerdwallet، قراردادهای آتی می توانند توسط بسیاری از فعالان بازارها مالی، از جمله سرمایه گذاران و سفته بازان، و همچنین شرکت هایی که در واقع می خواهند کالا را بصورت فیزیکی تحویل بگیرند یا عرضه کنند، استفاده شوند.

معاملات فیوچرز چگونه کار میکنند ؟

معاملات فیوچرز به معامله گران این امکان را می دهد که قیمت خاصی را تضمین کنند و از نوسانات احتمالی قیمت (بالا یا پایین) در آینده در امان بمانند. برای نشان دادن نحوه کارکرد قراردادهای آتی، به مثالی در مورد سوخت هواپیما میپردازیم:

یک شرکت هواپیمایی که میخواهد قیمت سوخت هواپیما را برای جلوگیری از افزایش غیرمنتظره کنترل کند، میتواند یک قرارداد فیوچرز بخرد که با خرید مقدار مشخصی سوخت هواپیما برای تحویل در آینده با قیمتی مشخص وجود دارد.

یک توزیع کننده سوخت هواپیما ممکن است یک قرارداد فیوچرز را بفروشد تا اطمینان حاصل کند که بازار ثابتی برای سوخت خود دارد و از کاهش غیرمنتظره قیمت ها محافظت می کند.

هر دو طرف بر سر شرایط خاصی توافق دارند: برای مثال خرید (یا فروش) 1 میلیون لیتر سوخت، تحویل آن در 90 روز، به قیمت هر لیتر 2 دلار.

در این مثال، هر دو طرف قصد هج کردن یا پوشش ریسک خود را دارند، شرکتهای زیادی وجود دارند که برای مدیریت بازار خود و محافظت از تجارت خود در مقابل نوسانات شدید قیمت در آینده معاملات فیوچرز را میخرند یا میفروشند.

اما همه افراد حاضر در بازار فیوچرز برای پوشش ریسک وارد معاملات فیوچرز نمیشوند. برخی از آنها معامله گران فیوچرز یا سفته بازانی هستند که به دنبال کسب درآمد از تغییرات قیمت در خود قراردادهای فیوچرز هستند. اگر قیمت سوخت هواپیما افزایش یابد، خود قرارداد فیوچرز هم ارزش بیشتری پیدا می کند و صاحب آن قرارداد می تواند آن را با قیمت بیشتری در بازار فیوچرز بفروشد. این نوع معاملهگران میتوانند قرارداد فیوچرز را بدون قصد تحویل کالا بخرند و بفروشند. آنها فقط به منظور سود کردن از نوسانات آتی قیمت ها وارد این بازار میشوند.

با توجه به خرید و فروش روزانه کسب و کارها، دلالان، سرمایه گذاران، سفته بازان و دیگران، بازار فیوچرز بازار پر نوسان و نسبتاً نقدشوندهای است.

مزایای معاملات فیوچرز برای معامله گران

به نقل از schwab، سرمایه گذاران و معامله گران خرد، معمولاً از معاملات فیوچرز به عنوان راهی برای گمانه زنی در مورد حرکت آتی قیمت یک دارایی استفاده می کنند. آنها با بیان عقیده خود در مورد اینکه بازار ممکن است در جهت پیش بینی آنها حرکت کند، به دنبال سود از آن دارایی مشخص هستند.

برخی از سرمایه گذاران نیز از قراردادهای فیوچرز به عنوان بخشی از استراتژی هجینگ خود استفاده می کنند که معمولاً برای کمک به جبران حرکت های آتی بازار در یک کالای خاص که ممکن است در غیر این صورت بر پرتفوی یا تجارت آنها تأثیر بگذارد.

سهام شرکتها یا ETF ها نیز می توانند به طور مشابه برای سفته بازی یا هج کردن در برابر حرکات آتی بازار مورد استفاده قرار گیرند. هرکدام از معاملات فیوچرز، ریسک های مختص به خود را دارند که باید از آنها آگاه باشید. با این وجود مزایایی در بازار فیوچرز وجود دارد که در بازارهای سنتی دیگر مانند بازار سهام وجود ندارد. این مزایا عبارتند از:

پارامترهای یک قرارداد فیوچرز

معاملات فیوچرز برای سهولت خرید و فروش استاندارد میشوند. در واقع هر قرارداد فیوچرز این پارامترها را دارد:

- واحد اندازه گیری.

- نحوه تسویه معامله – تحویل فیزیکی مقدار معینی از کالا یا تسویه نقدی.

- مقدار کالایی که قرار است تحویل داده شود یا تحت پوشش قرارداد باشد.

- واحد پولی که قرارداد در آن تعیین شده است

- ارزی که قرارداد آتی در آن نرخ گذاری شده است.

- ملاحظات درجه یا کیفیت، در صورت لزوم.

اگر قصد دارید معاملات فیوچرز انجام دهیدد باید مراقب باشید زیرا شما نمی خواهید مجبور به تحویل فیزیکی کالا باشید. بیشتر معامله گران معمولی نمیخواهند پس از انقضای قرارداد، مجبور به امضای دریافت بار قطار سویا شوند و سپس ببینند که با آن چه کار کنند.

اگر قرارداد فیوچرز را تا انقضا نگه دارید چه اتفاقی می افتد؟

به نقل از Investopedia، بیشتر معامله گرانی که قراردادهای فیوچرز را تا زمان انقضا نگه می دارند، موقعیت خود را به صورت نقدی تسویه می کنند. به عبارت دیگر، معاملهگر بسته به افزایش یا کاهش دارایی پایه در طول دوره نگهداری سرمایهگذاری، به سادگی به تسویه نقدی آن میپردازد.

با این حال، در برخی موارد، قراردادهای فیوچرز به تحویل فیزیکی نیاز دارند. در این سناریو، سرمایهگذار پس از انقضا، دارایی پایه را تحویل میگیرد. آنها مسئول تحویل کالاها و پوشش هزینه های جابجایی، ذخیره سازی فیزیکی و بیمه آنها هستند.

ریسک های معاملات فیوچرز

بسیاری از سفته بازان مقدار قابل توجهی پول برای معامله در بازار فیوچرز وام می گیرند زیرا این راهی است که از تغییرات کوچک قیمت سود بالقوه بزرگی نسیب آنها میشود که زمان و تلاش آنها را توجیه می کند. اما قرض گرفتن پول ریسک را نیز افزایش می دهد: اگر بازارها علیه شما حرکت کنند و این کار را به طرز چشمگیری بیش از آنچه انتظار دارید انجام دهند، ممکن است پول بیشتری نسبت به سرمایه گذاری خود از دست بدهید.

قوانین لوریج و حاشیه در دنیای فیوچرز و کالاها نسبت به دنیای معاملات سهام آزادتر هستند. یک بروکر کالا ممکن است به شما اجازه دهد بسته به قرارداد اهرم 10:1 یا حتی 20:1 داشته باشید، بسیار بالاتر از آنچه در دنیای سهام می توانید بدست آورید. این خود بروکر است که قوانین را تعیین می کند.

هر چه لوریج بیشتر باشد، سود بیشتر است، اما زیان احتمالی نیز بیشتر می شود: یک تغییر 5 درصدی در قیمت ها می تواند باعث شود سرمایه گذار با اهرم 10:1 معادل 50 درصد از سرمایه خود را به دست آورد یا از دست بدهد. این نوسان به این معنی است که سفته بازان به نظم و انضباط نیاز دارند تا هنگام سرمایه گذاری در معاملات فیوچرز، خود را در معرض ریسکهای اشتباهی قرار ندهند.

یک مثال از ریسک های بازار فیوچرز که سال 2020 اتفاق افتاد. در آوریل 2020، قیمت نفت برای اولین بار در تاریخ به دلیل ترکیبی از عوامل بیسابقه ناشی از همهگیری COVID-19 به زیر 0 دلار رسید. به دلیل کاهش تقاضا تاسیسات ذخیره سازی به سرعت پر شد، به خصوص در بازارهای کلیدی مانند ایالات متحده، و معامله گران را در جایی برای ذخیره نفت اضافی باقی نگذاشت. این وضعیت در 20 آوریل 2020 به اوج خود رسید، زمانی که قیمت نفت خام وست تگزاس اینترمدیت (WTI) برای تحویل در ماه مه به -37.63- دلار در هر بشکه کاهش یافت. این بدان معنی بود که فروشندگان به خریداران پول می دادند تا نفت را از دستشان بردارند تا از متحمل شدن هزینه های اضافی ذخیره سازی جلوگیری کنند.

عامل مهم اصلی ساختار بازارهای فیوچرز نفت بود. نفت بر اساس قراردادهای فویچرز معامله می شود که در صورت عدم لغو قرارداد توسط خریدار، پس از انقضا به تحویل فیزیکی نیاز دارند. با نزدیک شدن به پایان انقضای قرارداد ماه می نفت خام، معامله گرانی که این قراردادها را دارند با چشم انداز تحویل نفتی مواجه شدند که نمی توانستند ذخیره کنند. این منجر به عجله برای فروش قراردادها شد و باعث شد که قیمت ها به محدوده منفی سقوط کند. این حادثه آسیب پذیری در بازار فیوچرز را در زمان بحران را برجسته کرد.

معاملات فیوچرز در فارکس چگونه است ؟

به نقل از Investopedia، معاملات فیوچرز فارکس، مانند انواع دیگر معاملات آتی دارای پارامترهای مشخصی هستند و استاندارد شده اند. این قردادها در زمان انقضا که معمولاً دومین روز کاری قبل از سومین چهارشنبه ماه های قرارداد بعدی (مارس، ژوئن، سپتامبر، دسامبر) هستند به صورت نقدی تسویه می شوند.

معاملات فیوچرز فارکس به دلایل مختلفی انجام می شوند. اولاً، به دلیل اینکه این معاملات در اندازههای مختلفی از قراردادها ارائه میشود و ابزار خوبی برای سرمایهگذاران خرد و کلان هستند.

معاملات فیوچرز فارکس همچنین می توانند بعنوان استراتژی هجینگ برای شرکت هایی باشد که پرداخت های ارزی در آینده دارند. به عنوان مثال، اگر یک شرکت آمریکایی بدلیل خرید از یک شرکت اروپایی مجبور به پرداخت یورو در تاریخ آتی باشد، میتواند برای پوشش ریسک خود از نوسانات آتی جفت ارز یورو به دلار، قرارداد آتی فارکس یورو را بخرد تا خود را از این نوسانات در امان نگاه دارد.

معاملات فیوچرز در سهام چگونه است ؟

کالاها بخش بزرگی از دنیای معاملات فیوچرز را در اختیار دارند، اما این بازار فقط مختص به سکه، طلا، ذرت و سویا نیست. سرمایه گذاری فیوچرز سهام به شما این امکان را می دهد تا به معامله آتی شرکت های بورسی بپردازید و سهام آنها را معامله کنید. قراردادهای فیوچرز حتی برای بیت کوین نیز وجود دارد. برخی معاملهگران، معاملات فیوچرز را دوست دارند زیرا میتوانند موقعیت بزرگی داشته باشند، در حالی که مقدار نسبتاً کمی پول نقد میگذارند. برای مثال با باز کردن حساب نزد صرافی Kucoin شما میتوانید معاملات آتی بیت کوین انجام دهید.

اکثر سرمایه گذاران به خرید دارایی فکر می کنند و پیش بینی می کنند که قیمت آن در آینده افزایش یابد. اما معاملات دوطرفه به سرمایهگذاران اجازه میدهد بتوانند در تمام شرایط بازار سود کسب کنند. با شورت کردن یا پیش فروش یک دارایی شما میتوانید از کاهش نرخ آن سود کسب کنید.

بسیاری از بروکرهای فارکس که ما نام آنها را در لیست بهترین بروکر فارکس برای ایرانیان آورده ایم، امکان معاملات فیوچرز در سهام شرکت های امریکایی را میدهند.

چگونه معاملات فیوچرز انجام دهیم ؟

شروع معاملات فیوچرز نسبتا آسان است. یک حساب کاربری با یک بروکر که معاملات فیوچرز را ارائه میدهد باز کنید. یک کارگزار بازار فیوچرز احتمالاً در مورد تجربه شما در زمینه سرمایه گذاری، درآمد و ارزش خالص سؤال خواهد کرد. این سؤالات برای تعیین میزان ریسکی که بروکر به شما اجازه می دهد از نظر حاشیه و موقعیت تعیین کند، طراحی شده است.

هیچ استاندارد مشخصی برای ساختار کمیسیون و کارمزد در معاملات فیوچرز وجود ندارد. هر بروکر خدمات مختلفی را ارائه می دهد. برخی تحقیقات و مشاوره های خوبی ارائه می دهند، در حالی که برخی دیگر تنها یک نرخ و نمودار ارائه میدهند.

اگر تازه شروع به کار کرده اید، ما به شدت توصیه می کنیم مدتی را در یک حساب مجازی به معامله بپردازید تا زمانی که مطمئن شوید میتوانید از پس معاملات بر بیایید. برای حساب آزمایشی وارد بخش باز کردن حساب دمو فارکس شوید.

سئوالات متداول

فیوچرز به زبان ساده چیست ؟

فیوچرز، قراردادهای مالی هستند که طرفین را ملزم به خرید یا فروش دارایی در تاریخ و قیمتی در آینده و با از پیش تعیین شده می کند. خریدار باید بدون توجه به قیمت فعلی بازار در تاریخ انقضا، دارایی را به قیمت تعیین شده خریداری کند و فروشنده نیز باید دارایی پایه در همان شرایط به او بفروشد.

چه میزان سرمایه برای معاملات فیوچرز مورد نیاز است ؟

معامله در قراردادهای فیوچرز شامل پرداخت مارجین اولیه برای باز کردن معامله است. میزان مارجین بسته به اندازه معامله دارد. اغلب بروکرها تا 90% معامله را به شما قرض میدهند و شما میتوانید با سپرده گذاری 10% از کل معامله در این بازار فعالیت کنید. با این وجود میزان لوریجی که بروکرها به شما برای معاملات آتی میدهند متفاوت است.

آیا معاملات فیوچرز سودآور است ؟

از فاکتورهای اصلی بازار فیوچرز میتوان به سهولت دسترسی، نقدینگی بالا، فرصت های معاملاتی بسیار و لوریج بالا اشاره کرد. اگر در این نوع معاملات تجربه کافی داشته باشید، میتوانید سود خوبی از معاملات فیوچرز کسب کنید.

این مطلب آموزش بخشی از سری آموزش های رایگان آموزش فارکس است.

مبحث شماره 6 از بخش مقدماتی مجموعه کامل آموزش فارکس

مبحث قبلی: معاملات CFD چیست؟ بررسی معاملات CFD در فارکس

مبحث بعدی: معنی لوریج و مارجین در فارکس