الگوی ABCD برای انجام معاملات | الگوی هارمونیک

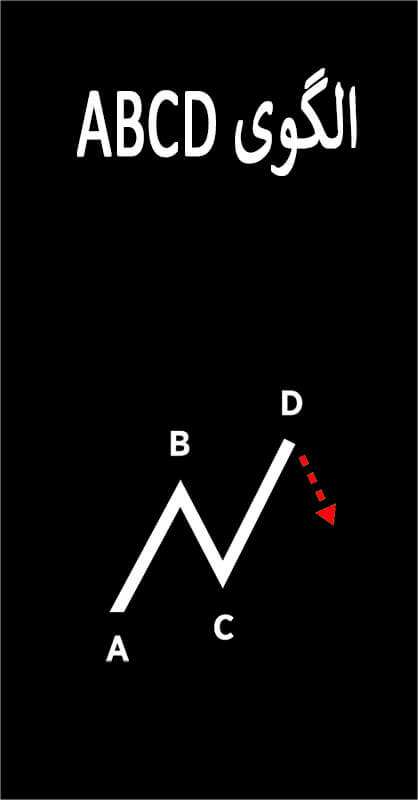

الگوی ABCD چیست ؟

الگوی ABCD یکی از الگوهای چارت برای تحلیل تکنیکال بازارهای مالی است. در واقع این الگو ترکیبی از قیمت و زمان برروی نمودار است که با 3 سوئینگ متناوب قیمت همراه است. با استفاده از الگوی ABCD معاملهگران میتوانند سیگنالهایی برای ورود و خروج احتمالی از بازار دریافت نمایند.

مبحث شماره 18 از بخش پرایس اکشن مجموعه کامل آموزش فارکس

چرا الگوی ABCD مهم است؟

استفاده از الگوی ABCD در بازارهای مالی مانند بازار فارکس، سهام و ارزهای دیجیتال بسیار رایج است. این الگو به تریدرها کمک میکند تا در هر بازه زمانی (نوسانگیری، سوئینگ و بلندمدت) و در شرایط متفاوت بازار (صعودی، نزولی و خنثی) بتوانند موقعیتهای مناسبی برای ورود و خروج از بازار شناسایی کنند.

تمام الگوهای چارت در تحلیل تکنیکال برمبنای الگوی ABCD هستند. بنابراین آشنایی با این Chart Pattern میتواند برای انجام معاملات و موفقیت در تریدکردن حائز اهمیت باشد. همچنین با استفاده از این الگو میتوان قبل از انجام معامله نسبت ریسک به فایده را اندازه گیری کرد.

فیلم آموزش الگوی هارمونیک ABCD

برای تماشای تمام ویدئوهای آموزشی تجارت آفرین میتوانید از کانال آپارات یا یوتیوب ما استفاده نمایید.

چگونه الگوی ABCD را شناسایی کنیم؟

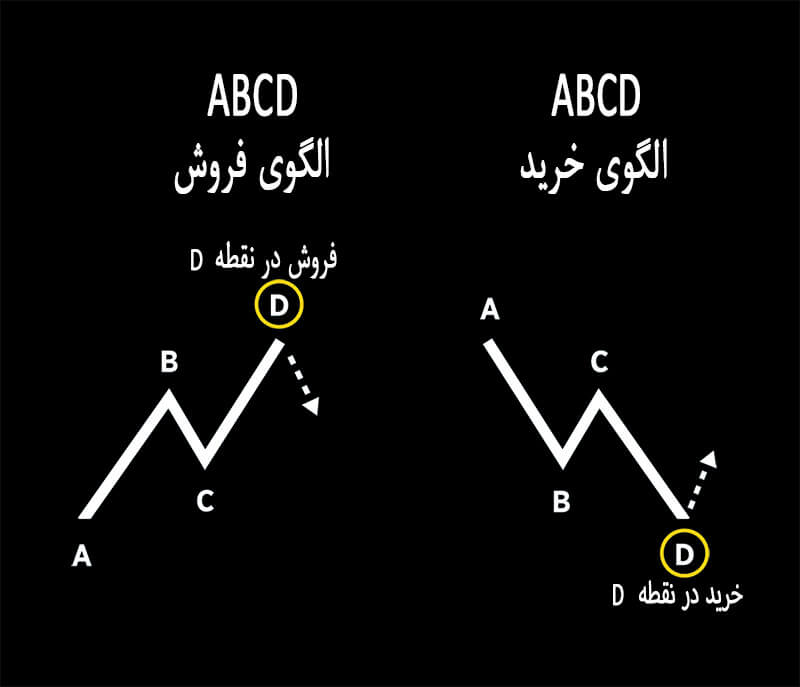

تمام الگوهای تحلیل تکنیکال چه الگوی چارت و چه الگوهای شمع دارای نوع صعودی و نزولی هستند. الگوهای صعودی کمک میکنند تا موقعیتی برای ورود به بازار با پوزیشن خرید شناسایی کنیم. درمقابل الگوهای نزولی سیگنالهایی برای فروش یا شورت کردن در بازاربه معاملهگران میدهد.

هر کدام از نقاط مشخص شده در این الگو در انتهای یک موج تشکیل میشوند که نشان از یک قیمت بالا و پایین دارند. همانطور که در عکس پایین ملاحظه میکنید و از نام این الگو نیز پیداست، الگوی ABCD از 4 نقطه و 3 موج تشکیل میشود که خط AB موج 1، خط BC موج 2 و خط CD موج 3 میباشند.

نکته: در مطالب آموزشی متفاوت ممکن است به جای واژه موج از واژه پایه، Legs یا … استفاده شود.

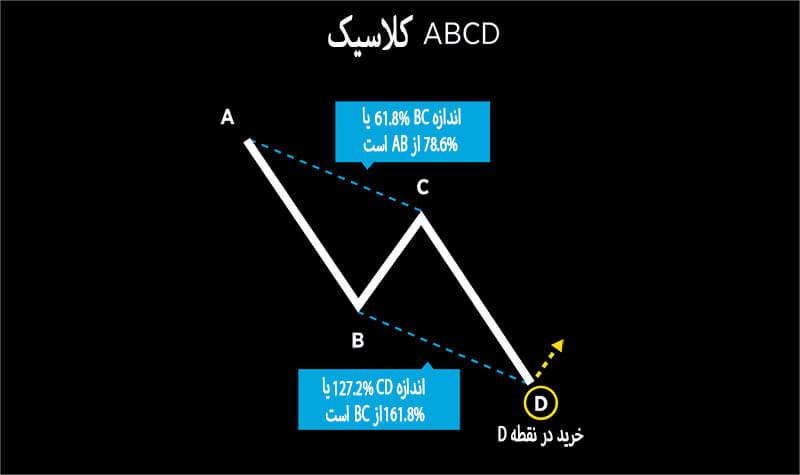

برای شناسایی الگوی ABCD از ابزار مهم تحلیل تکنیکال یعنی نسبتهای فیبوناچی استفاده میکنیم. با استفاده از این ابزار باید بدنبال تناسبی بین موج AB و CD باشیم. درواقع در اینصورت میتوان متوجه شد که الگو چه زمانی احتمالا تکمیل خواهد شد.

در بازههای زمانی مختلف، هر موج معمولا از 3 الی 13 کندل یا میله تشکیل میشود. تریدرها پس از شناسایی یک الگو، میتوانند از همگرایی آن با فیبوناچی در بازههای زمانی بلندمدتتر نیز استفاده کنند.

درواقع 3 نوع الگوی ABCD وجود دارد که در بازاهای صعودی و نزولی میتوان از آنها استفاده کرد. هر کدام از این انوع دارای خصوصیات مخصوص بخود هستند. در اینجا خصوصیات انواع الگوی ABCD در بازارهای مختلف را بررسی میکنیم.

خصوصیات الگوی ABCD صعودی (خرید در نقطه D)

در زیر بصورت تصویری میتوانید خصوصیات سه نوع الگوی ABCD صعودی را ملاحظه نمایید.

قوانین الگوی ABCD صعودی ( خرید در نقطه D )

1 – پیدا کردن موج AB

الف ) نقطه A بالاترین نقطه در این موج است

ب ) نقطه B پایینترین نقطه در این موج است

ج ) در حرکت از سمت A به B هیچ بالایی بالاتر از A و هیچ پایینی پایینتر از B وجود ندارد

2 – پس از پیدا کردن AB باید BC را پیدا کنیم

الف ) نقطه C باید پایینتر از نقطه A باشد

ب ) در حرکت از B به سمت C نباید هیچ پایینی از B پایین تر و هیچ بالایی از C بالاتر باشد

نکته: در روندهای قوی، BC ممکن است که تنها 38.2% یا 50% از AB باشد.

3 – پس از BC، CD را ترسیم کنید

الف ) نقطه D باید پایینتر نقطه B باشد

ب ) در حرکت از نقطه C به سمت D نباید بالایی بالاتر از C و پایینی پایینتر D باشد

ج ) جاییکه D تکمیل میشود را شناسایی کنید. از سطوح فیبوناچی استفاده کنید

نکات:

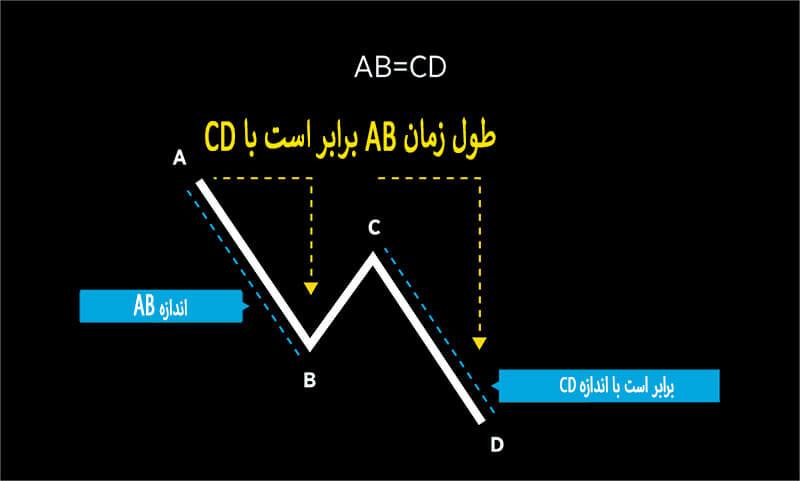

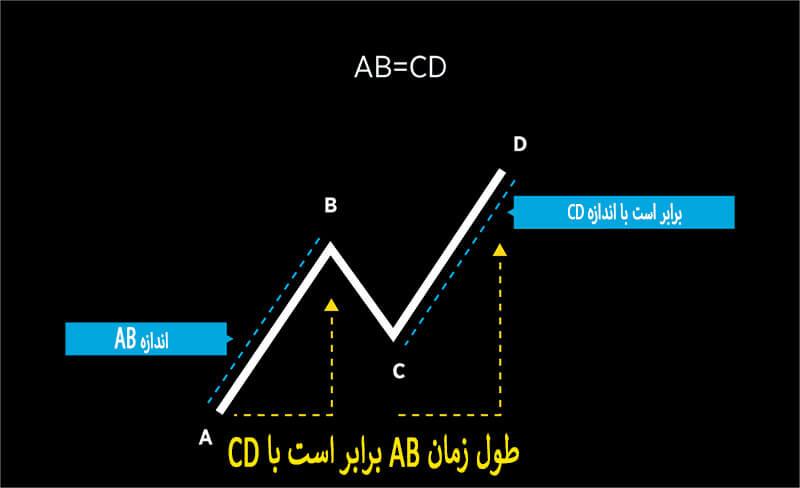

- اندازه CD ممکن است که برابر با اندازه AB باشد (از لحاظ قیمت)

- CD ممکن است 61.8% یا 78.6% از AB باشد (از لحاظ قیمت)

- CD ممکن است 127.2% یا 161.8% از BC باشد (از لحاظ قیمت)

د ) مشخص کنید که چه زمانی نقطه D ممکن است که تکمیل شود ( زمان ) و برای تایید از سطوح فیبوناچی استفاده کنید

نکات:

- ممکن است که اندازه CD برابر با AB باشد ( از لحاظ زمان )

- ممکن است که اندازه CD 61.8% یا 78.6% از AB باشد ( از لحاظ زمان )

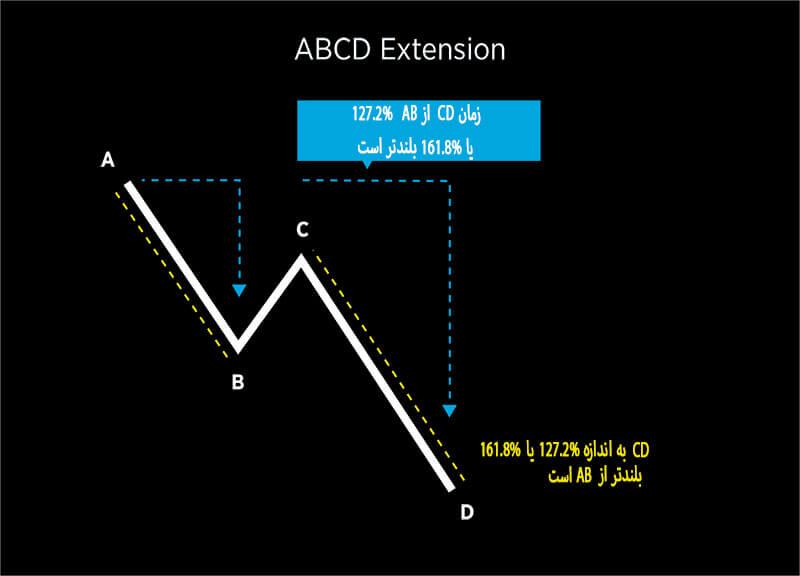

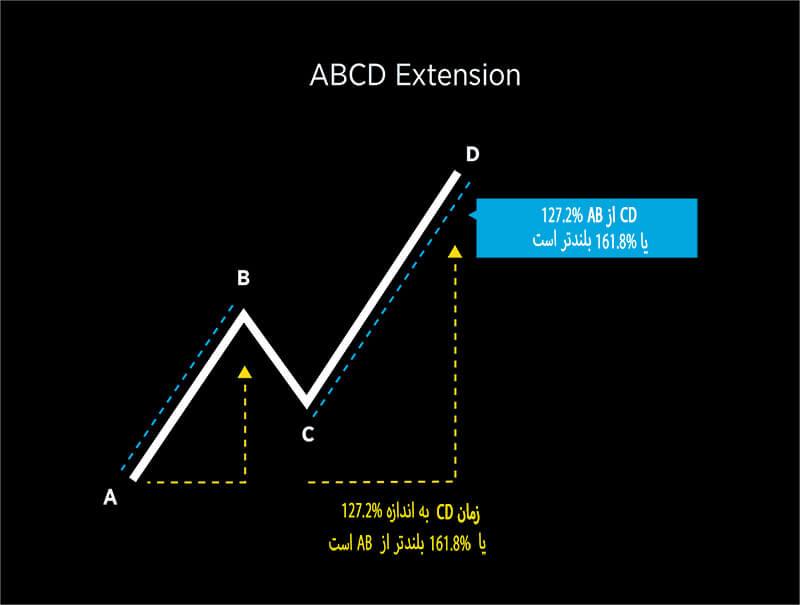

- ممکن است که اندازه CD 127.2% یا 161.8% از AB باشد ( از لحاظ زمان )

4 – به دنبال همگرایی بین فیبوناچی، الگو و روند باشید.

5 – مراقب شکافهای قیمتی و یا میله یا شمعهای در قسمت CD باشید، بهویژه وقتی بازار به نقطه D نزدیک میشود.

الف ) معاملهگران ممکن است این موارد را به عنوان نشانهای از احتمال تغییر روند تعبیر کنند و انتظار داشته باشند 127.2٪ یا 161.8٪ افزایش قیمت را ببینند.

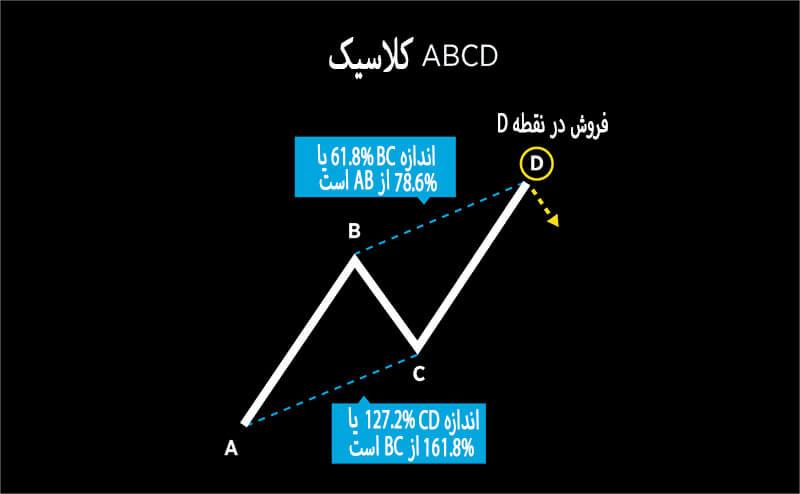

قوانین الگوی ABCD صعودی ( فروش در نقطه D )

در زیر بصورت تصویری میتوانید خصوصیات سه نوع الگوی ABCD نزولی را ملاحظه نمایید.

1 – پیدا کردن موج AB

الف ) نقطه A پایینترین نقطه در این موج است

ب ) نقطه B بالاترین نقطه در این موج است

ج ) در حرکت از سمت A به B هیچ پایینی پایینتر از A و هیچ بالایی بالاتر از B وجود ندارد

2 – پس از پیدا کردن AB باید BC را پیدا کنیم

الف ) نقطه C باید بالاتر از نقطه A باشد

ب ) در حرکت از B به سمت C نباید هیچ بالایی از B بالاتر و هیچ پایینی از C پایینتر باشد

ج ) نقطه C بصورت ایدهآل باید 61.8% یا 78.6% از AB باشد.

د ) در روندهای قوی ممکن است که BC تنها 38.2% یا 50% از AB باشد.

3 – پس از BC، CD را ترسیم کنید

الف ) نقطه D باید بالاتر نقطه B باشد

ب ) در حرکت از نقطه C به سمت D نباید پایینی پایینتر از C و بالایی بالاتر D باشد

ج ) جاییکه D تکمیل میشود را شناسایی کنید. از سطوح فیبوناچی استفاده کنید

نکات:

- اندازه CD ممکن است که برابر با اندازه AB باشد ( از لحاظ قیمت )

- CD ممکن است 61.8% یا 78.6% از AB باشد ( از لحاظ قیمت )

- CD ممکن است 127.2% یا 161.8% از BC باشد ( از لحاظ قیمت )

د ) مشخص کنید که چه زمانی نقطه D ممکن است که تکمیل شود ( زمان ) و برای تایید از سطوح فیبوناچی استفاده کنید

نکات:

- ممکن است که اندازه CD برابر با AB باشد ( از لحاظ زمان )

- ممکن است که اندازه CD 61.8% یا 78.6% از AB باشد ( از لحاظ زمان )

- ممکن است که اندازه CD 127.2% یا 161.8% از AB باشد ( از لحاظ زمان )

4 – به دنبال همگرایی بین فیبوناچی، الگو و روند باشید

5 – مراقب شکافهای قیمتی و یا میله یا شمعهای در قسمت CD باشید، بهویژه وقتی بازار به نقطه D نزدیک میشود.

الف) معاملهگران ممکن است این موارد را به عنوان نشانهای از احتمال تغییر روند تعبیر کنند و انتظار داشته باشند 127.2٪ یا 161.8٪ افزایش قیمت را ببینند.

این مطلب آموزش بخشی از سری آموزش های رایگان آموزش فارکس است.

مبحث شماره 18 از بخش پرایس اکشن مجموعه کامل آموزش فارکس

مبحث قبلی: استراتژی مارتینگل در فارکس چیست – ریسک های مارتینگل را بشناسیم

مبحث بعدی: استراتژی اسکالپ با ایچیموکو، استراتژی ساده اسکالپ در فارکس