بررسی یورو به دلار – در بحبوحه گمانه زنی های کاهش نرخ بهره بانک مرکزی اروپا و چشم انداز سیاست فدرال رزرو یورو به دلار نزدیک به 1.0700 تثبیت شد

یورو به دلار در جلسه روز پنجشنبه اروپا، در محدوده باریکی بالاتر از سطح حمایت کلیدی 1.0700 معامله می شود. حرکت صعودی این جفت ارز تحت تأثیر چشم انداز متضاد سیاست پولی بین بانک مرکزی اروپا (ECB) و فدرال رزرو (Fed) در حدود 1.0736 در این هفته محدود شده است.

دادههای اخیر منطقه یورو نشان میدهد که گزارش های اولیه تورم آوریل حاکی از رشد ثابت تورم کل سالانه است که به 2.4 درصد رسیده است. با این حال، شاخص اصلی قیمت مصرف کننده (CPI)، بدون احتساب قیمت های بی ثبات مواد غذایی و انرژی، از 2.9 درصد در ماه مارس به 2.7 درصد کاهش یافت. در حالی که این کاهش آنطور که پیش بینی می شد شدید نبود، اما نشان دهنده بازگشت بالقوه به هدف تورم 2 درصدی بانک مرکزی اروپا بود که انتظارات برای کاهش نرخ بهره را از جلسه ژوئن آغاز کرد.

دیدگاههای متفاوت در میان سیاستگذاران بانک مرکزی اروپا در مورد تمدید چرخه کاهش نرخ بهره پس از ژوئن ادامه دارد و این گمانهزنی را تقویت میکند که بانک مرکزی اروپا ممکن است سه کاهش نرخ بهره را در طول سال اجرا کند.

در مقابل، دلار آمریکا با فشار نزولی مواجه است، زیرا علیرغم اذعان به توقف پیشرفت در کاهش تورم به سمت هدف 2 درصدی، فدرال رزرو نسبت به اقدامات بالقوه تسهیل کمی در سال جاری خوش بین است.

سرخط خبرهای یورو به دلار

در جلسه معاملاتی روز پنجشنبه، EUR/USD در محدوده بالاتر از سطح حمایت بحرانی 1.0700 باقی مانده است. این جفت ارز روز چهارشنبه کاهش قابل توجهی را تجربه کرده بود زیرا فعالان بازار قبل از اعلام سیاست پولی فدرال رزرو محتاطانه عمل کردند. با این حال، به دنبال موضع ملایم فدرال رزرو در مورد نرخ های بهره نسبت به آنچه که در ابتدا پیش بینی می شد، بهبودی قوی داشت.

تصمیم فدرال رزرو برای ثابت نگه داشتن نرخ های بهره در محدوده 5.25%-5.50% برای ششمین بار متوالی با انتظارات بازار مطابقت داشت. با این حال، تفسیر جروم پاول، رئیس فدرال رزرو، در طول کنفرانس مطبوعاتی پس از FOMC نشان دهنده تمایل به گذار از یک موضع تندروانه به یک موضع خنثیتر بود. پاول اعتقاد خود را به کاهش نرخ بهره در اواخر سال جاری، علیرغم نگرانیها از توقف پیشرفت در کاهش تورم، ابراز کرد.

یکی دیگر از تحولات مهم، اعلام فدرال رزرو مبنی بر کاهش قابل توجه در اندازه ترازنامه بود که از اول ژوئن اجرایی شد. سقف اوراق بهادار خزانه داری که اجازه سررسید بدون جایگزینی داده می شود، از 60 میلیارد دلار فعلی در ماه به 25 میلیارد دلار کاهش می یابد، که نشان دهنده کاهش تدریجی است.

این اعلامیه ها فشار قابل توجهی بر دلار آمریکا وارد کرد، به طوری که شاخص دلار آمریکا (DXY) به طور قابل توجهی از بالاترین قیمت دو هفته اخیر خود یعنی 106.50 عقب نشینی کرد. انتظار می رود که نوسانات بازار همچنان ادامه داشته باشد زیرا سرمایه گذاران منتظر انتشار داده های اقتصادی کلیدی هستند، از جمله حقوق و دستمزد غیرکشاورزی ایالات متحده (NFP) و PMI خدمات ISM برای ماه آوریل، که قرار است روز جمعه منتشر شود. تحلیلگران پیش بینی می کنند که NFP رشد شغلی 243 هزار نفری را نشان دهد که نسبت به رقم مارس 303 هزار نفر کاهش یافته است، در حالی که پیش بینی می شود PMI خدمات ISM از 51.4 در ماه مارس به 52.0 افزایش یابد.

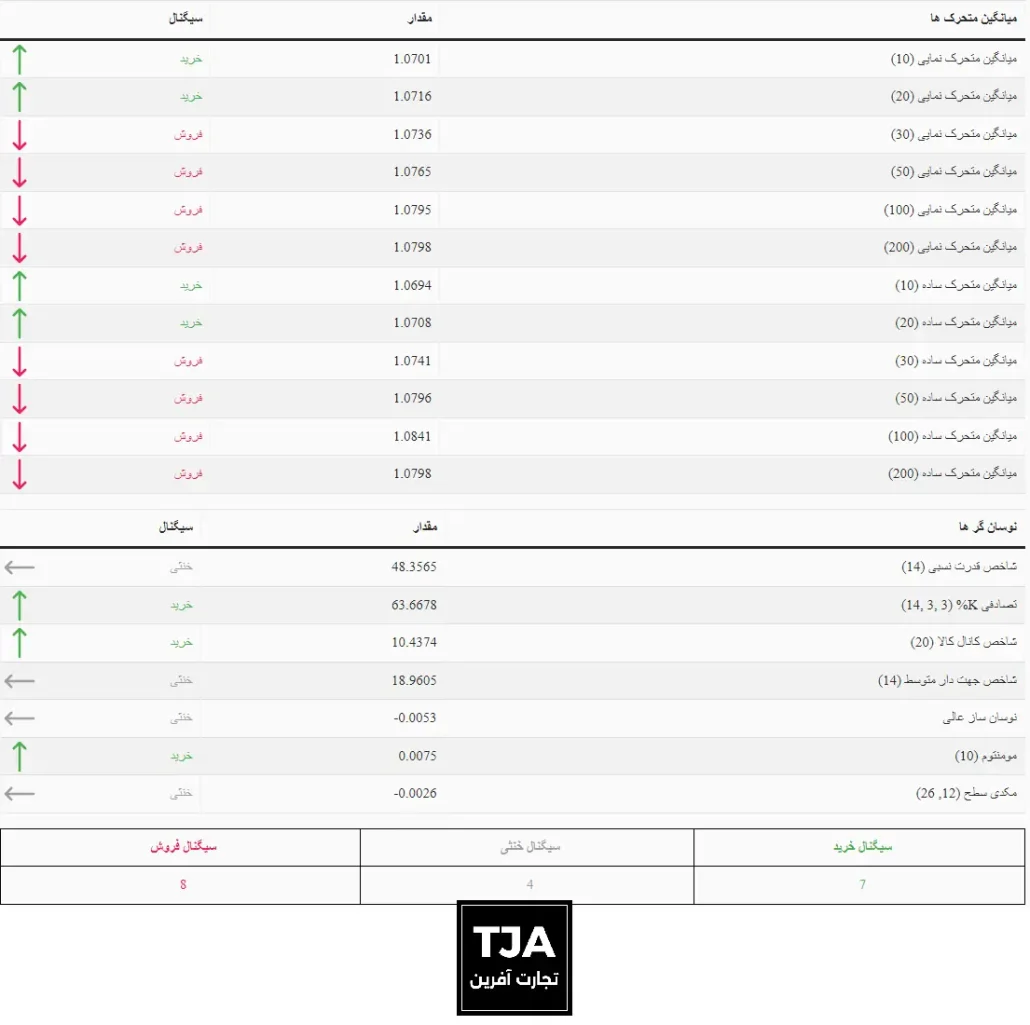

بررسی فنی EUR/USD

یورو به دلار همچنان در محدوده معاملاتی روز چهارشنبه محدود می شود و حرکت صعودی آن در حدود 1.0735 محدود شده است. پیشبینی میشود بانک مرکزی اروپا (ECB) زودتر از فدرال رزرو (Fed) کاهش نرخ بهره را آغاز کند که به عدم اطمینان پیرامون چشمانداز کوتاهمدت جفت ارز کمک میکند. گاوهای یورو همچنان با مقاومت در اطراف میانگین متحرک نمایی 20 روزه (EMA) در 1.0720 روبرو هستند.

در یک بازه زمانی روزانه، EUR/USD یک انقباض قابل توجه در نوسانات را نشان می دهد و یک الگوی مثلث متقارن را تشکیل می دهد. این الگو با یک مرز شیب دار به سمت بالا مشخص می شود که از پایین ترین سطح 3 اکتبر در 1.0448 و یک مرز با شیب رو به پایین از ارتفاع 28 دسامبر نزدیک به 1.1140 کشیده شده است.

شاخص قدرت نسبی 14 دوره ای (RSI) در محدوده 40.00 تا 60.00 در نوسان است که نشان دهنده عدم جهت گیری غالب در بین فعالان بازار است.