اعلام نرخ بهره پایین درها را برای طلا باز میکند

پس از شروع آرام در هفته گذشته، طلا کاهش یافت اما در نهایت توانست بالای 1700 دلار باقی بماند. در شرایطی که دلار در آستانه تعطیلات آخر هفته با فشار شدید فروش مواجه شد، XAU/USD اصلاح صعودی خود را تمدید کرد و در روز جمعه به بالاترین سطح ده روزه نزدیک به 1730 دلار رسید. با این وجود، طلا نتوانست شتاب صعودی خود را حفظ کند و هفته را با تغییرات اندکی زیر 1720 دلار بست. داده های تورم ماه اوت از ایالات متحده در هفته پیش رو می تواند تأثیر قابل توجهی بر ارزش طلا داشته باشد.

دنبال کنید: ساعت فارکس زنده | سشن های فارکس به وقت ایران

هفته ای که گذشت

ارزش معاملات روز دوشنبه کاهش یافت زیرا بازارهای مالی ایالات متحده به دلیل تعطیلات روز کارگر بسته بودند. با بازگشت حجم معاملات به سطح نرمال در روز سه شنبه، ریسک گریزی در بازارها آشکار شد و دلار شروع به تقویت کرد و باعث شد XAU/USD کاهش یابد.

به دنبال تصمیم گازپروم روسیه برای توقف عرضه گاز به اروپا در اواخر روز جمعه، معاون مدیرعامل این شرکت، ویتالی مارکلوف، روز سه شنبه اعلام کرد که تا زمانی که تجهیزات زیمنس انرژی، جایگزین تجهیزات معیوب نشود، خط لوله نورد استریم 1 راه اندازی نخواهد شد. با این حال، در آخر هفته، زیمنس اعلام کرد که از آن خواسته نشده است که این کار را انجام دهد و افزود که تحریم ها تعمیر و نگهداری را ممنوع نمی کند. تشدید نگرانی ها در مورد عمیق تر شدن بحران انرژی در منطقه یورو باعث تقویت بیشتر دلار شد.

در همین حال، ISM روز سه شنبه گزارش داد که PMI خدمات از 56.7 در ماه جولای به 56.9 در ماه آگوست بهبود یافته است. شاخص اشتغال به سطح بالای 50 بازگشت و شاخص قیمت های پرداخت شده، از 72.3 به 71.5 کاهش یافت. احتمال افزایش 75 واحدی (bps) نرخ بهره فدرال رزرو در ماه سپتامبر پس از این داده ها به بالای 70 درصد رسید که باعث افزایش بازده اوراق قرضه خزانه داری ایالات متحده و فشار بیشتر بر طلا شد.

بخوانید: تحلیل طلا در فارکس – نکاتی برای معامله نماد طلا XAU

دادههای چین در اوایل چهارشنبه نشان داد که واردات و صادرات هر دو در ماه آگوست با سرعت کمتری نسبت به انتظارات افزایش یافتند. اگرچه ارقام ناامید کننده تجارت از چین باعث شد طلا در نیمه اول روز در بازار باقی بماند، فلز زرد مسیر خود را در جلسه آمریکا تغییر داد. کتاب بژ فدرال رزرو نشان داد که شرکتهای آمریکایی در ماه ژوئیه شاهد پیشرفت در عرضه نیروی کار و فشار قیمت بودند که باعث شد شاخص دلار آمریکا از بالاترین سطح چند دهه گذشته در 110.78 فاصله بگیرد.

روز پنجشنبه، بانک مرکزی اروپا (ECB) اعلام کرد که طبق انتظار، نرخ های کلیدی خود را 75 واحد افزایش داده است. کریستین لاگارد، رئیس بانک مرکزی اروپا، لحن محتاطانه ای را در رابطه با افزایش نرخ در آینده اتخاذ کرد، اما بازده اوراق قرضه 10 ساله ایالات متحده بیش از 10 درصد افزایش یافت که باعث زیان XAU/USD شد. به نوبه خود، XAU/USD نیز علیرغم عملکرد غیر الهام بخش دلار، زیان روزانه را ثبت کرد. در سخنرانی در همان روز، جروم پاول، رئیس FOMC، مجدداً تاکید کرد که آنها باید به شدت در مورد تورم اقدام کنند و گفت که تاریخ نسبت به کاهش پیش از موعد نرخ بهره هشدار می دهد. با این وجود، این اظهارات هیچ تاثیر ماندگاری بر عملکرد دلار آمریکا در برابر رقبای خود نداشت.

پیش از تعطیلات آخر هفته، تغییر مثبتی که در تمایلات ریسک شاهد بود، باعث فروش عمیق دلار شد و طلا به بالاترین سطح خود در بیش از یک هفته گذشته در 1729.55 دلار رسید. با این حال، در پایان نشست اروپا، سود این فلز گرانبها را محدود کرد.

بخوانید: بهترین استراتژی اسکالپ طلا در فارکس

هفته پیش رو

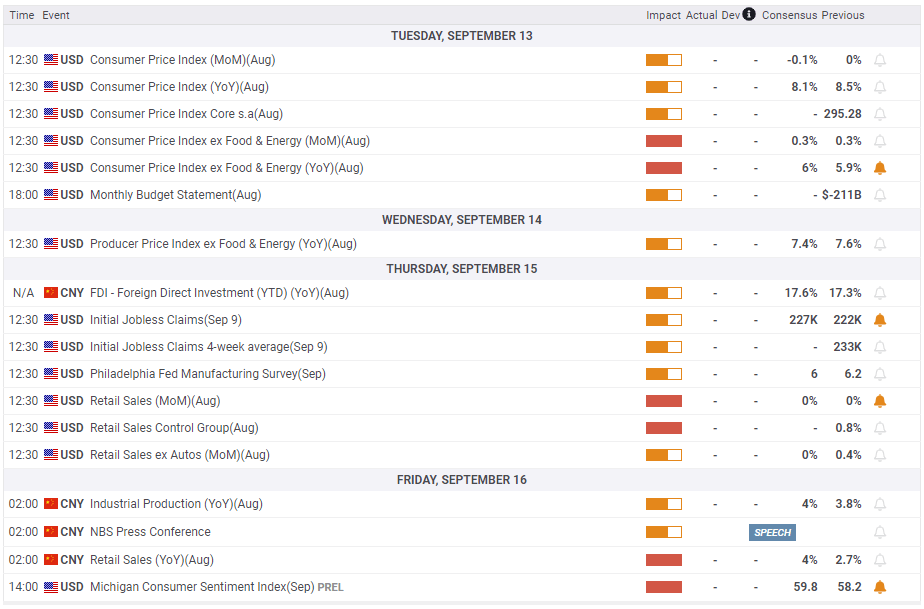

به نقل از FX Street، اداره آمار کار ایالات متحده اطلاعات شاخص قیمت مصرف کننده (CPI) را برای ماه اوت در روز سه شنبه منتشر خواهد کرد. پیش بینی می شود که به صورت ماهانه، CPI 0.1٪ کاهش یابد. پیشبینی میشود که CPI اصلی، که قیمتهای بیثبات مواد غذایی و انرژی را حذف میکند، بدون تغییر در 0.3 درصد باقی بماند. سیاستگذاران FOMC از تایید افزایش 75 واحدی نرخ بهره در ماه سپتامبر خودداری کردند و یک گزارش تورم ملایم میتواند باعث افزایش احتمال نرخ 50 واحدی شود. در این سناریو، بازده اوراق قرضه آمریکایی احتمالا به شدت کاهش می یابد و باعث افزایش قاطع طلا می شود. از طرف دیگر، انتشار CPI قویتر از حد انتظار میتوانند افزایش نرخ 75 bps را تقویت کنند و اجازه ندهند XAU/USD به جهت صعودی بچرخد. با این حال، شایان ذکر است که بازارها در حال حاضر به سمت افزایش بیش از حد متمایل شده اند، که نشان می دهد سود بالقوه دلار می تواند محدود بماند.

دنبال کنید: تقویم اقتصادی فارکس

ارقام خرده فروشی در ماه اوت در گزارش اقتصادی ایالات متحده در روز پنجشنبه اعلام می شود، اما بعید به نظر می رسد که سرمایه گذاران به این داده ها واکنش نشان دهند زیرا برای تغییرات قیمت تعدیل نشده اند.

در روز جمعه، دادههای تولید صنعتی و خردهفروشی از چین برای انگیزههای تازه مورد بررسی قرار خواهند گرفت. پیشبینی میشود که هر دو داده، رشد قویتری نسبت به ثبتشده در ماه جولای را نشان دهند. اگر این ارقام ناامید کننده باشند، طلا برای یافتن تقاضا با مشکل مواجه خواهد شد، زیرا سرمایه گذاران امید خود را برای بهبود مستمر تقاضای طلا از دست می دهند و بالعکس.

در نهایت، گزارش فلش شاخص احساسات مصرف کننده سپتامبر دانشگاه میشیگان در روز جمعه منتشر خواهد شد. فعالان بازار احتمالاً به جای شاخص اعتماد سرفصل، به نظرسنجی مؤلفه انتظارات تورمی بلندمدت توجه زیادی دارند. کاهش انتظارات تورمی مصرفکننده در 5 تا 10 سال باید به دلار آسیب برساند، در حالی که یک افزایش غیرمنتظره میتواند به تقویت این ارز کمک کند و بر XAU/USD تاثیر بگذارد.

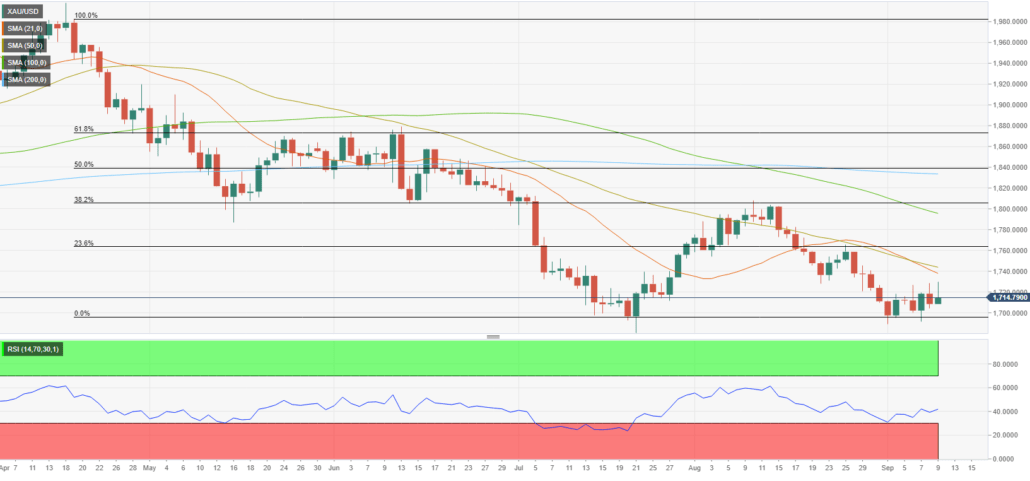

چشم انداز فنی طلا

به دنبال پرایس اکشن غیرقطعی این هفته، چشم انداز فنی کوتاه مدت طلا به یک سوگیری خنثی/نزولی اشاره دارد. شاخص قدرت نسبی (RSI) در نمودار روزانه هنوز به 50 نرسیده است، که نشان میدهد XAU/USD علیرغم تلاش برای جمعآوری حرکت صعودی، نیاز به اصلاح بیشتری در مسیر صعودی دارد.

دنبال کنید: تحلیل تکنیکال طلا – XAU/USD

در روند صعودی، 1740 دلار (SMA 20 روزه، SMA 50 روزه) به عنوان سطوح مقاومت کلیدی همسو می شوند. با بسته شدن کندل روزانه بالاتر از این سطح، سودهای اضافی به سمت 1760 دلار (فیبوناچی 23.6% اصلاحی آخرین روند نزولی) و 1790 دلار (SMA دوره 100) مشاهده می شود.

1700 دلار (سطح روانی، نقطه پایانی روند نزولی) به عنوان حمایت قابل توجه دست نخورده باقی می ماند. در صورتی که طلا به زیر آن سطح سقوط کند و شروع به استفاده از آن به عنوان مقاومت کند، خرسها میتوانند 1680 دلار (پایینترین سطح 21 ژوئیه) و 1675 دلار (حمایت ثابت از مارس 2021) را هدف قرار دهند.

دنبال کنید: تحلیل تکنیکال فارکس | قیمت لحظه ای ارزهای فارکس