رکورد قیمت طلا و عقب ماندگی سهام طلا – آیا موقعیتی تاریخی در کمین است

انس جهانی طلا در سال 2024 صعود قابل توجهی داشته است و به طور مداوم به بالاترین حد خود رسیده و برای اولین بار در تاریخ از 2600 دلار در هر اونس عبور کرده است که تحت تاثیر کاهش شگفت انگیز 50 واحدی نرخ بهره توسط فدرال رزرو بود. با این حال، با وجود این افزایش تاریخی قیمت طلای جهانی، سهام طلا به طور قابل توجهی عقب مانده است.

تحلیلگران Goehring & Rozencwajg به این قطع ارتباط بین قیمت طلا و سهام طلا اشاره کردند: «همانطور که می نویسیم، انس جهانی طلا برای اولین بار در تاریخ از مرز 2500 دلار عبور کرده است، رویدادی که باید نشان دهنده دوران طلایی برای سهام طلا باشد. با این حال، به طور متناقض، این سهام همچنان بسیار ارزان هستند. چه چیزی این ناهماهنگی را توضیح می دهد و چه چیزی می تواند برای آینده مورد انتظار باشد؟»

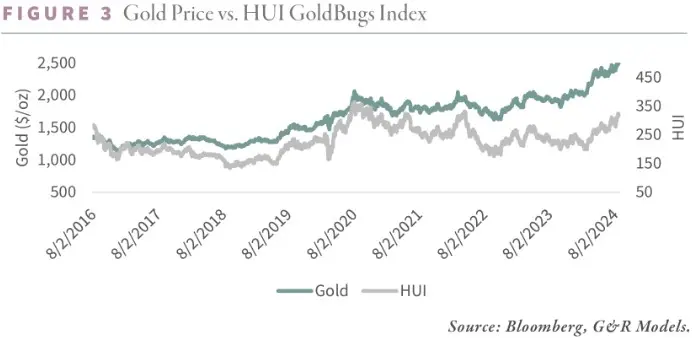

در حالی که طلا از سال 2015 روند صعودی ثابتی داشته است، اکنون بیش از 30 درصد بالاتر از اوج خود در سال 2011 معامله می شود، سهام طلا این عملکرد را منعکس نکرده است. تحلیلگران تاکید کردند که شاخص طلای بازار نیویروک که با علامت HUI نمایش داده می شود و یک معیار کلیدی برای سهام طلا است، در سطح 320 باقی مانده است – بیش از 50 درصد کمتر از بالاترین حد خود در سپتامبر 2011. حتی قابل توجه تر این است که HUI تنها 10 درصد بالاتر از سطح اوت 2016 است، یعنی زمانی که طلا تنها 1300 دلار در هر اونس معامله می شد. این در زمانی اتفاق می افتد که پیش بینی می شود سود هر سهم HUI در سال جاری در مقایسه با سال 2016 چهار برابر شود که نشان دهنده عملکرد ضعیف گیج کننده سهام طلا علیرغم روند تاریخی این قیمت طلای جهانی است.

به گفته تحلیلگران، عدم ارتباط بین عملکرد قیمت طلا و سهام طلا ناشی از «نرخ بهره و رفتار بانک مرکزی» است.

از سال 2020، نرخ بهره واقعی 10 ساله ایالات متحده از -0.40٪ به 2.1٪ افزایش یافته است. سرمایه گذاران غربی که عادت به فروش طلا در دوره های افزایش نرخ های واقعی داشتند، از این الگو پیروی کردند. بین سالهای 2020 و 2024، صندوقهای ETF طلا 31 میلیون اونس یا 25 درصد از داراییهای خود را تخلیه کردند، زیرا سرمایهگذاران هم شمش و هم سهام طلا را به فروش رساندند. بزرگترین ETF سهام طلا، GDX، شاهد خروج ثابت نزدیک به 20 درصد از دارایی های خود بود. این بازتاب چرخه گذشته بین سالهای 2012 و 2015 بود، زمانی که نرخهای واقعی از -0.20٪ به 0.80٪ افزایش یافت و ETFs طلا 36 میلیون اونس خروجی داشت.

مرتبط: شورش آرام طلا – رونمایی از داستانی ناگفته در پشت رکوردهای اخیر قیمت طلا

با این حال، این چرخه یک تمایز کلیدی دارد: بانکهای مرکزی برای اولین بار در دههها به عنوان خریداران مهم طلا ظاهر شدهاند. از سال 2020 تا 2024، بانک های مرکزی حدود 106 میلیون اونس طلا انباشته کردند که بیش از میزان فروش آن توسط سرمایه گذاران غربی بود. این تقاضای بانکهای مرکزی، علیرغم افزایش نرخ بهره واقعی، به دو برابر شدن ارزش طلا کمک کرده است.

با این حال، در حالی که بانکهای مرکزی بر طلای فیزیکی تمرکز کردهاند، علاقه چندانی به سهام طلا نشان ندادهاند که باعث میشود ارزش سهام طلا پایین تر ارزشگذاری شود. بدون خریداران طبیعی برای مقابله با فروش سرمایه گذاران غربی، سهام طلا اکنون در قیمت های تاریخی پایینی معامله می شود. تحلیلگران بر این باورند که این وضعیت فرصتی منحصر به فرد برای سرمایه گذاران با ارزش متضاد است و خاطرنشان کردند که آنها پوزیشنهای خود را در سهام طلا افزایش داده اند.

یکی از نگرانیهای مطرح شده توسط سرمایهگذاران این است که آیا تغییری اساسی در صنعت معدن طلا برای توجیه کمارزشگذاری شدید صورت گرفته است، زیرا برخی نگرانند که افزایش هزینهها حاشیههای سود را که باید در کنار افزایش قیمت طلا افزایش مییابد، از بین ببرد.

برای ارائه درکی عمیق تر، Goehring & Rozencwajg یک شاخص فرضی از شش تولیدکننده بزرگ طلا ایجاد کردند: Newmont، Barrick، Harmony، Goldfields و Agnico Eagle. این شرکت ها مجموعاً سالانه 17 میلیون اونس طلا تولید می کنند و 343 میلیون اونس ذخایر اثبات شده دارند که به آنها عمر ذخیره 20 ساله می دهد. این شش شرکت با مجموع ارزش شرکتی 130 میلیارد دلاری، نزدیک به 40 درصد از کل صنعت طلا را تشکیل می دهند. با نگاهی به تاریخچه مالی آنها از سال 2000، امکان مقایسه کامل کاهش ارزش فعلی را با قیمت های گزاف گذشته فراهم می کند.

بین سالهای 1980 و 1999، طلا کاهش قابل توجهی را تجربه کرد و 79 درصد از ارزش خود را از دست داد. قیمت طلای جهانی در این بازه از 850 دلار در هر اونس به 252 دلار در هر اونس کاهش یافت. در این دوره، شاخص سهام طلای بارون (arron’s Gold Stock Index)، از مهمترین اجزای شاخص HUI، منعکس کننده این کاهش بود و قبل از اینکه در سال 1999 به پایین ترین سطح خود رسید، 84 درصد سقوط کرد.

در آن زمان، شش شرکت بزرگ طلا که توسط Goehring & Rozencwajg مورد تجزیه و تحلیل قرار گرفتند، 12 میلیون اونس طلا با میانگین هزینه 200 دلار در هر اونس تولید کردند. با میانگین طلای 279 دلاری در سال 1999، این شرکتها مجموع EBITDA تعدیلشده تنها ۱ میلیارد دلار تولید کردند. ارزش خالص دارایی آنها (NAV)، با استفاده از مدل جریان نقدی تنزیل شده (DCF) با نرخ تنزیل 10 درصد و قیمت طلا 292 دلار، 9 میلیارد دلار بود. در مقایسه با ارزش سازمانی (EV) 15 میلیارد دلاری، این به معنای مضربی از 1.8 برابر است. در همین حال، مجموع ارزش اختیار واقعی این شرکت ها نزدیک به 18 میلیارد دلار بود، به این معنی که آنها 0.80 برابر ارزش اختیار واقعی خود معامله کردند.

یک معیار کلیدی برای ارزیابی این بخش، ارزش شرکت در هر اونس ذخیره اثبات شده است. در سال 1999، این شرکت ها 240 میلیون اونس ذخایر اثبات شده با ارزش شرکت 15 میلیارد دلار یا 61 دلار در هر اونس داشتند. این بدان معناست که سرمایه گذاران می توانند طلا را فقط با 23 درصد قیمت لحظه ای خریداری کنند.

تا سال 2011، زمانی که طلا به 1900 دلار در هر اونس رسید، شاخص HUI شانزده برابر شد و ارزش بازار صنعت طلا از 5 میلیارد دلار به 253 میلیارد دلار افزایش یافت و معدنچیان طلا تقریباً 2 درصد از S&P 500 را تشکیل می دادند. این شش شرکت شاهد رونق قزاینده کسب و کار خود بودند و با افزایش درآمدها مطابق با قیمت طلا، ارزش آنها هشت برابر شد. با وجود افزایش هزینه ها، EBITDA هفت برابر شد و به 13 میلیارد دلار رسید. NAV که با استفاده از مدل DCF با قیمت طلای 1600 دلاری محاسبه شد، شانزده برابر شد و به 160 میلیارد دلار رسید که بسیار از افزایش ارزش شرکت پیشی گرفت. علاوه بر این، ارزش حق اختیار واقعی شرکت ها نه برابر شد و به 200 میلیارد دلار رسید.

با این حال، پس از اوج های سال 2011، سهام طلا با شرایط عجیبی مواجه شد. در اواخر سال 2015، طلا نزدیک به 50 درصد کاهش یافت و به 1051 دلار در هر اونس رسید، و شاخص HUI با کاهش 85 درصدی از 635 به 104 رسید. ارزش بازار معدنچیان طلا از 253 میلیارد دلار به 54 میلیارد دلار کاهش یافت و از 2 درصد به 0.3 درصد از S&P 500 کاهش یافت. ارزش حقوق صاحبان سهام شاخص فرضی 73 درصد کاهش یافت زیرا تولید 20 درصد کاهش یافت، درآمدها 40 درصد کاهش یافت و هزینه ها 22 درصد افزایش یافت. ارزش DCF آنها 65 درصد کاهش یافت در حالی که ارزش اختیار واقعی نصف شد. تا سال 2015، ارزش سازمانی این شرکت ها 40 میلیارد دلار بود که فقط 0.40 برابر ارزش اختیار واقعی آنها بود. ارزش شرکت به ازای هر اونس ذخایر اثبات شده 150 دلار یا 12 درصد قیمت نقدی بود.

کاهش شدید ارزش گذاری در سال 2015 فرصتی عالی برای سرمایه گذاران کف ایجاد کرد، زیرا سهام طلا طی پنج سال آینده 218 درصد افزایش یافت و به مراتب از بازار کلی بازار سهام پیشی گرفت.

امروز، تحلیلگران خاطرنشان می کنند که ممکن است فرصت مشابهی در حال ظهور باشد. در حالی که طلا به بالاترین سطح تاریخ 2600 دلار رسیده است، شاخص HUI از 100 به 320 رسیده است که نشان می دهد هنوز فضا برای رشد قابل توجهی در سهام طلا وجود دارد.

علیرغم اینکه طلا در سال 2024 به بالاترین حد خود رسید، ارزش بازار معدنچیان طلا همچنان در 220 میلیارد دلار باقی مانده است – بدون تغییر نسبت به سال 2011 – علیرغم افزایش 35 درصدی طلا. در مقابل، ارزش بازار S&P 500 چهار برابر شده است و سهام طلا در حال حاضر تنها 0.50 درصد از شاخص را نشان می دهد، رقمی شبیه به پایین ترین سطح بازار در سال 2015، به جای اوج هایی که معمولاً در بازارهای صعودی مشاهده می شود.

تحلیلگران خاطرنشان کردند که برای شش شرکت در این شاخص، ارزش شرکت آنها از سال 2015 تا 150 درصد رشد کرده است، تولید آنها 10 درصد افزایش یافته است، درآمدها دو برابر شده است و EBITDA شش برابر شده است. NAV آنها با استفاده از نرخ تنزیل 10 درصدی و قیمت طلای 2200 دلاری سه برابر شده است و ارزش اختیار واقعی آنها نیز به همان میزان افزایش یافته است.

آنها خاطرنشان کردند: با وجود این، آنها در حال حاضر فقط با 0.60 برابر ارزش DCF و 0.38 برابر ارزش اختیار واقعی خود معامله می کنند – سطوحی که از سال 1999 مشاهده نشده است. اوایل سال جاری در شدیدترین ارزیابیها، ارزش این شرکتها تنها 262 دلار در هر اونس ذخایر اثباتشده یا 12 درصد قیمت نقدی بوده است – باز هم، پایینترین رقم در تاریخ.

تحلیلگران تاکید می کنند که ذخایر طلا در آوریل 2024 به همان اندازه که قبلا ارزان بوده است، تنها با پایین ترین سطح بازار در سال 2015 قابل مقایسه بود. با این حال، تفاوت اصلی امروز این است که طلا در بالاترین سطح خود قرار دارد، در حالی که در سال 2015، سرمایه گذاران برای توجیه سرمایه گذاری خود در سهام طلا مجبور بودند افزایش قیمت را پیش بینی کنند. استخراجکنندگان طلای امروزی از حاشیه سود بسیار قویتری برخوردار هستند – حدود 40 درصد در مقایسه با تنها 12 درصد در سال 2015 – که از نقطه نظر عملیاتی حاشیه ایمنی بسیار بیشتری را فراهم میکند.

این ترکیب از ارزشگذاریهای پایین و بازده بالقوه بالا بیسابقه توصیف میشود. به طور معمول، زمانی که یک کالا به بالاترین حد خود می رسد، اشتیاق سرمایه گذاران منجر به افزایش ارزش گذاری می شود. اما سهام طلا نادیده گرفته می شود، همانطور که 1.5 میلیارد دلار برداشت از بزرگترین ETF سهام طلا (GDX) تنها در سال 2024 نشان می دهد.

در حالی که سودهای اخیر در سهام طلا ممکن است ناشی از مسئل تکنیکال باشد نه افزایش علاقه سرمایه گذاران بلند مدت، ولی احتمال افزایش ارزش سهام طلا بالا است. تحلیلگران نتیجه میگیرند که در محیطی که طلا به بالاترین حد خود رسیده اما ارزش سهام طلا به شدت پایین است، سرمایهگذاران زیرک و بلند مدت فرصتی کم ریسک برای یک حرکت تاریخی سهام طلا دارند.