پیش بینی یورو به دلار در سال 2024 – گزارشی از سالی که گذشت

اگر بخواهیم سال 2023 را در یک کلمه خلاصه کنیم، “احساسات” به درستی موضوع کلی را تعریف می کند. طی چهار سال گذشته، چشمانداز جهانی دستخوش تغییری دگرگون شده است و دیدگاههای سرمایهگذاران به صورت پشت سر هم تکامل یافته است. با نزدیک شدن به پایان سال 2023، اجمالی از وضعیت عادی در افق ظاهر می شود، البته با راه طولانی در پیش رو.

نگاهی به گذشته، تأثیر مخرب همهگیری 2020 را نشان میدهد که فعالیتهای اقتصادی جهانی را در میان قرنطینههای گسترده متوقف کرد. در سال 2021، جهان از خواب غفلت بیدار شد و در تلاش برای بازگشت به هنجارهای قبل از همه گیری بود، اما با چالش های مهمی روبرو شد. دولتها بدهیهای فزاینده را به عهده گرفتند، باری که هنوز حل نشده است، و بانکهای مرکزی خود را برای پیچیدگیهای بعدی آماده نمیدانستند.

توقف ناگهانی فعالیتها، دولتها را مجبور به مداخله با کمک مالی برای مشاغل و خانوارها کرد. تزریق پول آسان، همراه با کاهش محدودیتها، به افزایش فشار قیمتها منجر شد و تورم را در اکثر اقتصادهای توسعهیافته تا اواسط سال ۲۰۲۲ به بالاترین سطح چند دههای سوق داد.

در نتیجه، بانکهای مرکزی جهانی با افزایش قابل توجه نرخ بهره، به انگیزه افزایش ریسکهای رکودی، واکنش نشان دادند. فدرال رزرو آمریکا (Fed) پیشتاز شد و تقریباً همه بانک های مرکزی بزرگ، به جز بانک ژاپن (BoJ) از آن پیروی کردند.

در نیمه دوم سال 2022، تورم کاهش یافت که به دلیل خوش بینی بازار که تقاضا برای دلار امن را تضعیف کرد، تقویت شد. جفت ارز EUR/USD سال 2022 را در حدود 1.0700 به پایان رساند و از حل پایین 0.9535 چند ماه قبل خود بازگشت.

خلاصه ای از سال 2023: سالی که امید تعریف شده است

در یک تغییر اساسی، سال 2023 مترادف با امید شد زیرا فدرال رزرو پیشتاز کاهش سرعت افزایش نرخ بهره شد. بازارهای مالی با در نظر گرفتن تغییر احتمالی در سیاست پولی با احتیاط، خوش بینانه پاسخ دادند. علیرغم وعدههای اولیه برای افزایش بیشتر نرخ بهره توسط سیاستگذاران در هر دو سوی اقیانوس اطلس در پایان سال 2022، فدرال رزرو حرکتی قاطعانه انجام داد و هفت افزایش نرخ بهره را در سال 2022 اجرا کرد و نرخ معیار را از 0.00٪ -0.25٪ به 4.25٪ افزایش داد. 4.50 درصد این حرکت در سال 2023 با چهار افزایش 25 واحد پایه دیگر ادامه یافت و تا ژوئیه به 5.25 تا 5.50 درصد رسید.

در سراسر اقیانوس اطلس، بانک مرکزی اروپا (ECB) رویکرد محافظه کارانه تری را برای انقباض پولی دنبال کرد. بانک مرکزی اروپا با چهار افزایش نرخ اصلی بازپرداخت در سال 2022 و افزایش آن از 0.0 درصد به 2.50 درصد، همچنان با 6 افزایش دیگر در سال 2023 ادامه داد که در سپتامبر به نرخ 4.50 درصد رسید. رویکرد ظریف توسط بانک مرکزی اروپا ناشی از عدم تعادل اقتصادی پیچیده در اتحادیه اروپا (EU) بود، جایی که سیاست پولی ارز اروپایی نیاز داشت تا هم اقتصادهای در حال شکوفایی و هم اقتصادهای در حال مبارزه را تطبیق دهد.

با ادامه روند صعودی نرخ بهره، نگرانی هایی در مورد توانایی بانک های مرکزی برای مبارزه با تورم بدون ایجاد رکود اقتصادی ایجاد شد. ترس از رکودهای گسترده باعث بازگشت سرمایه گذاران به دلار امن شد. جروم پاول، رئیس فدرال رزرو و کریستین لاگارد، رئیس بانک مرکزی اروپا، بر کنترل تورم به جای اولویت دادن به رشد اقتصادی تأکید کردند.

در پایان سه ماهه اول سال 2023، خوشبینی در بازار رشد کرد و با کاهش فشارهای تورمی، بحثها درباره کاهش بالقوه نرخها مطرح شد. علیرغم هشدارهای سیاستگذاران، بازیگران بازار در طول سال در مورد کاهش نرخ سود گمانه زنی کردند.

در اواسط سال 2023، بانکهای مرکزی لحن سخنان خود را کمی تغییر دادند و تمرکز خود را بر تورم حفظ کردند، اما مفهوم «بالاتر برای طولانیتر» را معرفی کردند. این بدین معنی بود که نرخ ها در سطوح محدود نگه داشته می شوند تا از تورم ثابت و هدفمند اطمینان حاصل شود. سیاستگذاران در طول سال بحثها را به راه انداختند، اما دسامبر بدون کاهش نرخ بهره به پایان رسید، که نشاندهنده تغییر نزدیک به سمت یک سیاست پولی سازگارتر است.

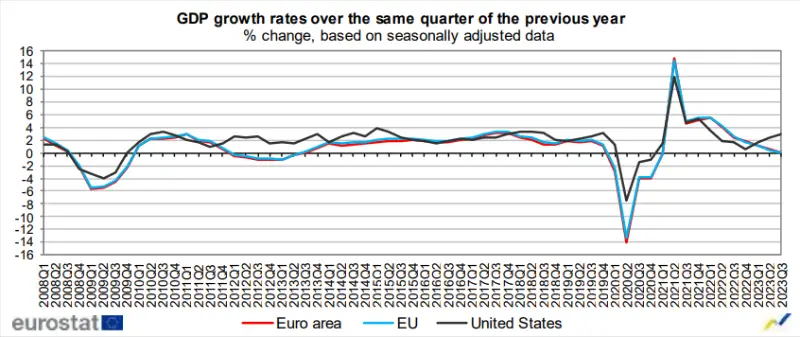

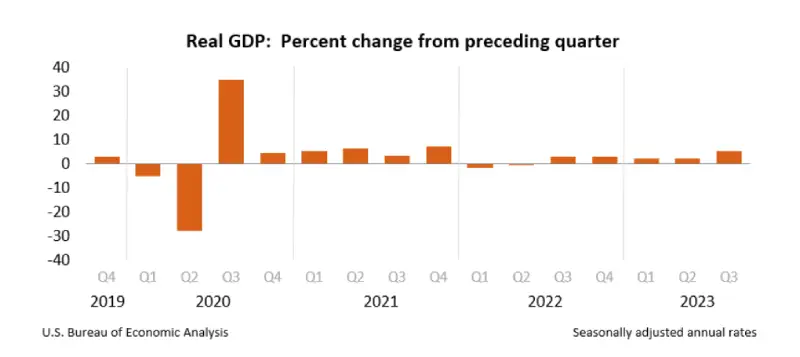

این چرخش محافظهکارانه ناشی از نگرانیها بود، زیرا تورم به کاهش ادامه داد در حالی که رشد اقتصادی عقب مانده بود. آخرین دادههای موجود نشان میدهد که تولید ناخالص داخلی تعدیلشده فصلی (GDP) منطقه یورو در سهماهه سوم با ثبات در اتحادیه اروپا نسبت به سهماهه قبل، به میزان 0.1 درصد کاهش یافته است. در ایالات متحده، دفتر تحلیل اقتصادی افزایش سالانه 4.9 درصدی در تولید ناخالص داخلی واقعی برای سه ماهه سوم سال 2023 را گزارش کرد که منعکس کننده رشد در درجه اول در مخارج مصرف کننده و سرمایه گذاری موجودی است.

به طور خلاصه، سال 2023 انعطاف پذیری اقتصاد ایالات متحده را به نمایش گذاشت که با رشد قوی مشخص شد. با این حال، عدم قطعیت ها در اروپا همچنان ادامه داشت، جایی که نشانه ها به سمت رکود بالقوه در سال 2024 اشاره می کرد و بر مسیرهای متضاد دو منطقه اصلی اقتصادی تأکید می کرد.

چشم انداز 2024: کار ناتمام

با نزدیک شدن به پایان سال 2023، بازارهای مالی به شدت تحت تأثیر احساسات قرار گرفتند. دلار آمریکا در کنار صعود یورو، کاهشی را تجربه کرد که منعکس کننده اعتماد حاکم بر احساسات بود. وال استریت با خوش بینی رشد کرد، قیمت سهام را بالاتر رفت، و بازده اوراق قرضه دولتی کاهش یافت، که نشان دهنده کاهش نگرانی ها بود.

پس از نشستهای بانک مرکزی پس از دسامبر، احساسات بازار به سمت این باور تغییر کرد که دوران انقباض پولی به پایان رسیده است و یک چرخش آغاز خواهد شد. نکته قابل توجه، کمیته بازار آزاد فدرال (FOMC) از مقاومت در برابر انتظارات بازار در مورد کاهش نرخ خودداری کرد، همانطور که در خلاصه پیش بینی های اقتصادی (SEP) منعکس شده است، که حداقل سه کاهش 25 واحدی را برای سال 2024 پیش بینی می شود.

در مقابل، بانک مرکزی اروپا (ECB) عقب مانده و کریستین لاگارد، رئیس بانک اروپا، هیچ بحثی در مورد کاهش نرخ ها نشان نداد و بر نیاز به احتیاط تأکید کرد. علیرغم نگرانی ها، بانک مرکزی اروپا نرخ بهره خود را از جلسه سپتامبر بدون تغییر حفظ کرده است.

سیاستگذاران به فعالان بازار هشدار می دهند که تصمیمات به طور پیچیده با فشارهای تورمی مرتبط هستند و به احتمال طولانی مدت شرایط محدود کننده پولی اشاره می کنند. در حالی که هیچ هشدار صریحی در مورد افزایش بیشتر نرخ ها صادر نشده است، بازیگران بازار در حال حاضر قیمت گذاری در کاهش نرخ بهره را از آوریل تا مه آغاز می کنند، با احساسات طرفدار فروش دلار آمریکا در برابر یورو.

با این حال، چنین خوش بینی ممکن است زودهنگام باشد. ریسکهای تورمی، بهویژه از بازارهای نسبتاً فشرده کار ناشی میشوند. اگرچه فشارهای بخش شغل کاهش یافته است، اما هنوز آن را سست نمی دانند. صندوق بینالمللی پول (IMF) یک فرود نرم را پیشبینی میکند و پیشبینی میکند تا سال 2025 نرخ بیکاری در ایالات متحده از 3.6 درصد به 3.9 درصد افزایش یابد.

تنگنای بخش اشتغال می تواند برای فدرال رزرو (Fed) چالشی ایجاد کند. اگر تورم به دلیل محدودیت های بازار کار افزایش یابد، بانک مرکزی ممکن است قبل از انتقال به کاهش نرخ، افزایش دیگری را در نظر بگیرد.

در سوی دیگر اقیانوس اطلس، بانک مرکزی اروپای محافظه کار فوق العاده بعید است که پیش از فدرال رزرو یا در طول انقباض اقتصادی فعلی حرکتی انجام دهد.

با باد موافق، فدرال رزرو ممکن است نرخ بهره را در نیمه دوم سال کاهش دهد و احتمالاً بانک مرکزی اروپا در سه ماهه آخر سال 2024 به دنبال آن خواهد بود. پیشبینی میشود که انتقال به سمت معاملات مرتبط با دادهها تدریجی و بالقوه چالش برانگیز باشد، با نشانههایی مبنی بر اینکه این تغییر روند میتواند در نیمه دوم سال 2024 آغاز شود.

انتخابات ریاست جمهوری آتی ایالات متحده

نکته قابل توجه در ماه های آینده، انتخابات ریاست جمهوری ایالات متحده است که برای 5 نوامبر 2024 برنامه ریزی شده است، با رقابتهای درون حزبی که قرار است از ژانویه آغاز شود و تا ژوئن ادامه می یابد.

درامی که در حال گسترش است، تمایل دونالد ترامپ برای نمایندگی مجدد جمهوری خواهان است. با این حال، دادگاه کلرادو با استناد به وقایع قبل از حمله سال 2021 به کاپیتول، علیه نامزدی او در انتخابات ریاست جمهوری رای داد. حکم نهایی برعهده دادگاه عالی فدرال است که وظیفه تعیین صلاحیت ترامپ برای حضور در برگه رای را دارد و انتظار می رود در هفته های آینده تصمیم گیری شود.

احیای مجدد بالقوه دولت دونالد ترامپ می تواند منجر به افزایش فشارهای تورمی شود. رویکرد سیاست ترامپ ممکن است شامل بازگرداندن تعرفهها بر واردات و بازنگری در توافقات بین چین و دولت بایدن باشد. نتیجه تصمیم دیوان عالی بدون شک مسیر رقابت های ریاست جمهوری را شکل می دهد و عنصر عدم اطمینان را به چشم انداز سیاسی تزریق می کند.

تحلیل فنی EUR/USD سال 2024 : حرکت صعودی با احتیاط

جفت EUR/USD در سال 2023 دامنه معاملاتی پویایی را نشان داد که بین پایین ترین سطح 1.0447 و بالاترین سطح 1.1275 در نوسان بود که عمدتاً تحت تأثیر احساسات بازار بود. با شروع سال در حدود 1.0700، با پایان سال به بالای 1.1000 رسید که منعکس کننده محیط معاملاتی غالب مرتبط با ریسک است. با بررسی چشمانداز فنی گستردهتر، یورو دارای موقعیتی سودمند است، به طوری که نمودار ماهانه دفاع از نزولی را در اطراف میانگین متحرک 20 ساده (SMA) نشان میدهد که در حال حاضر نزدیک به 1.0600 قرار دارد.

100 SMA در این نمودار فاقد یک سوگیری جهتی واضح است که به عنوان مقاومت دینامیکی در حدود 1.1250 عمل می کند. با بالاترین سطح سالانه 2023 در 1.1275، منطقه 1.1250/1.1300 به عنوان یک هدف بالقوه و منطقه شکست حیاتی ظاهر می شود. با وجود قدرت کلی یورو، آستانه روانی 1.1000 همچنان یک مانع برای یورو/دلار آمریکا است. شاخص های فنی، در حالی که در قلمرو مثبت قرار دارند، فاقد قدرت جهت گیری تعیین کننده هستند.

چشم انداز امیدوارکننده تری در نمودار هفتگی قابل مشاهده است که نشان دهنده سودهای بالقوه در ماه های آینده است. EUR/USD به راحتی موقعیت خود را بالای 20 و 100 SMA حفظ می کند، در حالی که SMA تخت 200 به عنوان مقاومت دینامیکی در حدود 1.1160 عمل می کند. پست هدف اولیه که از علامت 1.1000 عبور می کند، 1.1160 است. شاخص های فنی در نمودار هفتگی در سطوح مثبت کشش صعودی پیدا می کنند و از خطوط میانی خود باز می گردند.

هدف نهایی صعودی برای EUR/USD در منطقه قیمت 1.1470 نهفته است، منطقه مقاومت ایستا که از لحاظ تاریخی قدرتمند است.

با این حال، با توجه به پتانسیل دلار برای تقویت قدرت خود، احتیاط لازم است، اگرچه چنین سناریویی در سه ماهه اول بعید به نظر می رسد. سطح 1.0700 به عنوان حمایت حیاتی اولیه عمل می کند، با یک شکست به طور بالقوه منجر به آزمایش مجدد پایین ترین سطح سالانه 2023 در 1.0447 می شود. برای جلوگیری از رکود قابل توجه این جفت ارز، نشانه های ثابت بهبود اقتصادی در منطقه یورو ضروری است، به ویژه برای جلوگیری از سقوط احتمالی زیر 1.0390 در نیمه دوم سال.