آنچه در هفته گذشته در بازار فارکس گذشت

نکات برجسته کانادا

- بازبینی تولید ناخالص داخلی سه ماهه چهارم نشان داد که اقتصاد ایالات متحده به جای 2.9٪ همانطور که قبلا گزارش شده بود، 2.7٪ (هر سال در سال) رشد کرده است. معیار تقاضای داخلی اساسی از 0.2% به 0.1% کاهش یافت.

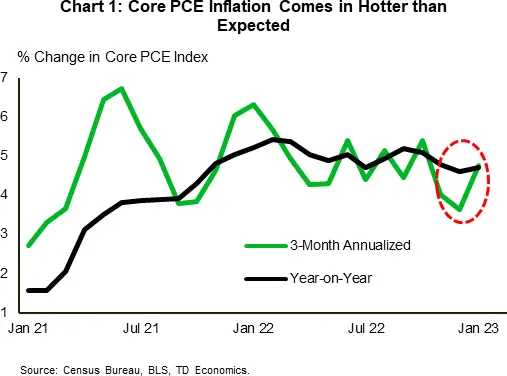

- مخارج واقعی مصرف کننده در ژانویه 1.1% ماه به ماه (m/m) افزایش یافت. تورم اصلی PCE بالاتر از حد انتظار بود و از 4.6 درصد در دسامبر به 4.7 درصد در ژانویه رسید.

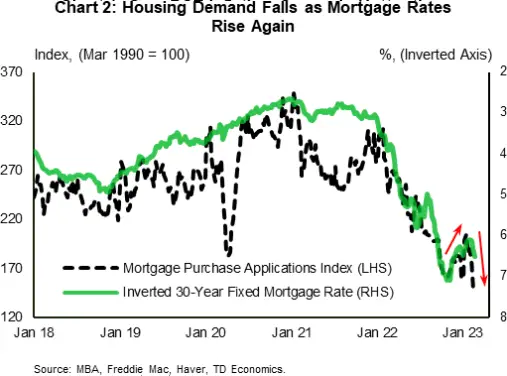

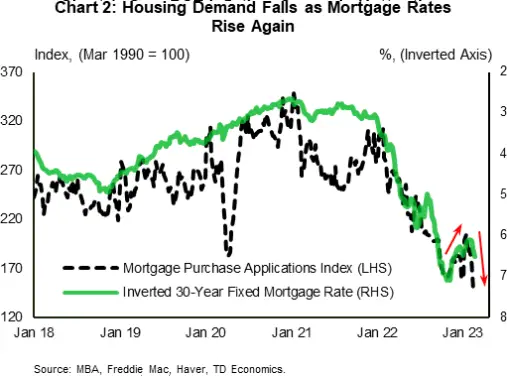

- علیرغم امیدها به بهبود آمار مسکن در آغاز سال 2023، فروش خانه های موجود در ژانویه 0.7 درصد (m/m) کاهش یافت و روند بازنده آن را به 12 ماه متوالی افزایش داد.

نکات برجسته کانادا

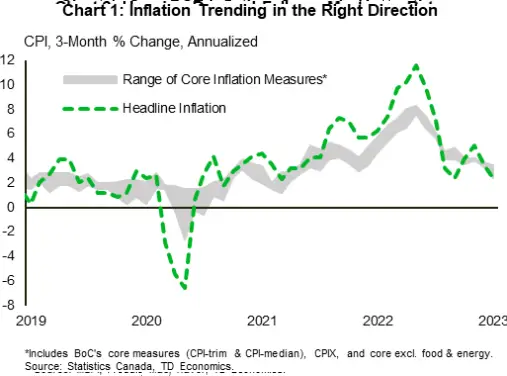

- بهروزرسانی CPI در ماه ژانویه، سطوح ناخوشایند تورم را نشان داد که همچنان بسیار فراتر از هدف بانک کانادا بود. نرخ بهره از طریق کانال های مختلف برای کاهش تورم در حال حرکت هستند.

- دادههای کلان قوی ایالات متحده احتمالاً بر نرخهای کانادا تأثیر گذاشته است. افزایش بازده خزانه داری ایالات متحده در طول هفته، نرخهای کانادا را نیز پشت سر هم افزایش داد و احتمالاً تأثیرات تحولات داخلی را مخدوش کرد که میتواند از تعدیل نرخهای کانادا حمایت کند.

- آمار تولید ناخالص داخلی برای سه ماهه چهارم در هفته آینده قابل مشاهده است. اقتصاد کانادا انعطاف پذیری نشان داده است، اما ما انتظار داریم که مومنتوم بازار امسال تعدیل شود.

ایالات متحده – تورم بالا به معنای نرخ بهره بالاتر است

همه دادههای اقتصادی در این هفته مثبت نبودند، اما بازگشت قوی در مصرف و شواهد تورم بالا همچنان باعث خواهد شد که فدرال رزرو نرخ بهره را بالاتر ببرد. افزایش بازدهی خزانه داری بازارهای سهام را تحت تأثیر قرار داد، به طوری که S&P 500 نسبت به آخرین قیمت هفته گذشته (در زمان نگارش) 3.3 درصد کاهش یافت.

بازدید تولید ناخالص داخلی سه ماهه چهارم نشان داد که اقتصاد ایالات متحده سال 2022 را با شرایطی نرم تر از آنچه قبلا گزارش شده بود به پایان رساند. این آمار از 2.9% در فصل به فصل (q/q) سالانه به 2.7% کاهش یافت. صادرات خالص و سرمایه گذاری موجودی، دو جزء ذاتاً بی ثبات، همچنان بخش عمده ای از سود را تشکیل می دهند، در حالی که فروش نهایی به خریداران داخلی خصوصی – معیاری از تقاضای داخلی اساسی – از 0.2٪ به 0.1٪ کاهش یافته است. این به دلیل کاهش قابل توجه هزینه مصرف کننده از 2.1٪ به 1.4٪ بود.

با این حال، گزارش درآمد و هزینه های شخصی ژانویه نشان داد که هزینه های مصرف کننده برای شروع سال به شدت افزایش یافته است. مخارج واقعی مصرف کننده در ژانویه 1.1 درصد نسبت به ماه به ماه (m/m) افزایش یافت که منعکس کننده رشد کالاها و خدمات است. به دنبال گزارش قوی خردهفروشی، مخارج کالاهای واقعی 2.2 درصد (m/m) افزایش یافت، در حالی که هزینه خدمات 0.6 درصد افزایش یافت. به طور کلی، این شروع بسیار خوبی برای مصرف سه ماهه اول است که پیشبینی میکنیم در محدوده 1.5-2.0 درصد (q/q سالانه) افزایش یابد. بازار کار فشرده، که به حمایت از رشد سالم در دستمزدها و حقوق کمک می کند، نیز در این زمینه کمک خواهد کرد.

گزارش فوق همچنین به روز رسانی تورم را ارائه می دهد. تورم کل PCE از 5.0 درصد در دسامبر به 5.4 درصد نسبت به سال قبل (سال/سال) شتاب گرفت. شاخص تورم ترجیحی فدرال رزرو، یعنی PCE Core، نسبت به سال قبل از 4.6 درصد در دسامبر به 4.7 درصد افزایش یافت. نکته کلیدی که در اینجا باید برجسته شود این است که به نظر می رسد تورم اصلی PCE اخیراً افزایش یافته است.

این واقعیت که تورم نشانههایی از چسبندگی را نشان میدهد و بازار کار همچنان داغ است، این احتمال را افزایش میدهد که فدرال رزرو باید نرخ سیاست (نرخ بهره) را بالاتر برد و شاید آن را برای مدت طولانیتری در آنجا نگه دارد. صورتجلسه آخرین جلسه FOMC، که عزم اعضا را برای ادامه مبارزه با تورم از طریق افزایش نرخ های بیشتر بر اساس داده های دریافتی نشان داد، به تقویت بیشتر این دیدگاه کمک می کند. گمانه زنی ها همچنان به دنبال افزایش ۲۵ واحد پایه (bps) در جلسه مارس است، اما شانس افزایش ۵۰ واحدی پس از گزارش PCE بالاتر رفت و تا زمان نگارش حدود ۳۳ درصد در نوسان است.

در میان چیزهای دیگر، نرخ سیاست «بالاتر برای طولانیتر» به این معنی است که ممکن است پیامدهای بیشتری برای مناطق حساس به بهره در اقتصاد وجود داشته باشد. در این راستا، فروش خانه های موجود دوباره در ژانویه کاهش یافت (-0.7% m/m) و روند شکست را به 12 ماه متوالی افزایش داد. از آنجایی که تغییرات نرخ بهره تمایل دارد بر فعالیت فروش با تاخیر تأثیر بگذارد، کاهش گذشته در نرخهای وام مسکن میتواند باعث بهبود فروش در کوتاهمدت شود. اما با توجه به اینکه نرخ های وام مسکن دوباره افزایش یافته است، فعالیت ساخت و ساز همچنان مورد آزمایش قرار خواهد گرفت.

کانادا – یک نفس راحت

به نقل از TD Economics، این یک هفته شلوغ در تقویم اقتصادی کانادا بود و در ژانویه رویداد اصلی کاهش تورم بود. نگه داشتن مشروط بانک کانادا (BoC) بر روی نرخ سیاستی با شگفتی های صعودی اخیر از بازار کار و داده های مخارج مصرف کننده آزمایش شده است. در این مقطع، هر داده جدیدی برای ارزیابی بیشتر موضع سیاست BoC حیاتی است.

تورم اصلی در ماه ژانویه به 5.9 درصد نسبت به سال قبل کاهش یافت که کمتر از 6.1 درصد برآورد اجماع بود و از 6.3 درصد در دسامبر نیز پایین تر آمد. فشارهای تورمی همچنان بالاست اما همچنان شدت آن کاهش می یابد. CPI غذا و انرژی به 4.9% سالانه رسید که نسبت به 5.3% در دسامبر کاهش داشت. شاخصهای اصلی تورم مرکزی بانک مرکزی (ترم CPI و میانه CPI) هر دو به ترتیب با دو دهم درصد کاهش به 5.1 درصد و 5.0 درصد در سال در سال رسیدند. همانطور که در نمودار نشان داده شده است، مسیر تورم به طور گسترده در راستای هدف بانک مرکزی برای بازگرداندن قیمتها به هدف تعیین شده 2 درصدی خود در حال تغییر است.

اگرچه تورم فعلی در مسیر درستی حرکت می کند، اما مسیر بازگشت به 2 درصد ممکن است هموار نباشد. رشد اقتصادی کانادا همچنان قدرت شگفت انگیزی را نشان می دهد. خرده فروشی سال 2022 را با افزایش 0.5 درصدی ماه به ماه (m/m) در دسامبر با افزایش 1.3 درصدی به پایان رساند. دادههای مخارج مصرفکننده نشان میدهد که این قدرت تا ژانویه ادامه دارد و ارقام افزایش دیگری را نشان میدهند. و این فقط قدرت داخلی نیست. چشم انداز رشد اروپا و چین به طور قابل توجهی بهبود یافته است که می تواند انگیزه کاهش تورم در کانادا را بهبود بخشد.

هفته گذشته شاهد افزایش بازدهی اوراق قرضه دیگری بودیم، با داده های کلان ایالات متحده که انعطاف پذیری باورنکردنی را نشان می داد. این جهش در دادههای اقتصادی، روایت نرخ سیاست بالاتر را برای مدت طولانیتر تقویت کرده است. قیمتگذاری بازار برای نرخ سیاستی کانادا در چند روز گذشته تغییر کرده است، اما همچنان تا حد زیادی در یک افزایش ۲۵ واحدی دیگر تا سه ماهه سوم-۲۰۲۳ قیمتگذاری میشود. بازارها انتظار ندارند که کاهش نرخ در سال 2023 محقق شود. ما به آن اطمینان نداریم، زیرا کاهش سرعت حرکت اقتصادی هنوز در افق است. اگر داده ها مطابق با چشم انداز ما باشد، احتمالا بانک مرکزی تا پایان سال نرخ بهره را کاهش می دهد. ما در حال حاضر 50 bps برش تجمعی برای سه ماهه چهارم داریم.

رویداد اصلی هفته آینده رشد تولید ناخالص داخلی کانادا در سه ماهه چهارم است. این ارقام نشان میدهد که چگونه پیشبینیهای بانک مرکزی کانادا در گزارش سیاست پولی ژانویه (MPR) در حال شکلگیری است، در حالی که پایهای برای انتقال به سه ماهه اول سال جاری فراهم میکند. همچنین مراقب ارقام بهره وری سه ماهه چهارم باشید. بهره وری در کانادا به طرز چشمگیری از سایر اقتصادهای توسعه یافته عقب افتاده است، اما هر نشانه ای از بازگشت مجدد می تواند به معنای رشد سه ماهه دیگری باشد.